Krypto-Steuern auf eToro: Hier bist du richtig

Eine Steuererklärung für Kryptowährungen auszufüllen, kann überwältigend sein. Die Regeln sind oft unklar, und offizielle Leitfäden beantworten nicht alle wichtigen Fragen.

Gleichzeitig erhält das Finanzamt zunehmend Zugriff auf Daten von Krypto-Börsen und -Brokern, darunter auch große Plattformen wie eToro. Immer mehr Anbieter müssen Informationen zu deinen Transaktionen melden oder auf Anfrage herausgeben.

Genau deshalb gibt es Divly. Wir haben ein Tool entwickelt, das dich Schritt für Schritt sicher durch die Steuererklärung führt – im Einklang mit den lokalen Vorschriften, ohne Stress und Unsicherheit. In diesem Leitfaden zeigen wir dir ganz genau, wie du deine auf eToro getätigten Transaktionen korrekt angibst.

Muss ich auf eToro Steuern zahlen?

Ja, du musst auf eToro Steuern zahlen. Gewinne aus dem Handel mit Kryptowährungen sind bis zu 45% einkommensteuerpflichtig, wenn sie weniger als ein Jahr gehalten und die Gewinne über 600 Euro liegen.

Einzahlungen und Auszahlungen von Kryptowährungen:

Wenn du Kryptowährungen zwischen deinen eigenen Konten, wie Börsen oder Wallets, transferierst, fallen keine Steuern an. Diese Transaktionen gelten als nicht steuerbare Vorgänge.

Kaufen und Verkaufen von Krypto:

Beim Kauf von Kryptowährungen auf eToro zahlst du keine Steuern. Steuern werden erst relevant, wenn du Kryptowährungen mit Gewinn verkaufst, und zwar innerhalb eines Jahres nach dem Kauf. Für eine genaue Übersicht ist es wichtig, deine Transaktionshistorie im Blick zu behalten.

Handel mit Kryptowährungen:

Krypto-zu-Krypto-Transaktionen sind steuerpflichtig. Wenn der Wert der verkauften Kryptowährung seit dem Kauf gestiegen ist, musst du diesen Gewinn versteuern. Diese Gewinne werden unter „private Veräußerungsgeschäfte“ nach § 23 EStG in der Steuererklärung angegeben.

Staking-Belohnungen:

Bei eToro ist es möglich, Kryptowährungen zu „staken“ und damit ein passives Einkommen zu erzielen. Die dabei erhaltenen Staking-Belohnungen müssen als Einkommen versteuert werden. Sie zählen zu den sonstigen Einkünften nach § 22 EStG und müssen in der Anlage SO der Steuererklärung angegeben werden.

Für Informationen zu weiteren Transaktionstypen und steuerfreien Beträgen siehe bitte unseren Krypto-Steuerführer für Deutschland.

Wie man seine eToro Steuern macht?

Es gibt zwei Methoden, um deine Steuern zu erledigen. Wenn du eToro ausschließlich für deine Kryptowährungen verwendest, hast du Glück. Wenn du mindestens 5.000 € hast, erhältst du Zugang zum eToro Club. Dieser bietet einen für Deutschland erstellten Steuerbericht.

Was ist, wenn ich kein eToro Clubmitglied bin oder auch Kryptowährungen auf anderen Plattformen gehandelt habe?

In diesem Fall kannst du einen Krypto-Steuerrechner wie Divly nutzen, um dir bei deinen Steuerberechnungen zu helfen. Indem du deine Transaktionshistorie von den Börsen/Wallets, die du verwendet hast, zu Divly hochlädst, kann Divly die erforderlichen Steuerberechnungen durchführen und dir helfen, deine Steuererklärung auszufüllen.

So exportierst du deinen eToro-Transaktionsverlauf

Dateiimport

Du kannst Transaktionen in Divly importieren, indem du eine XLSX-Datei herunterlädst und importierst. Stelle sicher, dass du jedes Mal, wenn du die neuesten Transaktionen einbeziehen möchtest, die XLSX-Datei herunterlädst.

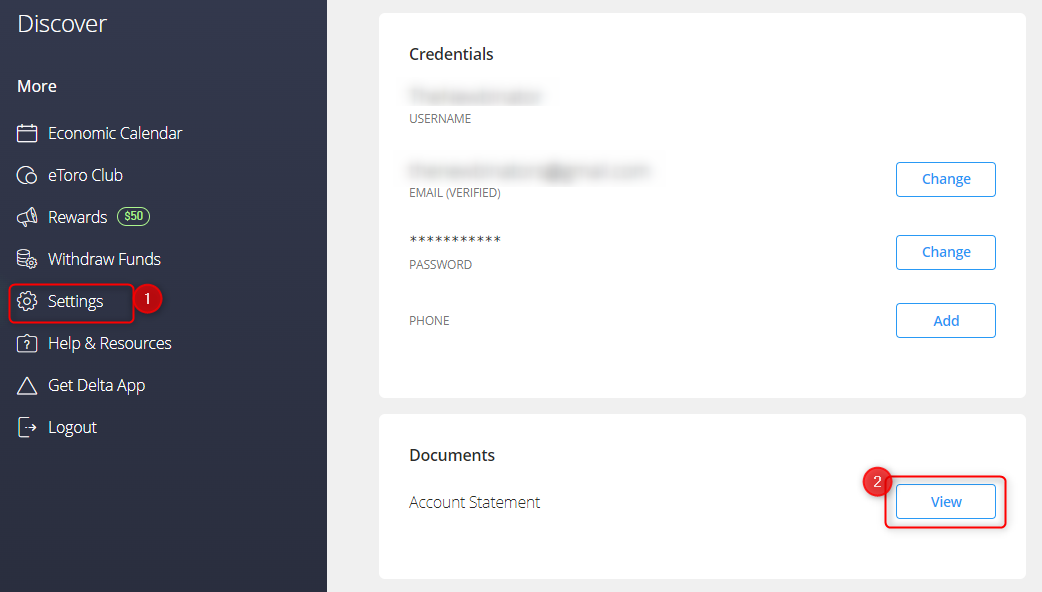

- Melde dich bei eToro an.

- Klicke in der Seitenleiste auf Einstellungen.

- Klicke auf das Feld Konto.

- Neben Kontoauszug, klicke auf den schaltfläche Ansicht.

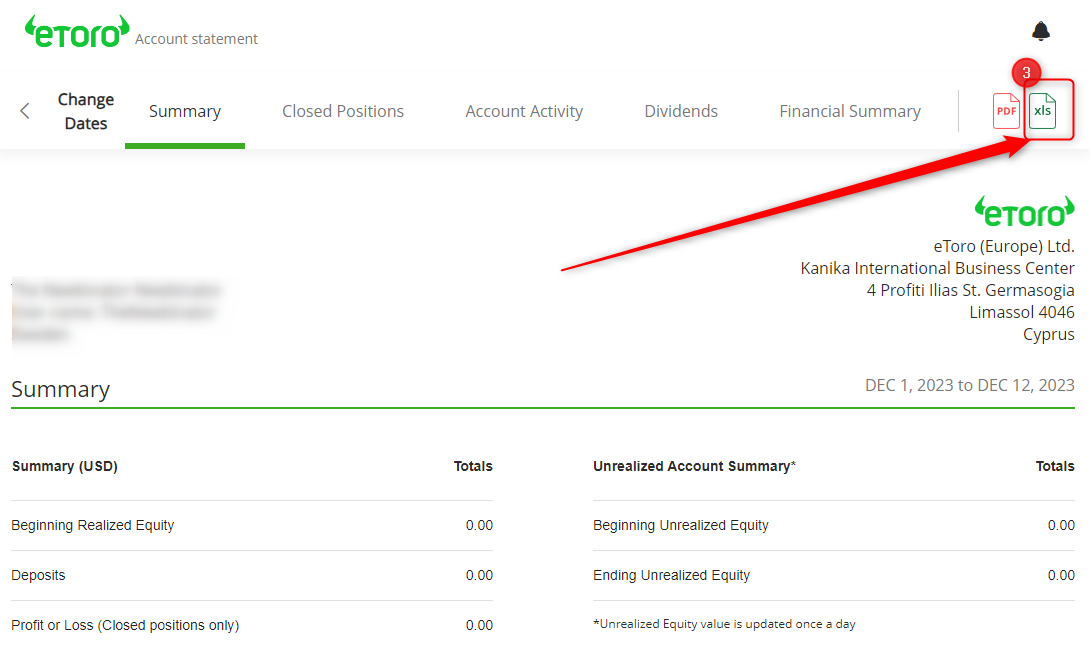

- Wähle den Zeitrahmen so aus, dass er alle deine Transaktionen umfasst, und klicke dann auf Erstellen.

- Klicke oben rechts auf das xls-symbol. Die Datei wird heruntergeladen.

- Lade die XLSX-Datei in Divly hoch. Divly importiert die Transaktionen und berechnet deine Steuern.

eToro steuererklärung wo eintragen?

Wenn du dich fragst, wo du auf eToro getätigte Transaktionen in der Steuererklärung eintragen musst, kommt es auf die Art der Transaktion an. Hier eine einfache Aufschlüsselung nach Transaktionstyp:

Handel mit Kryptowährungen

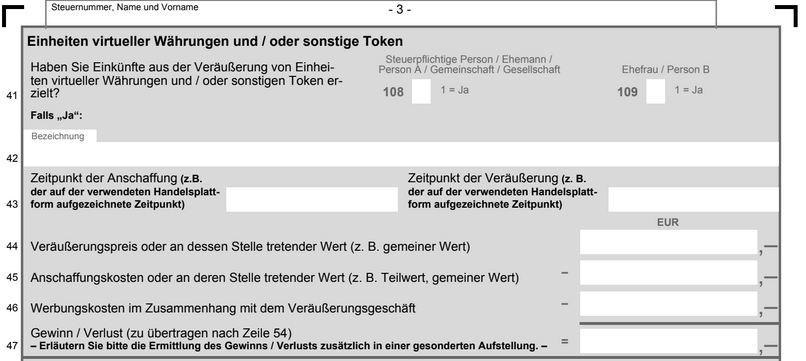

Wenn du auf eToro Kryptowährungen gehandelt hast, musst du Gewinne oder Verluste in der Anlage SO unter "Sonstige Einkünfte" eintragen. Deine Handelsergebnisse gehören zu den privaten Veräußerungsgeschäften und werden entsprechend in den Zeilen für andere Wirtschaftsgüter vermerkt.

- Zeile 108: Setze eine 1, wenn du Einkommen aus Krypto-Verkäufen/-Trades hattest.

- Zeile 42: Gib "Kryptowährung" oder den spezifischen Namen der gehandelten Kryptowährung an.

- Zeile 43: Trage das Kauf- und Verkaufsdatum ein. Bei mehreren Transaktionen im Jahr kannst du das Start- und Enddatum des Jahres (01.01.202X bis 31.12.202X) angeben.

- Zeile 44: Trage die gesamten Verkaufspreise aller im Jahr verkauften/gehandelten Kryptowährungen ein.

- Zeile 45: Trage die gesamten Kaufpreise aller im Jahr verkauften/gehandelten Kryptowährungen ein.

- Zeile 46: Trage alle einkommensbezogenen Ausgaben (Werbungskosten) ein. Wenn du Divly verwendest, sind diese bereits in den in Zeile 45 eingetragenen Anschaffungskosten enthalten.

- Zeile 47: Berechne deinen Gesamtgewinn oder -verlust (Zeile 44 - Zeile 45 - Zeile 46).

- Zeile 53: Andere Einkünfte.

- Zeile 54: Summiere Zeile 47 und Zeile 53 und trage das Ergebnis hier ein.

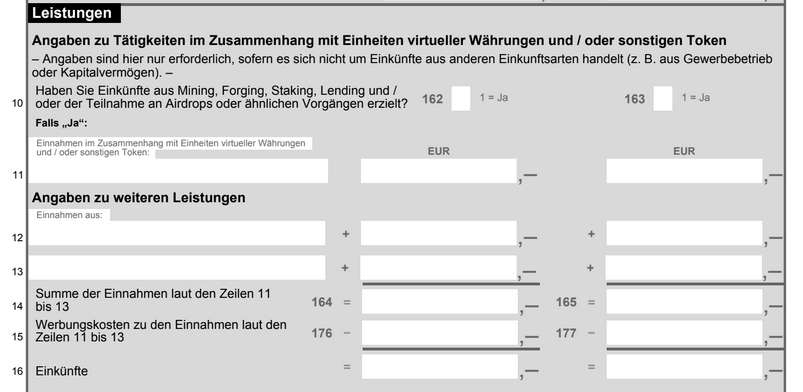

Einkünfte aus Staking auf eToro

Einkünfte aus dem Staking von Kryptowährungen auf eToro trägst du ebenfalls in der Anlage SO ein. Diese zählen zu den sonstigen Einkünften nach § 22 EStG und müssen unter "Leistungen" angegeben werden:

- Zeile 162: Setze eine 1, wenn du Einkünfte aus Mining, Staking, Lending oder Airdrops hattest.

- Zeile 11: Art der Einkünfte (ggf. auf den Divly-Bericht verweisen).

- Zeilen 12 & 13: Weitere relevante Einkünfte.

- Zeile 14: Summiere die Einkünfte.

- Zeile 15: Einkommensbezogene Ausgaben (Werbungskosten).

- Zeile 16: Einkommen nach Abzug der Ausgaben (Zeile 14 - Zeile 15).

Divly liefert dir die nötigen Informationen, um deine Anlage SO auszufüllen, basierend auf deiner eToro-Transaktionshistorie.

Divly & eToro: Die Wahl für Deutschland

Divly & eToro: Die Wahl für Deutschland

Divly ist speziell für Deutschland entwickelt – mit Fokus auf höchste Genauigkeit. Anders als generische Tools erzeugen wir automatisch den konformen, lokalisierten Steuerbericht, den du für das BZSt (Bundeszentralamt für Steuern) brauchst.

-

Direkter eToro-Import: Schneller Import deiner eToro-Transaktionen, der sich nahtlos mit deinen anderen Wallets/Konten kombiniert.

-

Genauigkeit der Berechnungen: Präzise Steuerberechnung mit Gewinn/Verlust und der richtigen Bewertungsmethode (z. B. FIFO).

-

100% Deutschland: Einfacher Download der Berichte für Anlage SO, Anlage KAP, Anlage N, Anlage G und Anlage Sonderausgaben – inklusive Anleitung, wie du sie beim BZSt erklärst.

FAQ

Werden die Steuern bei eToro automatisch abgezogen?

Nein, bei eToro werden keine Steuern automatisch abgezogen. Du musst selbst dafür sorgen, dass du deine Krypto-Handelsaktivitäten richtig deklarierst.

Du kannst dir diesen Prozess erleichtern, indem du Krypto-Steuersoftware nutzt, die dir bei der Ermittlung der anzugebenden Beträge hilft.

Kann man Verluste aus Krypto auf eToro steuerlich geltend machen?

Ja, Verluste aus Krypto-Verkäufen auf eToro können steuerlich geltend gemacht werden. Wenn du eine Kryptowährung, die du weniger als ein Jahr gehalten hast, mit Verlust verkaufst, kannst du diesen Verlust mit anderen Gewinnen verrechnen. Du kannst den Verlust auch mit Einkommen aus dem Vorjahr verrechnen oder unbegrenzt in die Zukunft vortragen, was zu einer möglichen Steuererstattung führen kann.

Ist eToro steuereinfach

Nein, eToro ist nicht steuereinfach. Du bist selbst dafür verantwortlich, deine Krypto-Handelsaktivitäten zu deklarieren und Steuern zu zahlen. Du kannst die Steuererklärung jedoch durch den Einsatz von Krypto-Steuersoftware wie Divly erleichtern, die dir hilft, alle nötigen Informationen zu ermitteln und korrekt einzutragen.

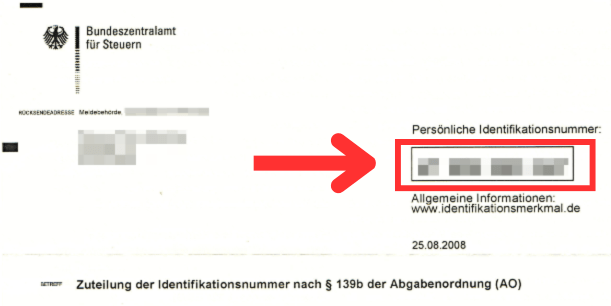

Warum will eToro meine Steuernummer?

eToro muss gemäß dem Common Reporting Standard (CAS) die Steueridentifikationsnummer seiner Nutzer erfassen. Dies ist erforderlich, um internationale Steuerregelungen zu erfüllen. Weitere Details zu den Anforderungen findest du hier.

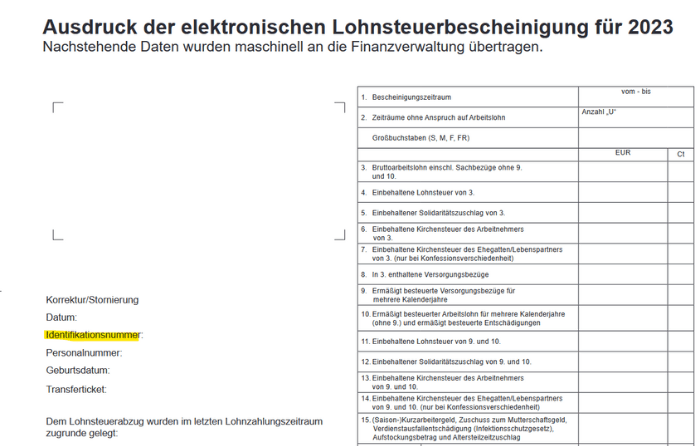

Falls du nicht sicher bist, wie du deine Steuer-ID findest, gibt es mehrere Wege, um sie herauszufinden:

- Auf dem Schreiben des Bundeszentralamts für Steuern, das du nach der Anmeldung deiner Adresse erhältst.

- Auf deiner Gehaltsabrechnung als „Steuer-ID“.

- Auf deiner Lohnsteuerbescheinigung unter „Identifikationsnummer“.

- Auf deinem Steuerbescheid als „IdNr“.

- Auf deiner Entgeltabrechnung.

Wenn du weiterhin Probleme hast, kannst du auch deinen Arbeitgeber oder Steuerberater kontaktieren. Sie sollten in der Lage sein, dir deine Steuer-ID mitzuteilen.

Kann das Finanzamt auf eToro zugreifen?

Ja, das Finanzamt kann Informationen über deine eToro-Transaktionen und Kryptowährungen erhalten. Ab Januar 2026 müssen Kryptobörsen wie eToro, die in der EU tätig sind, Kundendaten an die Steuerbehörden der EU-Mitgliedstaaten melden. Diese Regelung gemäß der DAC-8-Richtlinie zielt darauf ab, mehr Transparenz im Kryptomarkt zu schaffen und Steuerhinterziehung zu verhindern. Daher ist es wichtig, dass du deine Krypto-Transaktionen korrekt in deiner Steuererklärung angibst.

Wann muss ich meine eToro Steuern deklarieren?

Du musst deine eToro Steuern zusammen mit deiner regulären Steuererklärung abgeben. In Deutschland endet die Frist zur Abgabe der Steuererklärung normalerweise am 31. Juli des Folgejahres. Falls du eine Steuerberatung nutzt, kann sich die Frist verlängern. Prüfe die aktuellen Fristen beim Finanzamt, um sicherzugehen.

Welche Kryptowährungen bietet eToro an?

eToro bietet Investoren eine kleine Auswahl von 69 Kryptowährungen an, zu denen Bitcoin, Ethereum, Bitcoin Cash, Litecoin und Stellar gehören.

Hinweis: Die hier bereitgestellten steuerbezogenen Informationen sind keine Steuerberatung, Finanzberatung, Buchhaltungsberatung oder Rechtsberatung und können nicht zur Vermeidung von Steuerstrafen verwendet werden. Du solltest die Beratung eines Steuerfachmanns bezüglich deiner spezifischen Umstände suchen. Wir übernehmen keine Haftung für die Richtigkeit der bereitgestellten Informationen. Alle hierin enthaltenen Informationen sind unsere Meinung und keine Feststellung von Fakten.

DE

DE