88

Hat jemand eine Erklärung zu Bybit abgegeben?

Gesamtpunktzahl: 88/100

Hat jemand eine Erklärung zu Bybit abgegeben?

Gesamtpunktzahl: 88/100

Krypto-Steuern auf Bybit: Hier bist du richtig

Die Meldung von Krypto-Steuern kann sich überwältigend anfühlen. Die Regeln sind oft unklar, und offizielle Leitfäden beantworten nicht alle wichtigen Fragen.

Gleichzeitig erhalten Finanzbehörden zunehmend Einblick in Daten von Krypto-Börsen, auch von großen Plattformen wie Bybit. Immer mehr Börsen sind verpflichtet, Informationen zu Transaktionen zu teilen.

Genau dafür gibt es Divly. Wir haben ein Tool entwickelt, das dich Schritt für Schritt durch die steuerkonforme Erklärung führt – ohne Stress und Unsicherheit.

In diesem Leitfaden zeigen wir dir genau, wie du deine auf Bybit getätigten Transaktionen korrekt für die Steuer aufbereitest und meldest.

Warum ist es wichtig, deine Krypto-Steuern richtig zu erklären?

Das Thema Krypto-Steuern kann überwältigend wirken, da Kryptowährungen selbst komplex sind und es keine automatisierten Systeme zur Steuererklärung gibt. Die Anleitungen dazu sind oft nicht ausreichend.

Trotz dieser Schwierigkeiten erwarten die Finanzbehörden, dass du deine Steuern korrekt angibst. Sie werden zunehmend besser darin, Transaktionen mit Kryptowährungen nachzuverfolgen. Bis 2026 müssen alle Krypto-Börsen die Daten ihrer Kunden an die EU-Steuerbehörden übermitteln. Deshalb ist es entscheidend, deine Krypto-Steuern rechtzeitig und korrekt zu erklären, um Strafen für nicht deklarierte Vermögenswerte zu vermeiden.

Wir haben schon vielen Menschen geholfen, ihre Krypto-Steuern zu meistern. In diesem Leitfaden zeigen wir dir Schritt für Schritt, wie du deine Krypto-Steuern erfolgreich erklären kannst.

Eine kurze Einführung zu Bybit

Bybit wurde 2018 als Handelsplattform für Kryptowährungsderivate gegründet. Die Plattform konzentriert sich auf die Bedienung von Einzelhandelskunden bis hin zu professionellen Derivatehändlern. Bybit hat in den letzten Jahren enorm an Popularität gewonnen.

Muss ich Steuern auf Bybit-Transaktionen zahlen?

Ja, Transaktionen mit Kryptowährungen auf Bybit sind in Deutschland steuerpflichtig. Deine Gewinne aus dem Handel oder Verkauf von Kryptowährungen, die über die ersten 600 € hinausgehen, werden mit deinem persönlichen Einkommensteuersatz von bis zu 45 % besteuert.

Zusätzlich zum Handel sind auch andere Aktivitäten wie das Staking von Kryptowährungen steuerrelevant. Wenn du über 256 € in einem Jahr durch Kryptowährungen verdienst, unterliegen diese Einnahmen der Steuerpflicht. Für eine detaillierte Aufschlüsselung der steuerlichen Behandlung von Kryptowährungen kannst du den Divly-Leitfaden zur Kryptowährungssteuer konsultieren.

Wie deklariere ich meine Bybit-Steuern?

Um deine Bybit-Steuererklärung korrekt abzuschließen, gibt es drei wesentliche Schritte:

- Transaktionshistorie von Bybit finden

- Gewinn- oder Verlustberechnungen durchführen

- Kryptowährungen in der Steuererklärung angeben

Wir führen dich durch diese Schritte, um sicherzustellen, dass du alles richtig machst. Es ist ratsam, einen Krypto-Steuerrechner wie Divly zu nutzen, um die Steuererklärung zu erleichtern. Die folgenden Anweisungen sind auf Divly zugeschnitten, können aber auch verwendet werden, wenn du die Berechnungen selbst durchführst.

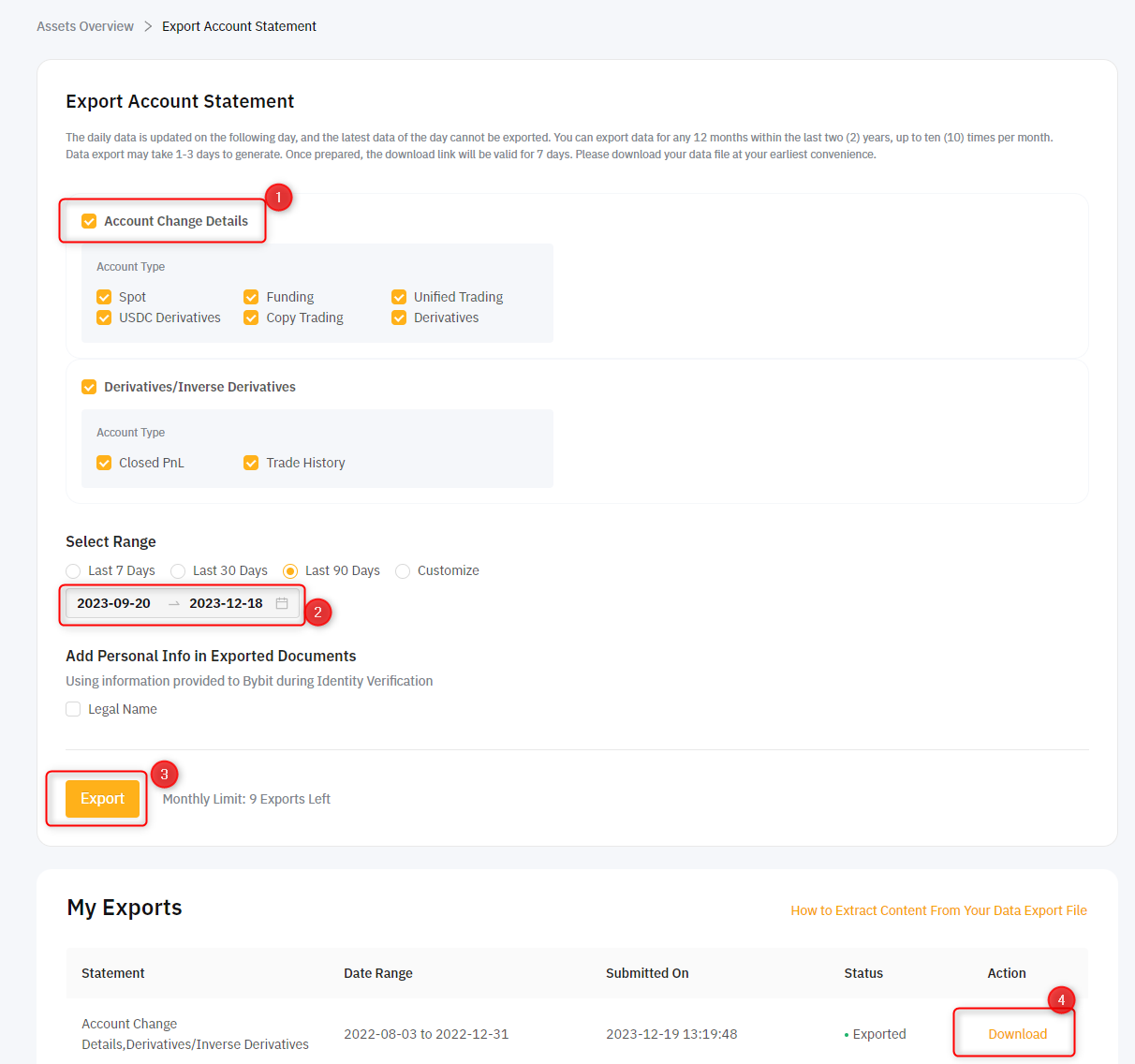

So exportieren Sie Ihren Bybit-Transaktionsverlauf

Sobald du weißt, ob du Krypto-Steuern deklarieren musst, musst du deine Transaktionen zusammenstellen, um die Steuern berechnen zu können. Wir empfehlen, die ZIP-Dateien von Bybit zu verwenden, da sie mehr Informationen enthalten als die API.

Dateiimport (ZIP)

Du kannst Bybit-Transaktionen in Divly importieren, indem du die ZIP-Datei von Bybit herunterlädst und in Divly hochlädst. Denk daran: Für neue Transaktionen musst du jedes Mal eine frisch heruntergeladene ZIP-Datei verwenden.

- Melde dich bei Bybit.com oder Bybit.eu an.

- Klicke oben rechts auf das Konto-Icon und gehe zu Konto → Datenexport.

Direkte Links:

• Bybit.com: Export Statements

• Bybit.eu: Export Statements - Unter dem Tab Transaktionsprotokoll:

Wähle alle deine Konto und alle verfügbaren Typ aus.

Stelle die Zeit (UTC) auf das Jahr, in dem du Transaktionen hattest.

Da Bybit maximal 1 Jahr pro Export erlaubt, musst du für jedes Jahr eine separate Datei erstellen. - Klicke auf Jetzt exportieren und warte, bis die Datei unter Meine Exporte generiert wurde. Sobald sie bereit ist, klicke auf Download.

- Wenn du Derivate gehandelt oder Trading-Bots genutzt hast, gehe zusätzlich zum Tab Order History:

Wähle wieder alle Accounts und alle Types aus.

Stelle die Time (UTC) auf das entsprechende Jahr.

Auch hier gilt: maximal 1 Jahr pro Export.

Klicke auf Export Now, warte auf die Generierung und lade die Datei dann herunter. - Ziehe in Divly jeweils eine ZIP-Datei nach der anderen hinein, bis alle Transaktionen importiert wurden.

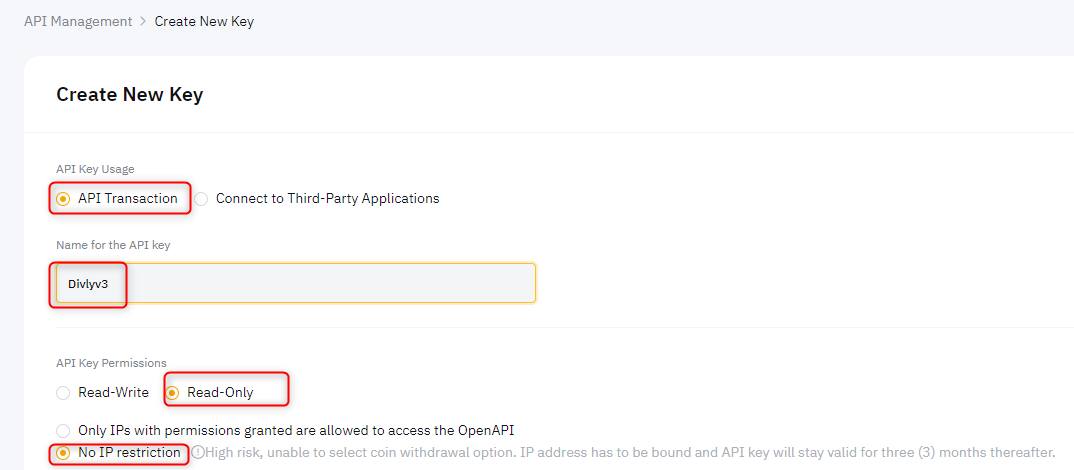

Automatischer Import

Du kannst Transaktionen von Bybit in Divly importieren, indem du unsere API-Integration nutzt. Nachdem du die API-Schlüssel bereitgestellt hast, kann Divly jederzeit deine neuesten Transaktionen abrufen, wenn du auf "Import Transactions" auf der Wallet-Seite klickst.

- Melde dich bei Bybit an.

- Klicke oben rechts auf dein Kontosymbol und dann auf API im Untermenü.

- Klicke auf den Button Create New Key und wähle System-generated API Keys.

- Setze API Transaction, gib einen Namen ein (z.B. Divly).

- Behalte die Standardeinstellungen Read-Only und No IP restriction bei.

- Markiere alle Kästchen für die Transaktionen, die du importieren möchtest, empfohlen wird Standard Account und Assets für die höchste Abdeckung.

- Klicke auf Submit und gib deinen 2FA-Code ein.

- Kopiere den API-Schlüssel und das API-Geheimnis in Divly.

Gewinne und Verluste berechnen

Sobald du deine Transaktionshistorie von Bybit hast, kannst du alle erforderlichen Daten für deine Steuererklärung abrufen. Du musst detaillierte Angaben zu deinen Transaktionen im betreffenden Jahr machen. Dazu gehören:

- Krypto-Einkommen: Alle Einkünfte aus Mining, Staking oder Lending müssen gemeldet werden. Hierfür solltest du den Marktwert zum Zeitpunkt des Erhalts der neuen Kryptowährung angeben.

- Verkaufserlöse: Melde die gesamten Verkaufserlöse aller Kryptowährungs-Verkäufe/Trades für Vermögenswerte, die weniger als ein Jahr gehalten wurden.

- Anschaffungskosten: Melde die gesamten Kaufpreise aller Kryptowährungen, die du verkauft/getradet hast und die innerhalb eines Jahres nach dem Kauf verkauft/getradet wurden.

Divly kann all diese Informationen automatisch für dich ermitteln, aber du kannst diese Daten auch manuell erfassen, indem du Tools wie CoinMarketCap und CoinGecko sowie deine Transaktionshistorie verwendest.

Eine der größten Herausforderungen ist oft die Ermittlung der Anschaffungskosten. Wenn du eine Kryptowährung über mehrere Transaktionen hinweg gekauft und verkauft hast, kann es schwierig sein, zu bestimmen, welche Käufe zu welchen Verkäufen gehören und somit die Kaufkosten festzulegen. Verwende immer das FIFO-Prinzip (First-in-First-out). Das bedeutet, dass die zuerst erworbenen Kryptowährungen auch die ersten sind, die verkauft werden.

Alternativ kannst du deine Transaktionshistorie auch einem Steuerberater vorlegen, der die Arbeit für dich übernimmt.

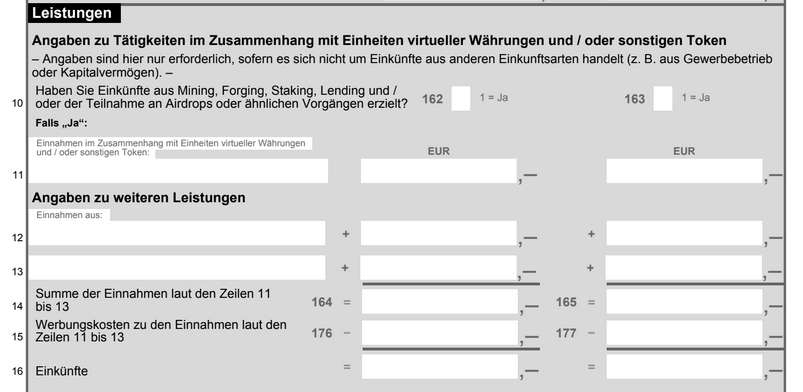

Kryptowährungen in der Steuererklärung angeben

Um deine Kryptowährungen korrekt in der Steuererklärung anzugeben, musst du zwei wichtige Formulare ausfüllen: Anlage SO und, falls du Futures oder andere Derivate gehandelt hast, auch Anlage KAP.

Anlage SO

Anlage SO

Auf der Anlage SO gibst du Einkommen aus Mining, Staking, Lending oder Airdrops an:

- Zeile 162: Setze eine 1, wenn du Einkommen aus Mining, Staking, Lending oder Airdrops hattest.

- Zeile 11: Gib die Art deines Einkommens an. Falls du verschiedene Einkommensarten hast, füge deinen Divly-Bericht als Anhang bei.

- Zeilen 12 & 13: Ergänze weitere relevante Einkünfte.

- Zeile 14: Summiere dein Einkommen aus den Zeilen 11 bis 13.

- Zeile 15: Melde alle einkommensbezogenen Ausgaben (Werbungskosten).

- Zeile 16: Gib dein Einkommen nach Abzug der Ausgaben an (Zeile 14 - Zeile 15).

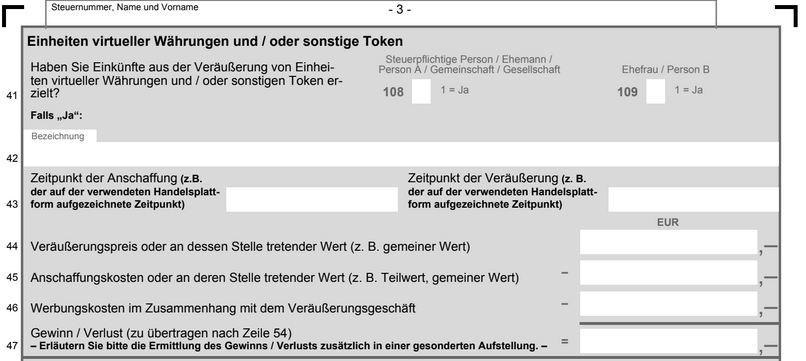

Auf Seite 2 der Anlage SO musst du deine Krypto-Verkäufe und -Trades angeben.

- Zeile 108: Setze eine 1, wenn du Einkommen aus dem Verkauf oder Handel von Kryptowährungen erzielt hast.

- Zeile 42: Gib "Kryptowährung" oder den spezifischen Namen der gehandelten Kryptowährung an.

- Zeile 43: Trage das Kauf- und Verkaufsdatum ein. Bei mehreren Transaktionen im Jahr kannst du das Start- und Enddatum des Jahres (01.01.202X bis 31.12.202X) angeben.

- Zeile 44: Gib die gesamten Verkaufspreise aller im Jahr verkauften/gehandelten Kryptowährungen an.

- Zeile 45: Gib die gesamten Kaufpreise aller im Jahr verkauften/gehandelten Kryptowährungen an.

- Zeile 46: Trage alle einkommensbezogenen Ausgaben (Werbungskosten) ein. Wenn du Divly verwendest, sind diese bereits in den Anschaffungskosten (Zeile 45) enthalten.

- Zeile 47: Gib deinen Gesamtgewinn oder -verlust an (Zeile 44 - Zeile 45 - Zeile 46).

Summiere den Wert in Zeile 47 mit allen anderen Einkünften und trage dies in Zeile 53 und schließlich in Zeile 54 ein.

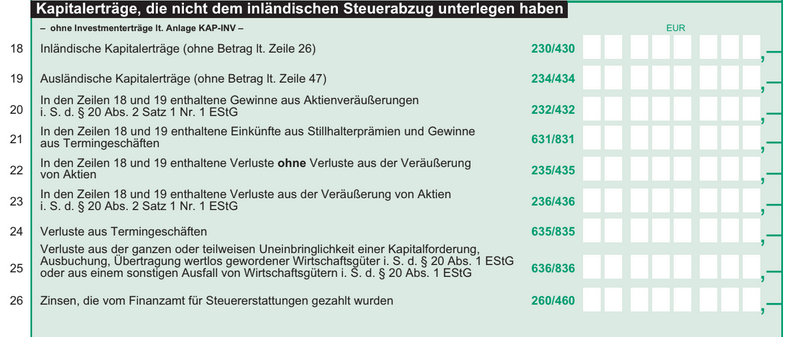

Anlage KAP

Falls du Futures handelst, musst du diese getrennt von anderen Krypto-Transaktionen deklarieren:

- Zeilen 19 & 21: Gib deine Einnahmen aus dem Futures-Handel an.

- Zeile 24: Gib deine Verluste aus dem Futures-Handel an.

Divly & Bybit: Die Wahl für Deutschland

Divly & Bybit: Die Wahl für Deutschland

Divly ist speziell für Deutschland entwickelt – mit Fokus auf höchste Genauigkeit. Anders als generische Tools erstellen wir automatisch einen konformen, lokalisierten Steuerbericht, den du für deine Steuererklärung beim Finanzamt nutzen kannst – inklusive Anleitung für ELSTER.

-

Direkter Bybit-Import: Schneller Import deiner Bybit-Transaktionen (Spot, Derivate, Earn), der sich nahtlos mit deinen anderen Wallets und Konten kombinieren lässt.

-

Genauigkeit der Berechnungen: Präzise Steuerberechnung mit Gewinn/Verlust und der richtigen Bewertungsmethode (z. B. FIFO).

-

Berichte für Deutschland: Einfacher Download der relevanten Berichte für Anlage SO und Anlage KAP – inklusive Erklärung, wie du die Werte beim Finanzamt über ELSTER angibst.

Häufig gestellte Fragen (FAQ) zu Bybit und Steuern

Das Finanzamt könnte durch die DAC-8-Richtlinie erfahren, dass du Krypto auf Bybit gehandelt hast.

Ab Januar 2026 müssen Kryptobörsen, die EU-Kunden bedienen, Kundentransaktionsdaten an die Steuerbehörden der EU-Mitgliedstaaten übermitteln. Dies erhöht die Transparenz und erschwert das Verbergen von Kryptowährungstransaktionen vor dem Finanzamt.

Die Nichtabgabe der Steuererklärung für Kryptowährungen kann in Deutschland zu Verspätungszuschlägen und anderen Strafen führen, insbesondere wenn du gesetzlich zur Abgabe verpflichtet bist.

Das Versäumnis, Krypto-Gewinne oder -Verluste zu deklarieren, kann finanzielle Nachteile mit sich bringen, wie das Verpassen potenzieller Steuerrückerstattungen oder die Unmöglichkeit, Verluste mit zukünftigen Gewinnen zu verrechnen.

Ja, in Deutschland ist es möglich, Kryptowährungssteuern für Vorjahre nachträglich zu deklarieren. Wenn du gesetzlich zur Abgabe einer Einkommensteuererklärung verpflichtet bist und dies versäumt hast, ermöglicht das deutsche Steuerrecht die rückwirkende Einreichung.

Dies kann helfen, Strafen zu vermeiden und gibt dir die Möglichkeit, auf potenzielle Rückerstattungen zuzugreifen. Für weitere Informationen besuche Divly's Leitfaden zur verspäteten Krypto-Steuererklärung.

Ein bisschen Vorsicht ist geboten, da Bybit in Deutschland nicht registriert ist.

Allerdings werden die kommenden MiCA-Regelungen (Markets in Crypto-Assets) es Börsen ermöglichen, die in einem EU-Land registriert sind, auch in allen anderen EU-Ländern tätig zu sein. Bybit ist derzeit berechtigt, in Zypern zu operieren, was den Weg für eine Zulassung in anderen EU-Ländern ebnet.

Hinweis: Die hier bereitgestellten steuerbezogenen Informationen sind keine Steuerberatung, Finanzberatung, Buchhaltungsberatung oder Rechtsberatung und können nicht zur Vermeidung von Steuerstrafen verwendet werden. Du solltest die Beratung eines Steuerfachmanns bezüglich deiner spezifischen Umstände suchen. Wir übernehmen keine Haftung für die Richtigkeit der bereitgestellten Informationen. Alle hierin enthaltenen Informationen sind unsere Meinung und keine Feststellung von Fakten.

DE

DE