Det kan vara svårt att deklarera kryptovalutor. Du kan till och med gå miste om skatteåterbetalningar som du är berättigad till. I den här artikeln ska vi lära dig hur du gör din kryptoskatt och hur Divly kan användas för att automatisera den. Vi kommer att täcka följande ämnen:

- När ska man deklarera krypto?

- Hur kryptovalutor beskattas

- Skattemässig behandling av olika typer av kryptotransaktioner

- Hur du lämnar in din skatterapport till Skatteverket

- Annan information du kan ha nytta av

Vi uppdaterar guiden kontinuerligt. Maila oss på [email protected] om du har tips på något som saknas. Om du vill förenkla processen att deklarera dina krypto skatter så kan du alltid skapa ett konto på Divly.

När ska man deklarera krypto?

Om du ska deklarera för transaktionerna du gjorde under kalenderåret 2025, så ska du deklarera dessa senast 4 maj 2026.

-

17 mars 2026 - Skatteverket öppnar upp för att deklarera.

-

4 maj 2026 - Sista dagen att deklarera.

Om du behöver mer tid för att deklarera kryptoskatter kan du ansöka om en skatteförlängning. Det tar bara några minuter att ansöka om anstånd i Skatteverkets onlineportal.

Vad gör jag om jag glömt deklarera krypto?

Om du har missat att deklarera kryptoskatter för tidigare år kan du rätta det genom att lämna in en Självrättelse till Skatteverket. Genom att frivilligt lämna in en Självrättelse undviker du att betala skattetillägg.

Det är viktigt att notera att en Självrättelse endast är giltig om du skickar in den innan Skatteverket upptäcker felen eller inleder en utredning. Vanligtvis kan du rätta din deklaration upp till sex år tillbaka. I vissa fall tillåts ändringar upp till tio år bakåt i tiden.

Detta blir ett alltmer viktigt ämne eftersom ett nytt EU-direktiv (DAC8) kommer att träda i kraft den 1 januari 2026. Kortfattat innebär det att alla kryptobörser med kunder inom EU kommer att vara skyldiga att dela kundinformation till relevanta skattemyndigheter.

Hur mycket skatt betalar man för krypto?

I Sverige sker ingen beskattning när du köper krypto, det är när du avyttrar krypto som du ska betala 30% kapitalvinstskatt på dina vinster. Du kan dra av 70 % av förlusterna från dina vinster. Om du har haft andra inkomstkällor som staking, så kan det även förekomma ränteinkomstskatt eller inkomstskatt.

Därför kan din kryptovalutaaktivitet vara föremål för tre olika typer av skatter: Kapitalvinstskatt, Inkomstskatt och skatt på Ränteinkomst. Vi förklarar hur de fungerar och när de är relevanta för dig.

Kapitalvinstskatt

Kryptovalutor klassas som 'Övriga tillgångar' i kapitel 52 i Sveriges Inkomstskattelag. Det betyder att alla former av försäljning av Bitcoin eller annan kryptovaluta måste skattas som inkomstslaget kapital. Vi kommer nedan gå igenom mer detaljerade fall, men kortfattat kan man säga att du ska betala skatt om du har:

-

Sålt kryptovaluta

-

Handlat en kryptovaluta i utbyte mot en annan

-

Handlat en kryptovaluta för en vanlig valuta

-

Köpt varor eller tjänster med kryptovalutor

-

Lånat ut kryptovaluta

Hur beräknar man vinst och förlust på krypto?

I Sverige beräknas kapitalskatt på kryptovaluta med hjälp av genomsnittsmetoden. För att räkna ut dina vinster och förluster krävs då att du räknar ut omkostnadsbeloppet för varje valuta. Du betalar 30 % skatt på vinster du gör genom kryptohandel. Om du gjort förluster får istället 70 % av förlusten dras av.

Försäljningspriset avser värdet på försäljningen i svenska kronor. Det genomsnittliga priset du köpte kryptovalutan för översatt till svenska kronor utgör omkostnadsbeloppet. Om du har minat eller stakat krypto kommer omkostnadsbeloppet vara värdet på valutan på dagen du tog emot dem översatt till SEK.

Du kan hitta några enkla beräkningsexempel på Skatteverkets hemsida. Det är viktigt att du räknar detta rätt så om du är osäker kan du använda Divly för att förenkla processen.

Vart deklarerar man vinst och förlust på krypto?

Du lämnar in din deklaration i K4-blanketten i sektion D. Du kan läsa mer om hur du går tillväga för att lämna in deklaration i slutet på denna guide.

Inkomstskatt

Om du har till exempel tjänat krypto för något utfört arbete kommer du istället behöva betala inkomstskatt. Om du sedan behåller kryptovalutan du erhållit kommer du även behöva räkna ut kapitalskatt när du säljer den vid senare datum.

Hur beräknar man inkomstskatt på krypto?

Inkomstskatt på krypto kan förekomma via flera transaktionstyper som lön, miningintäkter och belöningar. För att beräkna ett korrekt omkostnadsbelopp, se till att summera värdet i svenska kronor på de transaktioner som är föremål för inkomstskatt. Använda priset i svenska kronor på dagen du fick tillgång till kryptovalutan.

Bosse får betalt 0.1 ETH som en del av hans lön. Det är värt 10 000 SEK på dagen han fick sina ETH. Bosse väljer att sedan sälja 0.1 ETH en månad senare för 15 000 SEK.

I detta fall måste Bosse redovisa 10 000 SEK som inkomst av tjänst. Den läggs på hans andra löneinkomster där han betalar kommunal skatt och även statlig skatt över en viss gräns.

Bosse ska även deklarera en vinst på 15 000 - 10 000 = 5 000 SEK. Bosse skattar 30% på vinsten = 1 500 SEK.

Vart deklarerar man inkomstskatt för krypto?

Hur du deklarerar din inkomstskatt på krypto beror på vilken typ av inkomst det är (mining, lön m.m). Du kan läsa mer om hur du lämnar in din deklaration i slutet på denna guide.

Ränteinkomst

Om du fått krypto i form av räntebetalningar via lån eller staking ska du istället deklarera dessa som ränteinkomster. I likhet med kapitalvinstskatt beskattas den med en skattesats på 30 %. Skillnaden är att förluster från räntebetalningar du gjort är 100% avdragsgilla.

Hur beräknar man ränteinkomster från krypto?

Summera helt enkelt värdet på de transaktioner som är föremål för ränteinkomstskatt. Se till att använda priset i svenska kronor som representerar värdet på dagen du fick tillgång till kryptovalutan när du räknar ut omkostnadsbeloppet.

Sam Brokeman har fått tre stakingintäkter under skatteåret.

1 januari: 0.03 ETH = 2 000 SEK

1 feburari: 0.03 ETH = 2 600 SEK

1 mars: 0.03 ETH = 1 900 SEK

Sam har totalt tjänat 2 000 + 2 600 + 1 900 = 6 500 SEK i ränteinkomster från staking. Han deklarerar totalsumman och behöver betala 30% skatt = 1 950 SEK.

Vart deklarerar man ränteinkomster från krypto?

Totala summan av ränteinkomster under året deklareras i sektion 7.2 i din inkomstdeklaration. Mer information finns tillgängligt i slutet på denna guide.

Skattemässig behandling av olika typer av kryptotransaktioner

Nedan finns en översikt över olika typer av kryptotransaktioner. Varje transaktion påverkar din skatt på olika sätt och motsvarar en egen etikett för de som deklarerar via Divly.

| Transaktionstyper | Skattekonsekvens | Divly Etikett |

|---|---|---|

| Köp krypto | Inget | Köp |

| Försäljning av krypto | Kapitalvinstskatt | Sälj |

| Bytt krypto mot en annan krypto | Kapitalvinstskatt | Trade |

| Initial Coin Offering (ICO) | Kapitalvinstskatt | Trade |

| Köp av varor och tjänster med krypto | Kapitalvinstskatt | Varor/Tjänster |

| Betala handelsavgifter med krypto | Kapitalvinstskatt | *Automatiseras |

| Betala överföringsavgifter med krypto | Kapitalvinstskatt | *Automatiseras |

| Flytta krypto mellan dina egna plånböcker | Inget | Överföring |

| Tappat bort eller fått krypto stulen | Inget | Förlorad/Stulen |

| Gett bort kryptovaluta som gåva | Inget | Given Gåva |

| Fått krypto som gåva | Inget | Mottagen Gåva |

| Donera kryptovaluta | Inget | Donation |

| Airdrop | Inget | Airdrop |

| Fork | Inget | Fork |

| Mining | Inkomstskatt | Mining |

| Belöning | Inkomstskatt | Belöning |

| Cashback | Inget | Cashback |

| Övriga intäkter (lön, arvode) | Inkomstskatt | Inkomst |

| Låna ut krypto | Kapitalvinstskatt | Trade (Fordran) |

| Ränteintäkter | Ränteinkomst | Erhållen Ränta |

| Räntebetalningar | Ränteinkomst (avdrag) | Ränta Betald |

| Staking Reward | Ränteinkomst | Staking-belöning |

| Margin Trading | Kapitalvinstskatt | Realiserad Vinst / Realiserad Förlust |

| Futures/derivat | Kapitalvinstskatt | Realiserad Vinst / Realiserad Förlust |

| Trade NFT | Kapitalvinstskatt | Trade |

| Skapa & Sälja NFT | Inkomstskatt | Inkomst |

| Likviditetspool | Kapitalvinstskatt | Uttag/Insättning |

*Observera att vissa transaktionstyper är komplexa och kan ha flera former av skattekonsekvenser beroende på transaktionens särdrag. Tabellen ovan sammanfattar vår uppfattning om vad som är den vanligaste typen av skattekonsekvenser för varje typ av transaktion.

Köp kryptovaluta/Köp kryptovaluta med vanlig valuta

Köp av krypto påverkar inte din skatt direkt. Dock måste du ändå hålla koll på priset du betalade när du köpte dem så att du kan räkna ut ditt omkostnadsbelopp enligt ovan. Om du köpt krypto för någon annan vanlig valuta såsom EUR eller USD måste du konvertera dem vid beräkning av omkostnadsbeloppet.

När du köpt krypto kan du öka omkostnadsbeloppet med eventuella handelsavgifter (44 kap. 14 § IL). Detta hjälper dig sänka skatten. Till exempel, om du köper 1 ETH för 10 000 SEK med en trading fee på 100 SEK. Omkostnadsbelopp för 1 ETH blir 10 000 + 100 = 10 100 SEK.

Försäljning av kryptovaluta/Försäljning mot vanlig valuta

Att sälja kryptovaluta kommer alltid kräva att du deklarerar kapitalskatt oavsett om det rör en förlust eller vinst. Återigen är det viktigt att du räkna ut försäljningspriset i SEK vid tidpunkten av försäljningen.

När du säljer krypto kan du minska försjäljningsersättningen med handelsavgiften (44 kap. 13 § IL). Detta hjälper dig sänka skatten. Om vi fortsätter med förra exemplet där vi nu säljer 1 ETH för 20 000 SEK och betalar en trading fee på 300 SEK. Vinsten på 1 ETH blir 20 000 - 10 100 - 300 = 9 600 SEK. Om du använder Divly så sker alla dessa beräkningar automatiskt för varje transaktion där en handelsavgift tillkommer.

Bytt kryptovaluta mot en annan kryptovaluta

I Sverige är byte av kryptovaluta föremål för kapitalskatt. Du måste nämligen betala kapitalskatt på försäljningspriset omvandlat till SEK. Exempelvis: Om du sålt 1 BTC för 10 Ethereum så är ditt försäljningspris 10 ETH omräknat till SEK på försäljningsdagen.

Slutligen måste du tänka på omkostnadsbeloppet för Ethereum som du köpt. Detta motsvarar i detta fall samma som försäljningspriset ovan.

Initial Coin Offering (ICO)

En ICO betyder att du investerar kryptovaluta (oftast Ethereum) i ett nytt projekt som i gengäld ger dig en annan kryptovaluta som representerar projektet. Skattemässigt utgör en sådan transaktion samma sak som att du gjort ett byte mellan kryptovaluta. Kort sagt skickar du iväg krypto och får en annan tillbaka. Du följer sen samma procedur som när du säljer krypto omräknat till lokalvaluta. Kapitalskatt gäller också för kryptovalutan du bytt bort och omkostnadsbeloppet läggs till för den nya valutan för samma värde som försäljningspriset av valutan du bytte bort.

Köp av varor och tjänster med kryptovaluta

När du köper en vara (exempelvis en dator) eller betalar för en tjänst (exempelvis VPN-tjänst) med kryptovaluta så måste du betala kapitalskatt för kryptovalutan du använde vid köpet. Detta fungerar skattemässigt likadant som när du säljer krypto för en vanlig valuta. Försäljningspriset är samma som kostnaden för varan eller tjänsten omräknat till lokalvaluta.

Betala handelsavgifter med krypto

På vissa kryptobörser betalas handelsavgiften i krypto. Då måste du räkna om avgiftens värde till SEK och betala kapitalskatt på detta belopp. Detta är lite knöligt att göra om du har många transaktioner.

Betala överföringsavgifter med krypto

Om du överför krypto mellan två plånböcker du äger, så ses överföringsavgiften som att betala för en tjänst. I det här fallet beskattas kryptovalutan som används för att betala överföringsavgiften som kapitalvinst. På samma sätt, om du överför krypto som en gåva så ses överföringsavgiften som en tjänst och bör beskattas. Observera att vi endast avser överföringsavgiften! Inte de faktiska mynten som överförs.

Om du överför krypto till en plånbok du inte äger (i utbyte mot något annat), så kan du använda överföringsavgiften för att kompensera för försäljningspriset. Detta liknar hur en handelsavgift fungerar och kan minska din skatt som ska betalas.

Samma regler ovan gäller om du skickar krypto från en börs där du behöver betala en withdrawal fee.

Flytta krypto mellan dina egna plånböcker

Att flytta krypto mellan dina egna plånböcker är inte föremål för beskattning. Det är därför viktigt att du håller reda på dessa överföringar så att du inte betalar för mycket skatt!

Tappat bort eller fått kryptovaluta stulen

Du behöver inte betala skatt på kryptovaluta du tappat bort eller som någon stulit. Dock är det inte så att detta orsakar förluster i dina skatteberäkningar utan bara att valutan skall exkluderas helt från dina omkostnadsbelopp.

Gett bort kryptovaluta som gåva/Fått krypto som gåva

Att ge bort eller att ärva krypto är skattefritt i Sverige. Du har rätt att ge bort krypto utan att betala skatt på detta. Precis som när du förlorat krypto dock, så skapar det inte förluster utan valutan du ger bort ska endast exkluderas från dina beräkningar av omkostnadsbelopp.

Om du istället fått krypto som gåva behöver du inte skatta på detta förrän du avyttrar det du fått som gåva. Om det är möjligt kan du be att få kvitto på inköpsbeloppet av krypto du fått. Du kan du använda det priset som omkostnadsbelopp. Detta gör att du betalar mindre skatt än om du saknar underlag!

Donera kryptovaluta

Att donera krypto ger samma effekt som när du ger bort krypto och är därför skattefritt i Sverige. I vissa länder är detta avdragsgillt, dock inte i Sverige! Att vara avdragsgillt i Sverige krävs att donationen ges i form av pengar till godkända gåvomottagare. Kryptovalutor är inte att anse som pengar i detta avseende.

Airdrop

En airdrop brukar oftast ses som en gåva ur skattesynpunkt. Du betalar bara skatt när du säljer det. Omkostnadsbeloppet är i detta fall 0.

Dock måste en bedömning göras från fall till fall. Kriterierna för att få kryptovaluta vid airdrops skiljer sig åt vid olika airdrops. Det kan finnas fall där avkastningen ska beskattas i tjänst (om det krävs prestation). I dessa fall ska du använda etikett Belöning i Divly.

Hard Fork

En hard fork ses oftast som en gåva och du betalar bara skatt när du säljer valutan. Vanligen är omkostnadsbeloppet för detta 0.

Skatteverket har inte gjort någon generell bedömning som gäller alla Forks. När det gällde Bitcoin och Bitcoin Cash i 2017 gjorde Skatteverket bedömningen att 'utdelningen' av bitcoin cash inte skulle medföra någon beskattning och anskaffningsutgiften skulle därför beräknas till 0 kr för Bitcoin Cash.

Mining

Om du minar som en privatperson räknas dina intäkter som inkomst från hobby. Därav är du skyldig att betala inkomstskatt på dina mining-intäkter. Värdet utgörs av värdet av valutan på dagen du fick dem. Omkostnadsbeloppet motsvarar samma belopp. När du säljer detta senare behöver du dock betala kapitalskatt på vinsterna som vanligt.

Du kan hitta en mer detaljerad guide kring deklaration av mining i Divly's mining skatteguide.

Låna ut krypto / ränteinkomster

När du får ränta på utlånad krypto är de föremål för skatt på ränteinkomst. Om räntan betalas i krypto måste du komma ihåg omkostnadsbeloppet för att inte betala för mycket kapitalskatt senare.

Om du lånat krypto och betalar ränta kan detta dras av helt och hållet från ränteintäkter du gjort.

Att låna ut kryptovaluta i Sverige anses utgöra en beskattningsbar händelse inom inkomstslaget kapital. Skatteregler som rör utlåning av krypto är mycket komplicerad i Sverige. Varje gång du lånar ut din krypto kan det liknas vid att det är som att du säljer din krypto. I gengäld får du en fordran som har omkostnadsbeloppet motsvarande värdet i den utlånade kryptovalutan. När du har fått tillbaka kapitalbeloppet säljer du i princip denna fordran och köper tillbaka krypton. Om fordran har ökat i värde, måste du betala kapitalvinstskatt på det precis som en vanlig krypto. Skatteverket har en fördjupad beskrivning av olika scenarier.

Om du har satt in krypto i centraliserade räntebärande plattformar som BlockFi, Celsius eller Nexo kan detta eventuellt ses som att du låna ut krypto. Efter att ha pratat med Skatteverket och skattejurister har vi anledning att tro att så sannolikt är fallet. Hur det är i det specifika fallet kommer troligen bero på villkoren för varje enskild plattform. Eftersom du kan handla på dessa plattformar kan det vara mycket tidskrävande och svårt att beräkna vad ditt anspråk är värt (t.ex. FordranBlockFi). Du kommer att behöva beräkna ditt totala innehav i SEK på respektive plattform när du gör ett uttag. Kortfattat, bör man skapa en köp - eller säljtransaktion varje gång du lånar ut din krypto och varje gång du får tillbaka den. Använd också olika valutor för varje lån eller för varje plattform du importera. Exempelvis valutorna: FordranA, FordranB, FordranBlockFi, FordranCelsius, FordranETH. Divly kommer sedan att beräkna kapitalvinsterna på dessa olika fordringar och inkludera dem i din skatteredovisning.

Hur beskattas staking i Sverige?

Skatteverket har gjort ett uttalande om hur man bör se på Staking för ETH 2.0. Inlåsningen av dina mynt för att staka dem ska inte medföra en skattepliktig händelse i de flesta fall. Detta innebär att du bara behöver betala skatt på belöningar (rewards) du fått från din staking.

Exakt vad som gäller an dock bero på detaljerna. Om du har fått en ny valuta som representerar din andel så kan det ses som att du har bytt två valutor = avyttring. Detta kan ske via vissa stakingpooler och även kryptobörser. Observera också att om du har överlåtit din rösträtt till en annan part så kan detta ses som ett överlåtande av den s.k dispositionsrätten. I så fall bör du följa samma koncept som när du lånar ut krypto som beskrevs ovan.

Intäkter från staking är föremål för skatt på ränteinkomst. Omkostnadsbeloppet på det du får betalt motsvarar värdet på det du fick i SEK på dagen du fick tillgång till dina staking-intäkter. Om du behåller krypton och den ökar i värde blir det senare också föremål för kapitalskatt.

Du måste ange värdet på dina stakingintäkter i sektion 7.2 i skattedeklarationen.

Belöning

Airdrops och andra belöningar är inte föremål för inkomstskatt så länge du inte utfört någon prestation i gengäld. Om du däremot utfört något arbete för att få krypton ska det räknas med i din inkomstskattedeklaration. Coinbase Earn är ett exempel på en belöning. Omkostnadsbeloppet är samma som värdet på krypton när du fick dem omräknat till SEK.

Cashback

I de flesta fallen när du tjänar krypto som cashback betalar du endast skatt på det när du säljer det. Omkostnadsbeloppet bör sättas till noll.

Övriga intäkter

Om du fått betalt i krypto skall detta tas upp som inkomstskatt. Omkostnadsbeloppet är värdet på kryptovalutan i SEK.

Arbetsgivaren ska redovisa detta i arbetsgivardeklarationen, i en individuppgift. Förmånen tas upp i rutan 012. Skatteverkets uppfattning är att krypto ses som en förmån på samma sätt som förmån av värdepapper. Det kan inte ses som kontant ersättning som pengar. Detta betyder att om man får ersättning i krypto så kan inget skatteavdrag göras såvida ingen kontant ersättning betalas ut.

Margin Trading

Marging trading är ett sätt att ta lånepositioner i krypto. Oftast landar en sådan handel i en realiserad förlust eller realiserad vinst efter att avgifter dragits av. När positionen stängs påverkar förlusten eller vinsten din kapitalskatt. Om du gjort en vinst kommer omkostnadsbeloppet att räknas ut efter att du betalat kapitalskatt. Om du istället gjort förlust räknas det skattemässigt som att du sålt valuta för 0 kronor. Förlustens värde är då samma som den genomsnittliga omkostnadsbeloppet för den valuta du gjorde förlusten i.

I Divly kommer alla funding fees (positiva eller negativa) att betecknas som antingen Realized profit eller Realized loss. Detta gäller till exempel för handel med Futures på Binance.

NFT

Hur NFT:s beskattas beror på det specifika fallet. Om du endast har köpt och sålt en NFT hanteras detta på samma sätt som om du köpt och sålt vilken annan kryptovaluta som helst om den underliggande tillgången är klassificerad som "Övriga Tillgångar". Det innebär att du betalar kapitalvinstskatt och deklarerar var och en i K4-formuläret. För mer detaljerad information angående handel med NFTs, läs den här artikeln.

Det finns vissa undantag att tänka på.Om du har mintat (skapat) NFT:er i syfte att sälja dem för att tjäna pengar, kan du bli skyldig att betala inkomstskatt. I så fall bör du ta reda på om det skulle ses som en hobby eller som ett näringsverksamhet. Klassificeringen kommer att avgöra hur du behöver rapportera dina NFT-skatter. Det är bäst att antingen ringa Skatteverket eller konsultera en skattejurist om du är osäker på vilken kategori du tillhör.

Oavsett om du har handlat, skapat eller sålt NFT:s är det klokt att att lämna ett uttalande i Övriga Upplysningar som förklarar hur du hanterade NFT-skatterna. Detta heter öppet yrkande. Detta kan bidra till att minimera risken att behöva betala skattetillägg om du lämnar in en felaktig deklaration.

Likviditetspool

Skatteverket har lämnat information om att insättning av krypto i en likviditetspool ska ses som en försäljning. I gengäld får du LP-token som har sin egen kostnadsbas. När du byter ut denna LP-token mot din andel av kryptot i likviditetspoolen betalar du kapitalvinstskatt på vinsten du gjorde på denna LP-token.

Krypton du fick kommer att få ett omkostnadsbelopp som motsvarar försäljningspriset. Om du vill ha mer information och specifika exempel, läs gärna denna artikel på Skatteverkets hemsida.

Flera exempel

Skatteverket har en sida om kryptovalutor som förklarar mer komplexa transaktionstyper som kan vara av intresse.

Hur du lämnar in din skatterapport till Skatteverket

När du väl är klar med alla skatteberäkningar så är det dags att lämna in din deklaration. Du kan lämna in både online och via fysisk post. Vi kommer dock primärt förklara hur du deklarerar online nedan.

Att deklarera kapitalinkomst vid kryptohandel

För att deklarera din kapitalskatt behöver du fylla i sektion D i din K4-blanekett på Skatteverket. Det finns tre sätt att göra detta på.

-

Fyll i din K4 manuellt på Skatteverkets online portal.

-

Ladda upp SRU-filer till Skatteverkets hemsida för att fylla i din K4 automatiskt

-

Fyll i K4 i PDF-version, skriv ut och skicka in med vanligt brev till Skatteverket.

Om du använt Divly för att räkna ut din skatt ges du valet att ladda ned en PDF-fil eller SRU-fil på sidan Tax Report. Denna innehåller exakt den informationen du skall ange i din K4-blankett. Nedan beskriver vi stegen för detta:

-

Logga in på Skatteverkets hemsida med mobilt BankID.

-

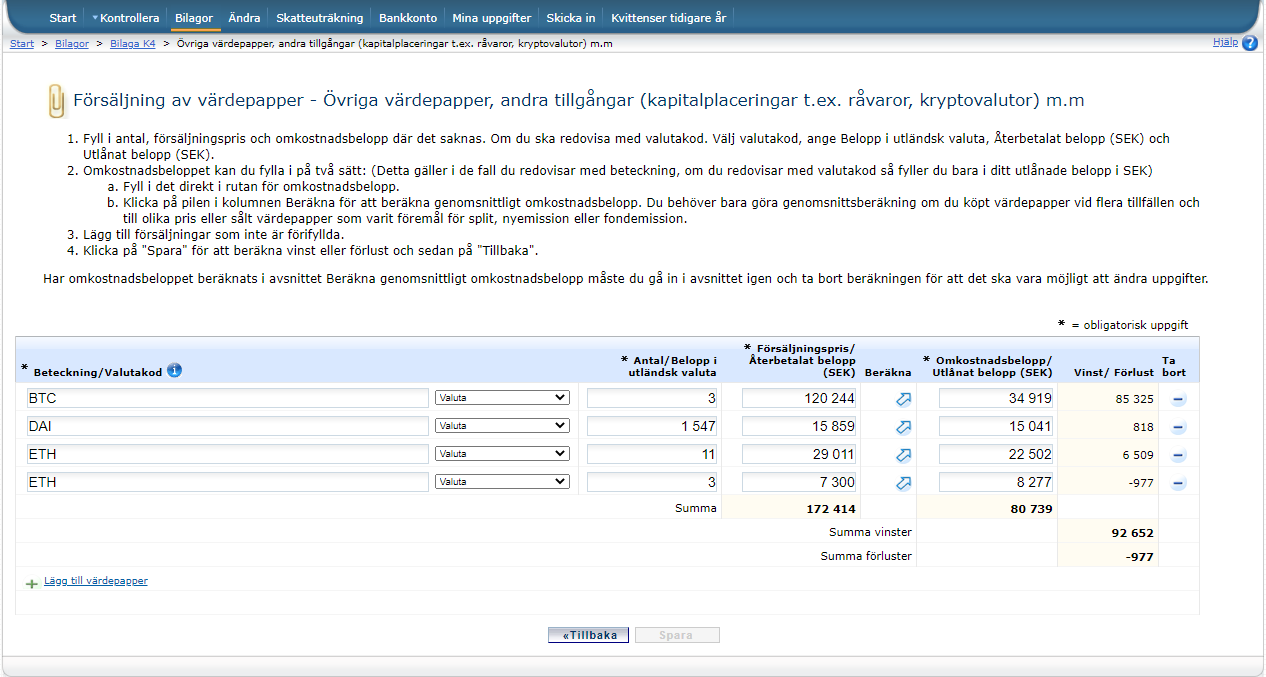

Gå till Bilagor > Skapa en bilaga Försäljning av värdepapper > Försäljning av värdepapper m.m. (K4) > Övriga värdepapper, andra tillgångar (kaptialplaceringar t.ex, råvaror, kryptovalutor) m.m.

-

Fyll i värdena för varje valuta i fältet Antal/Belopp i utländsk valuta. Säkerställ att du anger vinster och förluster för samma valuta på olika rader eftersom förluster är avdragsgilla till 70 %. Tips: Om du har använt Divly kan du istället ladda upp SRU-filen direkt och slippa fylla in allt manuellt.

-

Tryck Spara på botten av sidan när du är klar.

-

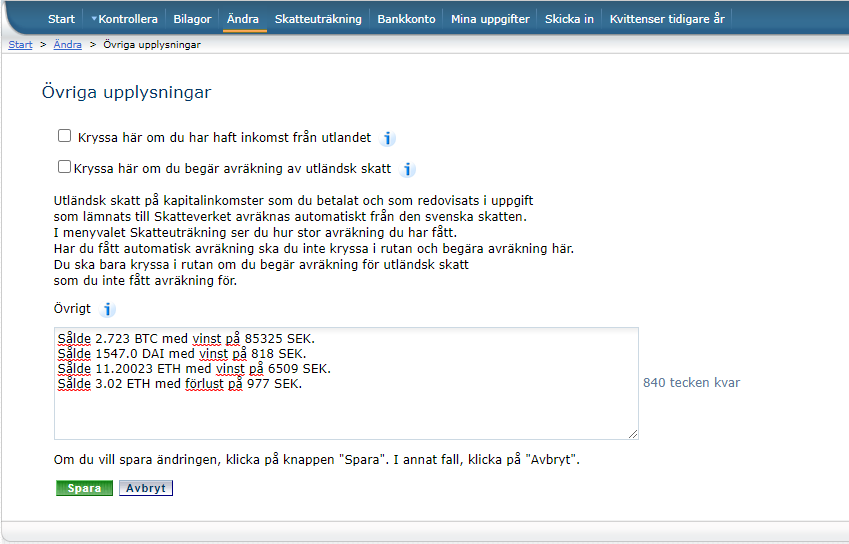

Slutligen skall du ange den exakta summan av en kryptovaluta du sålt inklusive eventuella decimaler. För att göra detta, tryck Ändra i toppmenyn. På sidan i dropdown-listan, välj sedan 17. Övriga upplysningar. Ange den exakta mängden kryptovaluta du sålt i textboxen.

Färdig! Skatteverket kommer nu beräkna din skatt baserat på vad du angett.

Att deklarera inkomstskatt vid kryptohandel

Hur du deklarerar inkomstskatt beror på typen av inkomst du haft för kryptovalutor (lön, mining etc.)

Deklarera miningintäkter

Om du erhållit krypto genom mining, behöver du fylla i en T2-blankett. Du hittar denna blankett på Skatteverket genom att gå till: Bilagor > Inkomst av hobby, internetinkomster m.m. (T2). Deklarera bara dina miningintäkter om du gjort vinster när du dragit av kostnaden för miningutrustningen du köpt! Dessa kostnader kan användas som avdrag i flera år framöver. För ett mer komplett guide på hur man deklarerar mining via T2 se vår mining skatteguide.

Deklarera löner och andra förmåner

Om du fått inkomster såsom lön så ska arbetsgivaren ha redovisat detta i arbetsgivardeklarationen. Om arbetsgivaren mot förmodan inte gör rätt för sig ska skattebetalaren själv ta upp förmånen i inkomstdeklarationen under punkt 1.1. Gå till Ändra och välj lämpligt fält i dropdown-menyn. Uppdatera värdet i den valda sektionen så att det inkluderar det du fått betalt i krypto beräknat till SEK. Skriv sedan under Övriga Upplysningar vad du har fått i krypto vilken växlingskurs du använt samt vem som har betalat ut det.

Deklarera belöningar

Om du har fått en inkomst från belöningar som Coinbase Earn måste du fylla i ett T2-formulär. Du hittar detta formulär i onlineportalen genom att navigera till Bilagor > Inkomst av hobby, internetinkomster m.m. (T2). Detta förutsätter att belöningarna inte kategoriseras som en form av anställning eller utförs som ett företag. Om du är osäker på hur ditt specifika engagemang i ett belöningssystem ska behandlas, kontakta Skatteverket och fråga dem.

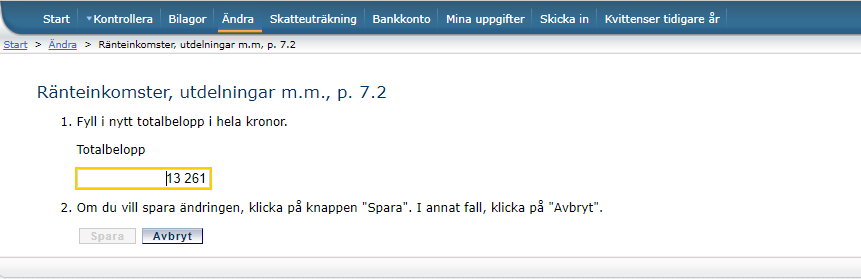

Att deklarera ränteinkomst (stakingintäkter)

För att deklarera ränteintäkter, anger du totalsumman i sektion 7.2. Detta behöver du göra om du fått ränta från utlåning av krypto eller via staking.

-

Gå till Ändra och i dropdown-menyn väljer du 7.2 Ränteinkomster, utdelningar m.m.

-

Fyll i den nya totalsumman så att det inkluderar dina ränteintäkter från krypto.

-

Tryck på Spara.

-

Gå tillbaka till föregående sida Ändra.

-

Den här gången väljer du 17. Övriga upplysningar och beskriv i ord vad för typ av ränteintäkt det rör. (stakingintäkt, ränta på utlåning etc).

För att deklarera ränteutgifter följ samma steg som ovan men i steg 1 välj istället 8.1 Ränteutgifter m.m.

Om du är osäker att du deklarerat fel

Om du är orolig för att ha deklarerat specifika transaktioner felaktigt kan du därför alltid lämna en förklaring i form av en s.k Öppet Yrkande. Det minskar chansen att du skulle behöva betala skattetillägg om du gjort fel. För att göra detta, navigera till 17. Övriga Upplysningar och skriv en förklaring av de metoder du använde för att beräkna din skatt.

Övrig information

Vad gör jag om jag tappat bort min transaktionshistorik?

Vissa personer har haft oturen att ha handlat på en börs som har stängts ner. Andra kan ha tappat bort sina inloggningsuppgifter eller glömt att lagra gamla plånboksadresser. Det är inte roligt att behöva beräkna kryptoskatter när man inte har hela sin sin transaktionshistorik.

I Divly löser vi detta problem genom att sätta omkostnadsbeloppet till 0 kronor på all den krypto som säljs där historik för hur du erhöll valutan saknas. Vi markerar dessa fall genom en varning i din transaktionshistorik med texten Missing Crypto Purchase History för att meddela användaren när detta händer. Det innebär att din kapitalvinstskatt kan vara högre än vad de annars skulle varit om du hade tillgång till all historik.

Om du inte kan bevisa för Skatteverket vad det verkliga priset du betalade för krypton, är det bäst att vara försiktig och anta att du köpte den för 0 kronor vilket således kan öka skatten du blir skyldig.

Hur undviker man kryptoskatt i Sverige?

Man kan inte legalt undvika kryptoskatt och att försöka kan kosta en dyrt. Däremot går att minska skatterna. 70 % av dina förluster kan användas för att kompensera dina vinster.

Du kan använda den här regeln för att sänka din kryptoskatt i slutet av året. Anta till exempel att du redan har realiserat en vinst på 700 kronor under innevarande skatteår. Du har en altcoin som har gått dåligt och om du skulle sälja den skulle du göra en förlust på 1000 SEK. Om du säljer den före årets slut kan du realisera den förlusten vilket innebär att din kapitalvinst skulle bli 700 - (1000 * 70 %) = 0 kronor.

Många glömmer också att utnyttja avgifter vid kryptohandel för att sänka sin skatt. Om du använder ett verktyg såsom Divly läser vi in och beaktar detta automatiskt. Det finns flera sätt att minska sina skatter.

All information som tillhandahålls av oss och som är hänförlig till skatt utgör varken skatterådgivning, ekonomisk rådgivning, redovisningsrådgivning eller juridisk rådgivning och kan inte användas av dig eller någon annan för skatteplanering. Du bör söka råd från en skatterådgivare för din enskilda situation. Vi lämnar inga påståenden, löften eller garantier om riktigheten i informationen som tillhandahålls häri. All information som visas här är vår åsikt och inte faktum.

SV

SV