91

Enkel skattemelding med Binance

Total poengsum: 91/100

Enkel skattemelding med Binance

Total poengsum: 91/100

Kryptoskatt på Binance: Du er på riktig sted

Det å levere kryptoskatt kan føles overveldende. Reglene er ofte uklare, og de offisielle veiledningene svarer ikke alltid på de viktigste spørsmålene.

Samtidig får Skatteetaten stadig bedre innsyn i data fra kryptobørser, også plattformer som Binance. Flere og flere børser er nå pålagt å dele informasjon om transaksjonene dine.

Det er nettopp derfor Divly finnes. Vi har laget et verktøy som tar deg steg for steg gjennom hele prosessen – i tråd med norske regler, uten stress og usikkerhet. I denne guiden viser vi deg nøyaktig hvordan du rapporterer transaksjoner gjort på Binance.

Når blir transaksjoner på Binance skattepliktige?

Kryptotransaksjoner på Binance kan utløse skatt i Norge. Du må betale 22 % skatt når du selger, bytter eller på annen måte realiserer kryptovaluta med gevinst. Også staking-rewards regnes som skattepliktig inntekt. I tillegg må verdien av kryptovaluta rapporteres i skattemeldingen ved årets slutt.

Detaljert oversikt over skatt på Binance-transaksjoner

1. Salg og bytte av kryptovaluta

Når du selger krypto for norske kroner (FIAT), regnes dette som en realisering og er skattepliktig. Det samme gjelder bytte mellom kryptovalutaer – for eksempel hvis du bytter Bitcoin mot Ethereum. Skatten beregnes ut fra gevinst eller tap, som er forskjellen mellom kjøpspris og salgspris.

2. Staking-rewards

Dersom du tjener krypto gjennom staking, regnes dette som kapitalinntekt og beskattes med 22 %. Dette gjelder uavhengig av om du selger kryptovalutaen eller beholder den.

3. Kryptoverdier ved årets slutt

Dersom du eier krypto ved årsskiftet, skal verdien rapporteres i skattemeldingen. Dette kan også føre til formuesskatt hvis den totale formuen din overstiger 1 760 000 kr. Formuesskatten er på 0,525 % til kommunen og opptil 0,575 % til staten for store formuer.

For en mer detaljert guide om hvordan du beregner og rapporterer skatt på Binance-transaksjoner, les vår norske kryptoskatt-guide.

Steg 1: Hvordan eksportere din historikk fra Binance

Hvis du planlegger å deklarere dine kryptoskatter, er det første nødvendige steget å eksportere din transaksjonshistorikk. Binance lar kunder eksportere data via deres API eller ved å laste ned en CSV-fil. Vi anbefaler på det sterkeste å laste ned CSV-filen, da vår erfaring har vist at den er mer komplett og nøyaktig.

Filimport

Du kan importere transaksjoner fra Binance til Divly ved å laste ned og importere en ZIP-fil. Sørg for å laste ned en ny ZIP-fil hver gang du vil inkludere de nyeste transaksjonene.

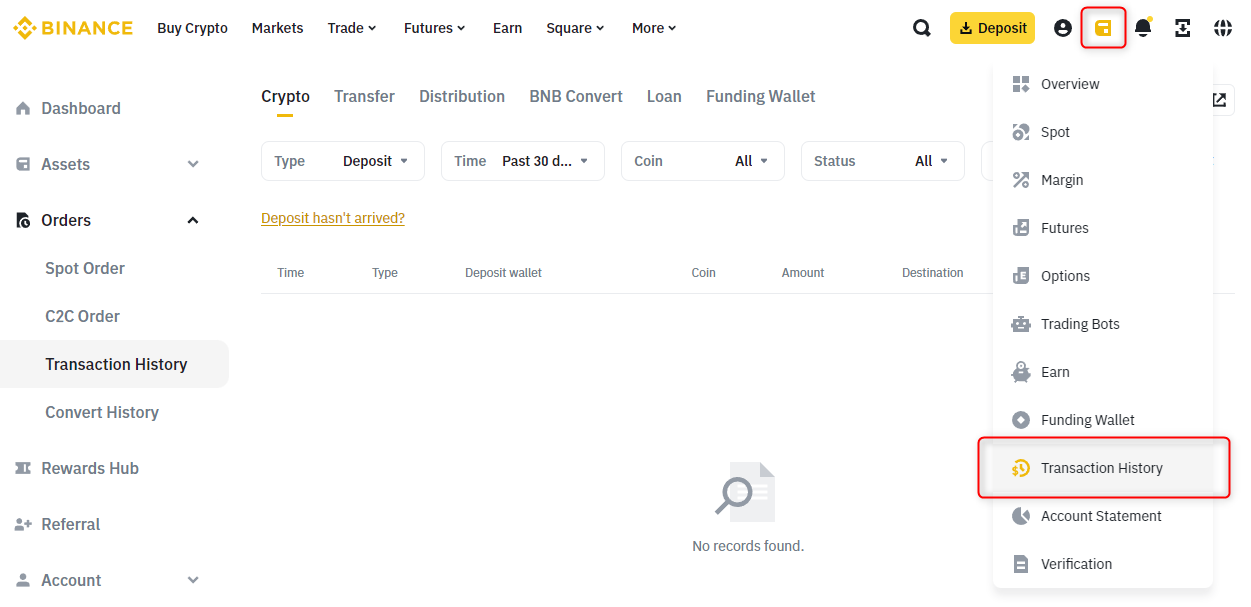

- Logg inn på Binance.

- I navigasjonsfeltet øverst klikker du på Wallet icon og velger Asset History fra rullegardinmenyen.

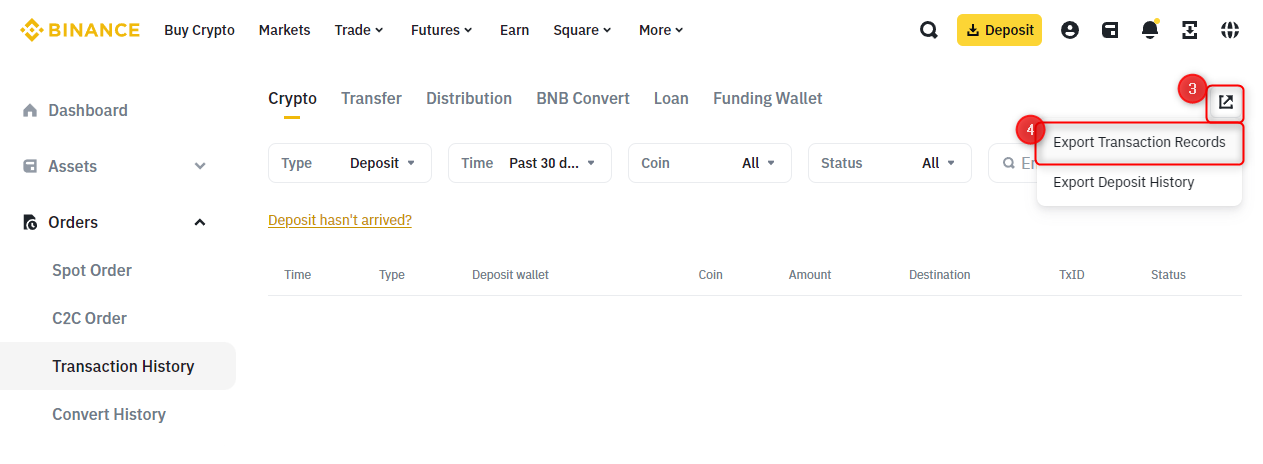

- Øverst til høyre klikker du på det lille Export icon og velger Export Transaction Records fra rullegardinmenyen.

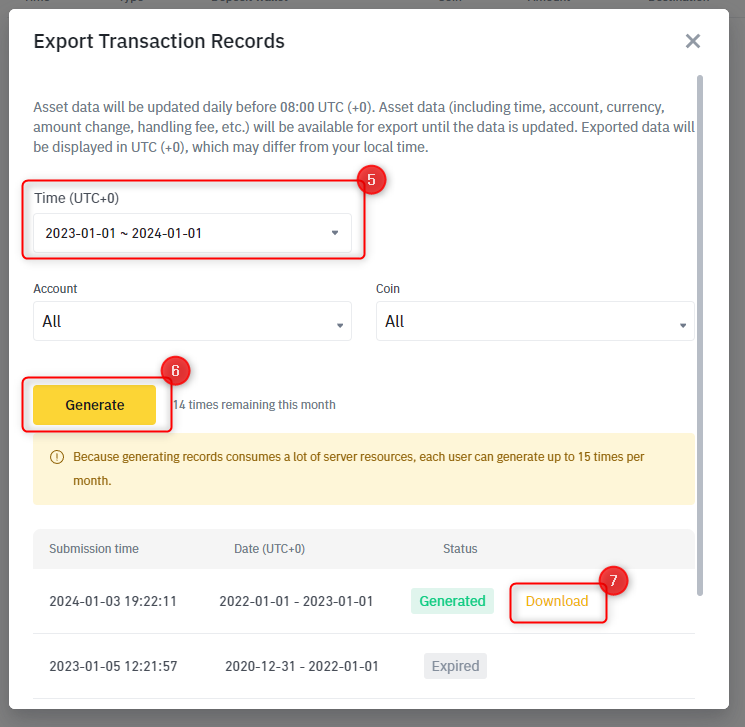

- Klikk på Customize for å velge opptil 12 måneder med historikk. Sørg for at All er valgt under Account og Coin. Du kan deretter klikke på Generate-knappen. Binance vil begynne å generere en rapport og sende deg en e-post når den er klar til å lastes ned.

- Gjenta prosessen ovenfor for å opprette én rapport for hvert år du brukte Binance. Hver fil kan inneholde opptil 12 måneder med transaksjoner.

- Dra og slipp ZIP-filene inn i Divly. Divly vil importere transaksjonene og beregne skatten din.

Steg 2: Beregn skatten din fra Binance med vår kryptoskatt-kalkulator

Når du har lastet ned transaksjonshistorikken din, kan du enkelt bruke Divlys kryptoskatt-kalkulator til å beregne gevinst, tap og skattepliktig beløp automatisk – i riktig format for Skatteetaten.

Med Divly slipper du tidkrevende manuelle beregninger og får alle tallene du trenger for skattemeldingen uten stress. Vi genererer også et vedlegg du kan legge til i deklarasjonen for å gjøre rapporteringen enda enklere.

Steg 3: Send inn skattemeldingen din

Når beregningene er klare, er det på tide å levere skattemeldingen din hos Skatteetaten. Følg disse enkle stegene:

1. Last ned skattekalkulasjonen din

Gå til Skatterapport-siden på Divly og last ned PDF-filen med dine beregninger.

2. Logg inn hos Skatteetaten

Gå til Skatteetatens nettside og logg inn.

3. Finn riktig skjema for krypto

Skriv krypto i søkefeltet øverst til høyre og velg Andre finansprodukter og virtuelle eiendeler / kryptovaluta. Klikk deretter på Virtuelle eiendeler/kryptovaluta.

4. Fyll ut skjemaet med informasjon fra Divly

- Velg Jeg vil legge inn summerte opplysninger.

- Last opp PDF-filen du lastet ned fra Divly.

- Kopier inn de 6 tallene fra Divly-rapporten i de tilsvarende feltene:

- Formuesverdi

- Skattepliktig gevinst

- Fradragsberettiget tap

- Mining-inntekt

- Inntekter fra virtuelle eiendeler

5. Fullfør innsendingen

Klikk OK for å gå tilbake til skattemeldingen din. Når du er ferdig med alle endringer, må du huske å klikke på Jeg har sjekket, send inn for å levere skattemeldingen.

Divly & Binance: Valget for Norge

Divly & Binance: Valget for Norge

Divly er laget for Norge og går for det enkle. I stedet for kompliserte verktøy, lager vi automatisk norske skatterapporter som Skatteetaten trenger.

-

Direkte import av transaksjoner: Importer raskt transaksjonene dine fra Binance, og koble dem med andre lommebøker/kontoer.

-

Skatteberegning: Nøyaktig beregning av skatt på gevinster/tap etter norske regler og riktig metode – inkludert gebyrer.

-

100% norsk tilpasning: Vi følger alle lokale, norske regler og formater, så du slipper å gjette.

Ofte stilte spørsmål (FAQ)

Du finner viktige datoer for skattemeldingen på Skatteetatens nettsider. Vanligvis er fristen for å levere skattemeldingen 30. april.

Du kan lese mer på skatteetaten.no.

Ja, Skatteetaten kan få innsyn i kryptoaktiviteten din.

Fra 1. januar 2026 trer EU-direktivet DAC8 i kraft. Det innebærer at kryptoplattformer i EU/EØS – eller de som betjener kunder her – må rapportere transaksjonsdata til lokale skattemyndigheter. Skatteetaten innhenter også allerede opplysninger fra børser i forbindelse med kontroller.

Lar du være å rapportere krypto, kan det få økonomiske følger. Skatteetaten kan ilegge tilleggsskatt (ofte 20 %, men opptil 60 % i alvorlige tilfeller) pluss forsinkelsesrenter.

Hvordan unngå dette? Hvis du retter opp av eget initiativ før Skatteetaten starter en kontroll, kan du be om korrigere en tidligere skattemelding. Da slipper du som regel tilleggsskatt og betaler bare den opprinnelige skatten pluss renter.

Eventuell skatterelatert informasjon gitt av oss er ikke skatterådgivning, finansiell rådgivning, regnskapsrådgivning eller juridisk rådgivning, og kan ikke brukes til å unngå tvangsmulkt av deg eller noen annen part. Når det gjelder din spesifikke situasjon, bør du søke råd fra en skatteekspert. Vi gir ingen løfter eller forsikringer angående nøyaktigheten av materialet gitt på denne nettsiden. Alt i denne artikkelen er vår mening og ikke en sitering av fakta.

NO

NO