仮想通貨の取引で利益をあげた場合、税金を収めなければならない可能性が高いです。仮に仮想通貨に係る税制度を前もって理解していなかったとすると、結果的に不必要に高額な税金を支払わなければならないケースがよくあります。今回の記事では、仮想通貨の節税を実現するために、最適かつ簡単な方法をリストアップしました。

本ガイドは、国税庁による変更や新しいタイプの取引を考慮して、定期的に更新・維持されます。万一、誤りや古い情報を発見された場合、[email protected] 宛てにメールをお送りいただくか、当社ウェブサイトの右下にあるサポートチャットでご一報いただけますと幸いです。

弊社が提供する税務関連情報は、税務アドバイス、財務アドバイス、会計アドバイス、法的アドバイスとみなすべきではなく、お客様またはその他の当事者が税務上のペナルティを回避するような目的で使用することはできません。お客様固有の事情については、税務専門家に助言をお求めください。弊社は、ここに記載される情報の正確性について、いかなる主張、約束、保証をするものではありません。本書に記載されている内容はすべて弊社の見解であり、事実として扱われるべきではありません。

日本で仮想通貨の節税をする7つの方法まとめ

-

最適な原価計算方法の選択

-

含み損を抱えた仮想通貨を売却

-

必要経費を差し引く

-

5%取得価額ルールの活用

-

雑所得に含まれる損失との相殺

-

仮想通貨を購入しても売却や取引は行わない

-

Divlyのような仮想通貨税金計算ツールを使用

国税庁 (NTA)は、日本における仮想通貨に係る課税の強固な基盤を構築しています。現在では、ほとんどの仮想通貨取引タイプに対応した包括的なガイドラインが設定されています。加えて国税庁は規制を積極的に執行しており、日本に住んでいる場合、仮想通貨の納税を行うことが不可欠な状況になっています。

仮想通貨の税金に関する概要については、日本における仮想通貨の税金ガイド記事をご参照ください。記事内では、どのような取引が課税されるのか、仮想通貨の税率、仮想通貨を国税庁に申告する方法などについて解説しています。

最適な原価計算方法の選択

仮想通貨に関する節税を行うための最初のステップは、どの原価計算方法が最も効果的かを知ることです。選択した方法は、課税対象となるすべての取引に影響します。つまり、納める税金額に大きな影響を与える可能性があるわけです。コスト計算方法で仮想通貨のコストが決まるため、コストが高ければ高いほど、利益は少なくなります。仮想通貨を購入するために支払う実際のコストは、増加したり変化したりすることはありません。方法は、取得原価が税務上どのように計算されるかにのみ影響します。

取得価額を使用して、得られた利益を決定します。仮想通貨の売却や取引ごとに、収益から取得価額を引いて、キャピタルゲインを確定させるわけです。そして、その利益に対して税金を支払う必要があります。そのため、取得価額が最も高くなる平均法を選択したいところです。

日本では、総平均法または移動平均法のいずれかを使用できると明記されていますが、デフォルトの原価計算方法は総平均法です。つまり、事前に国税庁へ計算方法を通知していない場合は、総平均法が自動的に選択されます。移動平均法を使用したい場合は、仮想通貨を最初に取得した年に国税庁へ通知する必要があり、後で計算方法を切り替えたい場合は国税庁の承認を都度得る必要があります。Divlyで希望する方法を選択する方法と、希望する原価計算方法を国税庁に通知する方法については、こちらのガイド記事をお読みください。

移動平均法の仕組み

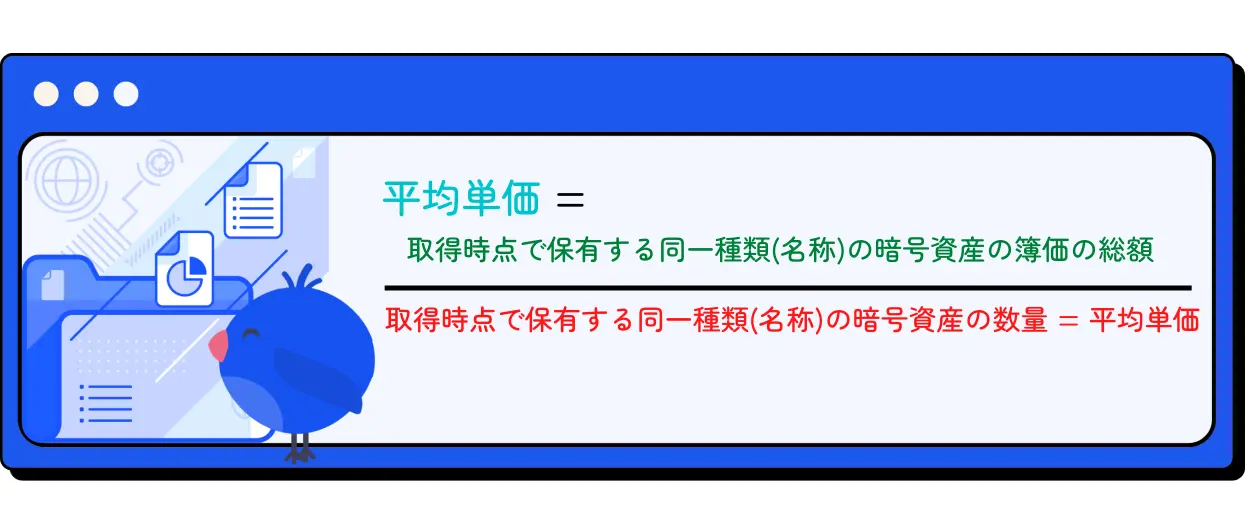

移動平均法は、あなたが現在持っている同じ種類(銘柄)の仮想通貨のすべての平均価格を使用して取得原価を計算する方法です。

同じ種類の仮想通貨を新たに購入するたびに、以下のように平均価格が更新されます。

例:

例えば、200万円で購入したビットコインを1枚持っていて、その後400万円で新たにビットコインを購入したとすると、平均コストは300万円になります。その後、1ビットコインを500万円で売却すれば、200万円の利益を得たことになります。

(2,000,000+4,000,000) / (1 +1) = 3,000,000円 5,000,000-3,000,000=2,000,000円

暗号資産を取得するたびに、同じ種類の暗号資産について取得原価が再計算されます。このため、暗号資産のコストを把握することは非常に困難です。以下、総平均法の例と比較をご紹介します。

総平均法の仕組み

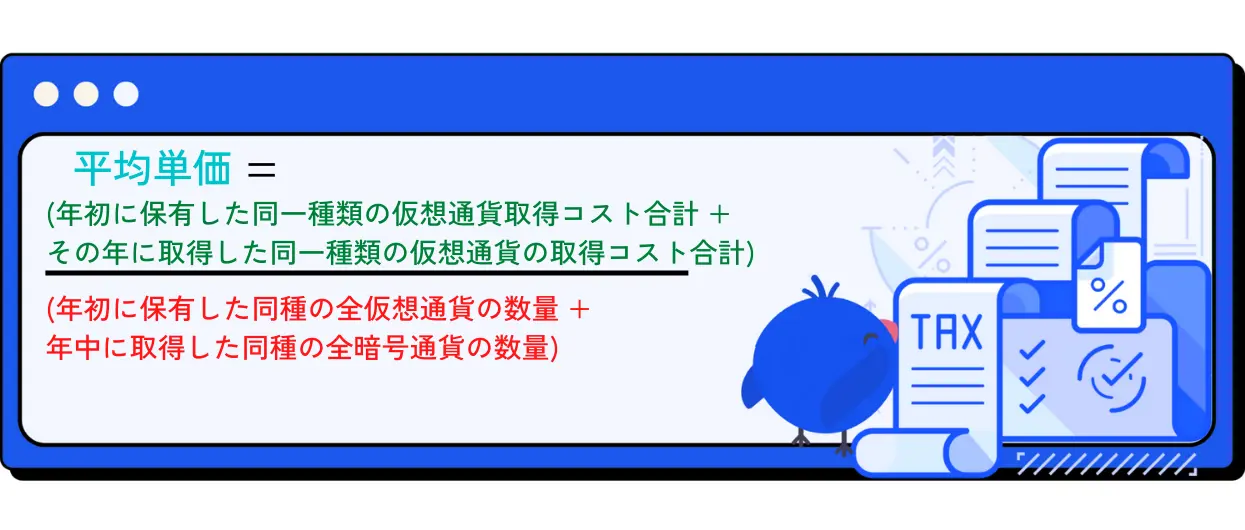

総平均法は、移動平均法と似たような仕組みですが若干の違いがあります。総平均法は、原価計算をする際に過去に取得した仮想通貨すべて、処分(売却)の年に起こったその仮想通貨の取得という2つの点を考慮します。

年初に保有する仮想通貨の取得コストは、総平均法で計算します。

例 : 1 年目にイーサリアム(ETH)を 3 枚、合計 3,000,000 円購入したと仮定します。このとき、1枚あたりの取得価額は

(0+3,000,000)/(0+3)=1,000,000です。これが、その年に売却するETHの1 ETHあたりの取得原価となります。

同年に1 ETHを売却したとします。1年目の終わりには、簿価/取得原価がそれぞれ1,000,000のETHを2つ所有することになります。

2年目にさらに3 ETHを合計8,000,000円で購入します。このときの取得原価は

(2,000,000+8,000,000)/(2+3)=2,000,000です。これが、その年に売却されるETHの1 ETHあたりの取得原価となります。

移動平均法では、1回の取引ごとに仮想通貨あたりの取得価額が異なる場合があるのが特徴ですが、総平均法ではその年のすべての取引で仮想通貨あたりの取得原価は同じになります。

混乱を避けるため、2つの方法を比較した詳細な例を以下に示します。

総平均法と移動平均法の比較例

日向さんは2021年11月に初めて仮想通貨に投資し始めました。彼はそれ以来、多くの仮想通貨取引を行い、2023年に税金を申告する必要がでてきました。日向さんは以下のような取引を行っています。

| 日付 | 取引タイプ | 受け取った額 | 受け取った通貨 | 送られた量 | 送られた通貨 |

|---|---|---|---|---|---|

| 2021年11月4日 | 購入 | 1 | BTC | 1,000,000 | 円 |

| 2022年1月14日 | 購入 | 1 | BTC | 2,000,000 | 円 |

| 2022年2月8日 | 売却 | 2,000,000 | 円 | 1 | BTC |

| 2022年6月4日 | 購入 | 2 | BTC | 600,000 | 円 |

| 2022年7月9日 | 交換 | 2,000,000 | 円 | 1 | BTC |

移動平均法

2月8日

日向さんは 1 BTC を 2,000,000 円で売却したので、売却益の計算をしたいところです。この場合、過去に購入したBTCの平均取得価額を使用することができます。つまり、コストは (1,000,000+2,000,000)/2 = 1,500,000 円となります。したがって、この取引の利益は 2,000,000-1,500,000 = 500,000 円です。

7月9日

7月9日、日向さんは2月8日の売却後、1 BTCが残っており、取得価格は1,500,000円でした。6月4日に2 BTCを購入し、取得価額は600,000円。したがって、原価計算の結果は、1 BTCあたり(1,500,000+600,000)/3=700,000円です。日向は1BTCを200万円で売却し、200万-70万=130万円の利益を得ます。

総平均法

2月8日

まず、1BTCを2,000,000円で売却した際に発生した利益を計算します。そのためには、前年度に購入した在庫のBTCの平均取得価額と、当年度に購入したBTCの取得価額が必要です。前年度に1,000,000円で購入したBTCが1個残っています。当年度は3 BTCを2,600,000円で購入しています。

つまり、取得原価/簿価は、1 BTC売却あたり、(1,000,000+2,000,000+600,000)/4=900,000となります。したがって、この取引の利益は、2,000,000-900,000 = 1,100,000円です。

7月9日

総平均法による原価計算方法では、1 BTCの取得原価は1年間変わりません。したがって、7月9日の売却で発生したキャピタルゲインは次のように計算されます。前年度に100万円で購入した1BTCが残っており、該当する年は2,600,000円で3 BTCを購入しています。つまり、取得原価/簿価は、1 BTC売却あたり、(1,000,000+2,000,000+600,000)/4=900,000となります。したがって、この取引の利益は、2,000,000-900,000=1,100,000円です。

総平均法と移動平均法ならどちらの方法が節税につながるのか?

上記の例では、移動平均法による場合、合計1,800,000円の利益が発生したことになり、総平均法による場合の利益は2,200,000円でした。一般的に、購入した仮想通貨の価格が1年間で下落した場合、移動平均法を採用した方が利益額は少なくなります。逆に仮想通貨の価格が1年間で上昇した場合、一般的に総平均法の方が節税には有利です。

仮想通貨に応じてコスト計算方法を選択することができるため、後の購入で価格が上昇した仮想通貨については、総平均法を使用するのが得策です。購入価格が下落したものについては、移動平均法を使用する方が有利です。

ただし、実際の計算は手計算ではかなり複雑かつ難しいので、Divlyなどの税金計算機を利用するのがオススメです。Divlyでは、取引に応じたコスト計算方法をどちらか選択することができるため、どちらの方法が最適なのかは一目瞭然。 また、通貨別にコスト計算方法を選択することもできるため、税金をより少なくするために、より最適化することが可能になります。Divlyでは、原価計算方法を申告するために、通貨ごとに必要なフォームも提供しています。

含み損のある仮想通貨を売却

仮想通貨の利益は仮想通貨の損失で相殺することが可能です。そのため、ある程度の利益が出た場合は、成績の悪い仮想通貨を売却して損失を相殺することができます。仮想通貨の価値が下がっているのに売却していない場合、損切りして売却するのが得策であることもあります。そうすれば、その損失を別の仮想通貨による所得と相殺することができ、節税につながるのです。

例えば、ビットコインで30万円の利益が出たものの、10万円値下がりしたアルトコインを持っているとします。そのような場合、アルトコインを売却して課税額を下げたいと思うかもしれません。アルトコインを売却すれば、30万円ではなく20万円に対してのみ課税されます。

あるいは、価値が上がった仮想通貨を大量に売却しないことも重要です。仮に、価値が上がった仮想通貨を売却したり取引したりしたとします。その場合、その価値の上昇を所得として認識しなければなりません。その所得には税金がかかります。つまり、仮想通貨の一部を売却したい場合、最終的にどの仮想通貨を売却するかが重要なのです。

Divlyでは、模擬取引を作成し、取引履歴に応じて利益にどのような影響を与えるかを確認することができます。仮想通貨の一部を売却する予定がある場合、どれだけの利益を得て、それに対して税金を支払わなければならないかを確認することで、大きな節税につながります。不採算の仮想通貨を売却することで、節税できることを自分の目で確認できます。

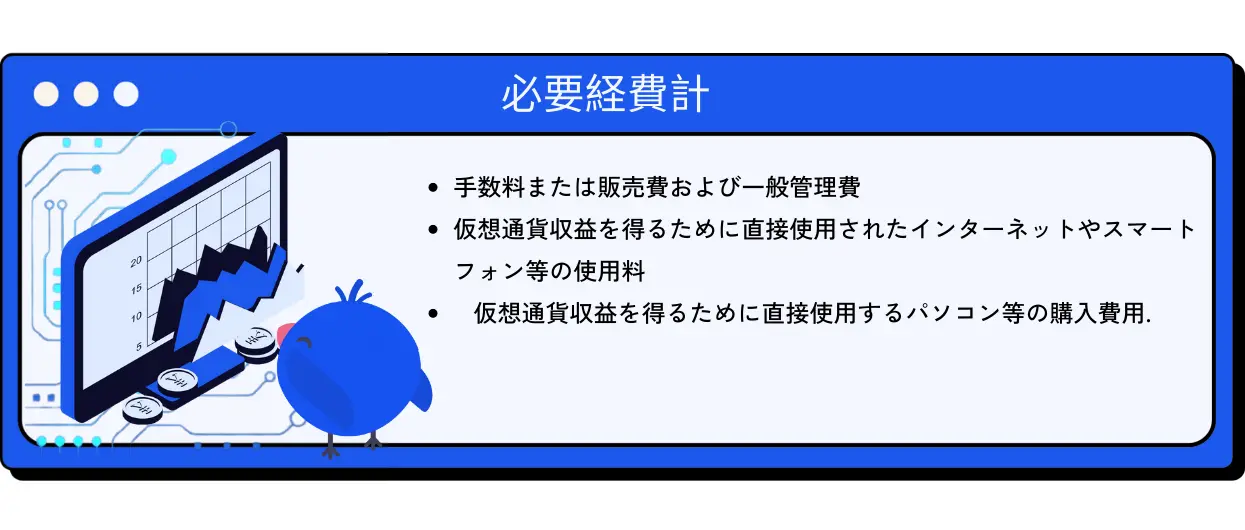

必要経費を差し引く

仮想通貨の節税方法の1つに、経費を差し引くという方法があります。これらの経費は、利益額を下げ、それによって税金額を下げることができます。

仮想通貨で得た利益から必要経費を差し引くことができるわけですが、控除できる経費は以下の通りです。

購入手数料で税金が安くなります!最初に仮想通貨を購入する場合、手数料を取得原価に加算することが可能です。後で仮想通貨を売却する場合、取得原価が高いため、取引による利益は低くなります。仮想通貨を売却する際も通常なら取引手数料を支払う必要があり、この手数料も再び利益から差し引くことができます。ただし、手数料を仮想通貨で支払った場合、その分の税金を支払わなければならないので注意が必要です。Divlyを使って利益計算を自動化している場合、手数料は自動的に計算に含まれますのでご安心ください。

仮想通貨活動のために使用した支出の割合のみを控除することができます。ゲームなど他の活動にそのコンピュータを使用している場合、全額を控除することは不可能です。その機器が複数年に渡って使用可能である場合は、費用を耐用年数で減価償却しなければなりません。

5%取得価額ルールの活用

5%(みなし)取得価額は、2つのシチュエーションで役に立ちます。

-

購入価格を忘れてしまった場合

-

仮想通貨が大きく値上がりして、利益を下げたい場合

国税庁では、仮想通貨を売却する際、その取得コストを売却価格の5%に設定することが認められています。例えば、ある仮想通貨を500万円で売却したものの、取得原価が10万円だったとします。その場合、取得原価を25万円とみなして、キャピタルゲインを下げることができるのです。Divlyでは税金が安くなると判断した場合、自動的にこの作業を行います。

雑所得に含まれる損失との相殺

仮想通貨で損失を出した場合、この損失を利用して所得を相殺できるかどうかを知りたいと思うかもしれません。答えは、イエスでもありノーでもあります。たとえば、以下の所得の種類で得た利益から雑所得損失を差し引くことはできません。

- 利子所得

- 配当所得

- 不動産所得

- 事業所得

- 給与所得

- 退職所得

- 山林所得

- 譲渡契約

- 一時所得

この9つのカテゴリーのどれにも当てはまらない所得は、雑所得とみなして問題ありません。雑所得には、副業(Uber Eats、YouTube、アフィリエイト収入、ネット販売)、仮想通貨からの収入、その他分類されない収入源が含まれます。雑所得の利益は、雑所得による損失と相殺できるのです。

その年にある程度の所得があった場合、成績の悪い仮想通貨を売って利益を下げるのもよいでしょう。会社員で給与所得や退職所得以外の所得が20万円以上あった場合、その分の確定申告をしなければなりません。20万円以下に利益を下げることができれば、雑所得を申告する必要はありません。なお、それでも所得に対して一律10%の住民税がかかります。

ほとんどの仮想通貨取引には税金がかかるため、手計算ではかなり厄介なことになるので注意が必要です。これには、ある仮想通貨を別の仮想通貨に売却する際にも税金はかかります。必ずしも仮想通貨を円に変えて利益を得る必要はありません!

仮想通貨を購入しても売却や取引は行わない

様々な仮想通貨取引は、マイニング、トレーディング、売却など、課税対象となります。しかし、仮想通貨を購入する際には税金を支払う必要はありません。

一度仮想通貨を購入したら、将来的に税金を払うことは避けたいものです。日本には、仮想通貨に対する富裕税がありません。富裕税は、国民が保有する仮想通貨の価値に応じて税金を納める必要があるというものなのですが、日本には存在していないため仮想通貨を所有しているだけの場合は税金を支払う必要がありません。

Divlyのような仮想通貨税金計算ツールを使用

Divlyは、仮想通貨に係る税金を節約したい方にとって優れた相棒です。Divlyは、節税を目的とした仮想通貨による収入計算に役立ちます。Divlyはすでに、上記の方法の多くの側面を自動的に考慮しており、例えば取引手数料はDivlyが自動的に判断します。また、Divlyでは、総平均法と移動平均法という両方のコスト計算方法をテストし、どちらが自分に合っているかを簡単に確認することができますし、取得原価の5%ルールまで考慮されています。

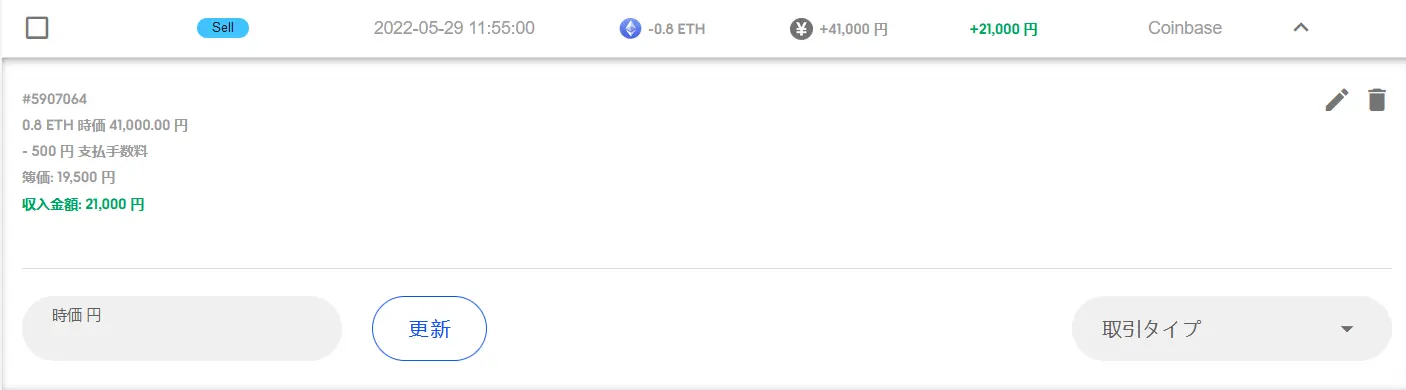

また、Divlyを使用して特定の取引をテストし、取引履歴に基づいて税金にどのような影響があるかを確認することも可能です。仮想通貨を売って円に変えよう、取引をしようと思っている人は、Divlyに入れて、納税額にどう影響するか見てみてください

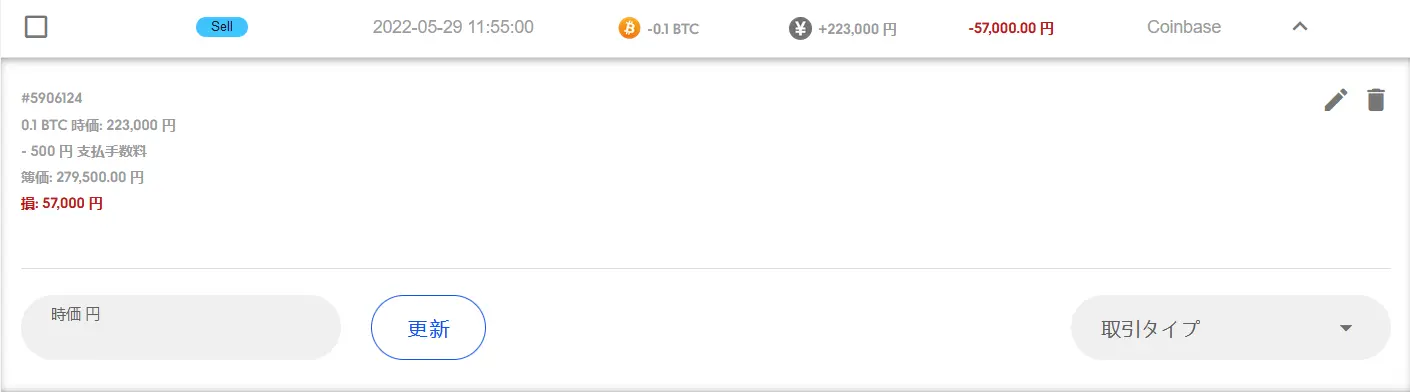

上記の例では、手持ちのBTCの一部を円で売却し、ETHの一部を円で売却することをテストしました。BTCを売った場合は57,000円の損失。ETHを売れば、21,000円の利益。 BTCを売却すると57,000円の損失が出ることが分かっていたので、税金を安くするために売却することにしました。

所得税が30%なので、かなりの節税になります。イーサリアムの売却益21,000円に対して6,300円の税金を払う代わりに、BTCを売却することで17,100円も税金が安くなったのです。

合計すると、どの通貨を売るか事前に確認することで、23,400円も節税できたわけです。

まとめると、税金を安くするために利用できるスマートな方法はたくさんあります。税金を払うことは当然の義務であり、社会にとって不可欠なことですが、税金を払いすぎる必要はありません。上記の方法を念頭に置いて、真面目に取り組んでいれば、仮想通貨の税金を安くする方法は必ず見つかります!

皆様の幸運を祈ります!

EN

EN