100

Verotuksen helppous Ledgerillä

Kokonaispisteet: 100/100

Verotuksen helppous Ledgerillä

Kokonaispisteet: 100/100

Kryptoverotus Ledgerillä: Olet oikeassa paikassa

Kryptovaluuttojen verojen ilmoittaminen voi tuntua hankalalta. Säännöt ovat välillä epäselviä, eikä virallinen ohjeistus aina vastaa kaikkiin käytännön kysymyksiin.

Samaan aikaan Verohallinto saa entistä enemmän tietoja kryptopalveluista ja pörsseistä. Jos käytät Ledgeriä yhdessä pörssien tai muiden palveluiden kanssa, tapahtumasi voivat olla yhdisteltävissä eri lähteistä.

Juuri siksi Divly on olemassa. Loimme työkalun, joka ohjaa sinut askel askeleelta verotuksen läpi paikallisia sääntöjä noudattaen – ilman stressiä tai epävarmuutta. Tässä oppaassa näytämme, miten raportoida Ledgerillä tehdyt transaktiot.

Milloin minun on ilmoitettava kryptovaluutan?

Sinun pitää ilmoittaa kryptot veroihin silloin, kun myyt, vaihdat toiseen kryptoon, maksat ostoksia kryptolla tai muuten luovut kryptosta (luovutusvoittovero). Tämä koskee myös tuloja, joita saat esimerkiksi stakingista tai kryptojen lainaamisesta – ne verotetaan yleensä pääomatulona. Lue lisää oppaastamme Suomeen: https://divly.com/guides/finland

Ledgeriä käyttäessäsi säännöt ovat samat. Verotus määräytyy tapahtumien mukaan, ei sen perusteella, missä lompakossa kryptoja säilytät tai käytätkö Ledger Livea. Muista pitää kirjaa kaikista ostoista, myynneistä, vaihdoista, staking-palkkioista ja kuluista euroissa tapahtumahetkellä.

Määräpäivistä: löydät omat veroilmoituksesi tarkat deadlinet Verohallinnon sivuilta: https://www.vero.fi/en. Yleensä se on 7., 14. tai 21. toukokuuta. Tarkista päivämäärä esitäytetystä veroilmoituksestasi.

Miten kryptot verotetaan, kun käytät Ledger

Suomessa kryptot verotetaan pääomatulona. Vero on 30 % 30 000 euroon asti ja 34 % ylimenevästä osasta. Ledgerin käyttö ei muuta näitä perussääntöjä.

Verotettava tapahtuma syntyy, kun myyt euroiksi, vaihdat kryptoja keskenään tai maksat tuotteita tai palveluja kryptolla. Pienet voitot ovat verovapaita, jos vuoden aikana myymäsi kryptot ja muu omaisuus on myyty yhteensä alle 1 000 eurolla. Tappiot saa vähentää pääomatuloista, mutta pieniä tappioita ei voi vähentää, jos myytyjen omaisuuksien hankintamenot ovat alle 1 000 euroa.

Luovutusvoitot lasketaan FIFO-menetelmällä. Vaihtoehtona voit käyttää Hankintameno-olettamaa (20 % alle 10 v, 40 % yli 10 v), jos se on edullisempi. Louhinta ja staking verotetaan yleensä ansiotulona.

Ilmoita tapahtumat OmaVerossa. Tarkista esitäytetty veroilmoitus maalis/huhtikuussa ja tee korjaukset yleensä toukokuuhun mennessä.

Vero voi saada tietoja pankkisiirroista, kansainvälisestä tiedonvaihdosta (DAC8) ja pörssien tietopyynnöistä. Ilmoittamatta jättäminen voi johtaa veronkorotukseen ja viivästyskorkoon. Työkalut kuten Divly helpottavat FIFO-laskentaa, Hankintameno-olettaman käyttöä ja 9A-raporttia.

Kuinka viedä Ledgerin tapahtumahistoria

Automaattinen tuonti

Divly voi tuoda tapahtumatietoja useista eri lohkoketjuista. Käytä tätä menetelmää, jos haluat tuoda jokaisen lompakko-osoitteen erikseen.

- Kopioi julkinen lompakko-osoitteesi ja liitä se Divlyyn.

- Valitse kyseinen lohkoketju (esim. Ethereum, Solana, Bitcoin jne.).

- Napsauta Tallenna lompakko-osoite ja tuo. Divly tuo tapahtumat ja laskee verosi.

Tiedoston tuonti

Voit tuoda tapahtumat Ledgeristä Divlyyn lataamalla ja tuomalla CSV-tiedoston. Muista ladata CSV-tiedosto joka kerta, kun haluat sisällyttää uusimmat tapahtumat.

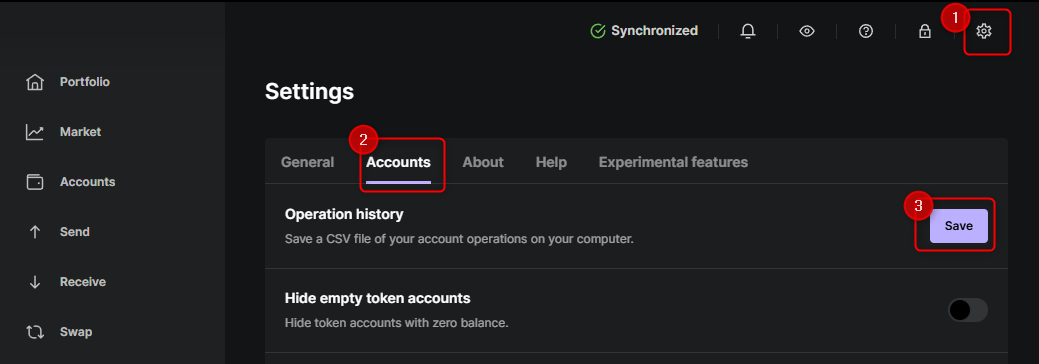

- Kirjaudu sisään Ledger Live -sovellukseen tietokoneellasi.

- Napsauta oikeassa yläkulmassa olevaa Asetukset-kuvaketta, joka näyttää hammasrattaalta.

- Valitse alavalikosta Accounts.

- Napsauta Operations history -kohdan vieressä olevaa Save-painiketta.

- Valitse kaikki tilisi ja napsauta Save. Valitse tallennuspaikka tietokoneeltasi, jolloin CSV-tiedosto latautuu.

- Lataa CSV-tiedosto Divlyyn. Divly tuo tapahtumat ja laskee verosi.

Divly & Ledger: Paras valinta Suomeen

Divly & Ledger: Paras valinta Suomeen

Divly on tehty juuri Suomen verosääntöjä varten. Sen sijaan että käyttäisit monimutkaista työkalua, saat heti valmiin raportin, joka sopii suoraan veroilmoitukseesi – täydellisesti yhteensopiva Ledger-transaktioidesi kanssa.

-

Nopea Ledger-tuonti: Yhdistä Ledger-lompakkosi helposti ja tuo kaikki transaktiot yhdessä muiden lompakoidesi kanssa.

-

Hankintameno-olettama: Divly laskee automaattisesti 20% tai 40% hankintameno-olettaman, mikä voi pienentää veroja – erityisen hyödyllinen kryptojen myynneissä.

-

Kryptoveroraportti + liite: Saat selkeän kryptoveroraportin sekä tarvittavan liitteen, jonka voit suoraan lisätä OmaVeroon.

-

100% Suomi-yhteensopiva: Divly noudattaa kaikkia Suomen verosääntöjä, joten sinun ei tarvitse arvailla mitään.

Usein kysytyt kysymykset (FAQ)

Veroilmoituksen määräpäivä vaihtelee henkilöittäin. Oma määräpäiväsi on verottajan antaman aikataulun mukaan joko 7.5., 14.5. tai 21.5.

Jos sinulla on kryptotapahtumia ilmoitettavana, muokkaa veroilmoitustasi ja lähetä se OmaVerossa ennen omaa määräpäivääsi.

1.1.2026 alkaen Ledgerin ja kaikkien muiden kryptotoimijoiden on raportoitava asiakastietoja EU:n veroviranomaisille EU:n uudistuksen, eli DAC8:n, myötä.

Tällä hetkellä ei ole täysin selvää, missä laajuudessa Ledger raportoi tietoja verottajille, mutta raportointi yleistyy nopeasti viranomaisten ja sääntelyn kiristyessä.

Jos jätät kryptotulot ilmoittamatta ja verottaja havaitsee sen, sinulle voidaan määrätä veronkorotus. Sakko voi olla jopa 10 % ilmoittamattomista tuloista, ja pahimmillaan seurauksena voi olla myös rikosoikeudellisia toimia.

Jos teet asian itse kuntoon ja korjaat aiempien vuosien veroilmoituksia vapaaehtoisesti, seuraamukset ovat yleensä pienemmät. Tämä kannattaa hoitaa mahdollisimman pian.

Voit korjata jo lähetettyä veroilmoitusta OmaVerossa tekemällä oikaisuvaatimuksen.

Katso selkeät vaiheet artikkelistamme: kryptoverojen ilmoittaminen aiemmilta vuosilta.

Hankintameno-olettamassa ostohintaa ei tarvitse tietää tarkasti, vaan voit vähentää myyntihinnasta kiinteän prosenttiosuuden: 20 % jos olet omistanut omaisuuden alle 10 vuotta, tai 40 % jos yli 10 vuotta.

Esim. jos myyt kryptoja 10 000 €:lla, voit vähentää olettamana 2 000 € (tai 4 000 € yli 10 vuoden omistuksella). Tällöin verotettava luovutusvoitto on pienempi, mikä usein laskee maksettavaa pääomatuloveroa.

Lue lisää: hankintameno-olettama Suomessa

FI

FI