Onko sinun ilmoitettava kryptovaluuttatransaktiosi verohallinnolle? Onko sinulla kysyttävää siitä, miten tiettyjä transaktioita verotetaan? Tavoitteenamme on vastata kaikkiin kysymyksiisi ja opastaa sinut oikealle tielle Suomen kryptovaluuttaverojen ilmoittamiseen. Tässä oppaassa käsittelemme seuraavia asioita:

Tärkeät päivämäärät 2025

Veroilmoituksesi on käytössä verottajalla maalis-huhtikuussa. Veroilmoituksen päivittämisen ja lähettämisen määräaika riippuu veroilmoituksessasi ilmoitetusta päivämäärästä. Sinulla voi olla jokin seuraavista määräajoista: 2. huhtikuuta, 7. toukokuuta, 17. toukokuuta tai 21. toukokuuta.

Huomio: Vuonna 2025 veroilmoituksen määräpäivät ovat muuttuneet aikaisemmiksi. Uudet päivämäärät ovat 15. huhtikuuta, 22. huhtikuuta tai 29. huhtikuuta. Muista tarkistaa oma määräpäiväsi veroilmoituksesta, ja lähetä tiedot kryptovaluutoista ajoissa!

Miten Kryptot verotetaan?

Suomessa kryptovaluutoista verotetaan, jos treidaajien liiketoimien yhteenlasketut myyntihinnat ylittävät 1 000 €. Kryptovaluuttojen verokanta on 30 % alle 30 000 euron voitoista ja 34 % tämän kynnyksen ylittävästä summasta. Lisäksi kryptolouhinnasta saataviin tuloihin sovelletaan jopa 44 % ansiotuloveroa.

Kaikkia transaktioita ei onneksi veroteta. Kryptovaluuttojen ostoja ei veroteta, eikä myöskään kryptojen siirtämistä omien lompakoiden ja pörssien välillä.

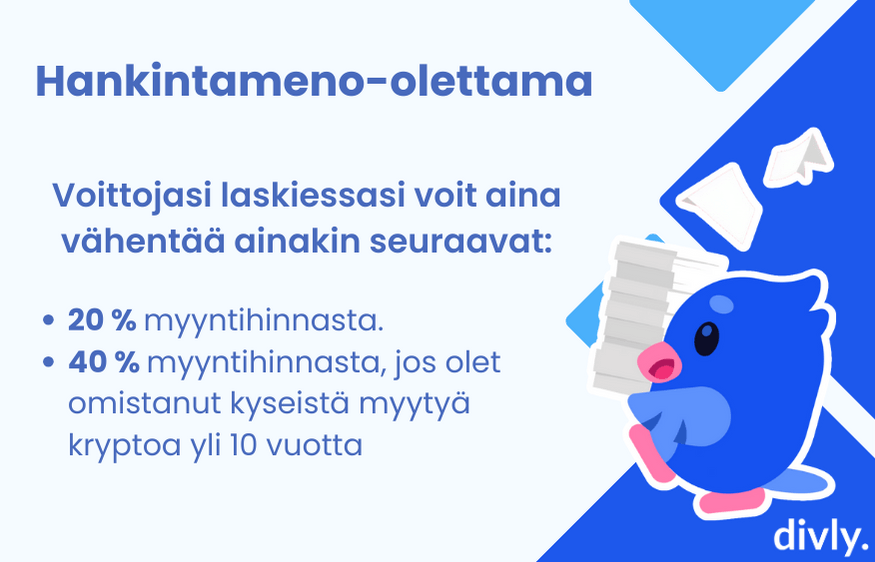

Suomessa on myös hyvin ainutlaatuinen sääntö, joka on erittäin hyödyllinen omaisuuserille, joiden hinta vaihtelee paljon, mukaan lukien kryptovaluutat. Hankintameno-olettamasäännön avulla voit varmistaa, ettei voittosi koskaan ylitä 80 % myyntihinnasta tai 60 %, jos olet pitänyt omaisuuserää hallussasi yli 10 vuotta.

Pääomatulovero

Suurin osa kryptovaluuttatransaktioista on verollisia. Sinun on ilmoitettava kaikki Bitcoinien tai muiden kryptovaluuttojen myynnit pääomatuloina. Voit odottaa maksavasi pääomatuloveroa, jos olet tehnyt seuraavia transaktioita.

-

Käyt kauppaa kryptovaluutoilla

-

Myyt kryptovaluutan fiat-valuutaksi (esim. USD tai EUR).

-

Maksat kryptovaluutalla ostaessasi tuotetta tai palvelua.

-

Käyt kauppaa NFT:illä.

-

Tienaat staking-palkintoja

-

Tienaat tuloja marginaali-/futuurikaupasta.

Voittojen laskeminen pääomatuloveroa varten

Pääomatulolaskelmaa tehdessä vähennä myyntihinnasta hankintahinta maksuineen. Käytä tätä varten FIFO (First-in-First-out)-menetelmää. FIFO-menetelmä olettaa, että aina kun myyt kryptovaluuttaa, myyt ensimmäisenä saamasi valuutan.

Jos menetät transaktiossa rahaa, voit vähentää sen muiden virtuaalivaluuttojen myyntivoitosta verovuoden ja seuraavan viiden vuoden aikana. Pääomatulo on verovapaata, jos kaikkien omaisuusluovutusten yhteenlaskettu myyntihinta ei ylitä 1 000 euroa.

Esimerkki luovutusvoitoista

Sovelletaan tätä teoriaa käytännön esimerkkiin. Ota huomioon seuraavat kryptovaluuttatransaktiot vuonna 2023:

| Päivämäärä | Tyyppi | Määrä | Hinta (€) |

|---|---|---|---|

| 2. helmikuuta | Osto | 2 ETH | 4 000 € |

| 14. helmikuuta | Osto | 1 ETH | 3 000 € |

| 5. marraskuuta | Myynti | 1 ETH | 4 000 € |

Vaihe 1: Laske hankintamenosi

Ensin tunnistamme myydyn ETH:n ostohinnan FIFO-menetelmällä. Ensimmäisen ostetun ETH:n hankintameno on 2 000 €.

Ostohinta = 2 000 €

Vaihe 2: Määritä myyntihinta

ETH:n myyntihinta oli 4 000 €.

Vaihe 3: Laske luovutusvoittosi

Lopuksi myyntivoitto lasketaan myyntihinnan ja hankintamenon erotuksena.

Luovutusvoitto = 4 000 € (myyntihinta) – 2 000 € (ostohinta)

Luovutusvoitto = 2 000 €

Miten käyttää hankintameno-olettamaa alentamaan veroja

Suomessa voit vähentää myyntihinnasta joko todelliset tai oletetut hankintamenot.

Hankintameno-olettamasääntö tarkoittaa, että vähennyskelpoinen hankintameno on aina vähintään 20 % myyntihinnasta. Tämä prosenttiosuus nousee 40 %:iin, jos olet pitänyt virtuaalivaluuttaa hallussasi vähintään kymmenen vuotta. Hankintameno-olettama on hyödyllinen epävakaille omaisuuserille, kuten virtuaalivaluutoille.

Voit käyttää hankintameno-olettamaan myös, jos et löydä kryptovaluuttojen hintatietoja. Hankintameno-olettama on erityisen hyödyllinen vähemmän tunnetuille kryptovaluutoille, koska niiden hintatiedot eivät ole helposti saatavilla.

Esimerkki verosäästöistä: hankintameno-olettama

Hankintameno-olettaman ymmärtäminen ja soveltaminen voi pienentää verotettavaa voittoasi merkittävästi:

| Tyyppi | Määrä | Arvo euroina | Maksut |

|---|---|---|---|

| Osto | 1 BTC | €1 000 € | 20 € |

| Myynti | 1 BTC | 20 000 € | - |

Tässä tapauksessa ostettiin Bitcoin vuonna 2017 1 000 €:lla, minkä lisäksi kaupankäyntimaksuja maksettiin 20 euroa, jolloin hankintameno oli yhteensä 1 020 €. Kun Bitcoin myytiin vuonna 2022 20 000 eurolla, yksinkertainen voittolaskelma vähentäisi normaalisti hankintamenon myyntihinnasta, jolloin tuloksena olisi 18 980 € voitto.

Käyttämällä hankintameno-olettamaa, jonka mukaan vähennyskelpoiset hankintamenot eivät koskaan ole alle 20 % myyntihinnasta, voit kuitenkin vähentää 4 000 € (20 % 20 000 €:sta). Tämä olettama pienentää verotettavan tulon 16 000 €:oon, jolloin verotettavaa tuloa säästyy 2 980 €.

Todellinen voitto = 20 000 € (myyntihinta) – 1 020 € (hankintameno + maksut) = 18 980 €

Voitto hankintameno-olettamalla = 20 000 € (myyntihinta) – 4 000 € (hankintameno-olettama) = 16 000 €

Verosäästöt = 2 980 €

Voinko vähentää kryptovaluuttakaupan tappiot?

Kryptovaluutoista saatuihin tappioihin sovelletaan tuloverolain pykälää §50. Tyypillisesti kryptovaluuttojen myyminen tappiolla on vähennyskelpoista niin kauan kuin kokonaismyyntihinta ylittää 1 000 € vuodessa. Voit vähentää tappion nykyisestä ja seuraavan viiden vuoden voitoistasi.

Voit vähentää tappioita vain, jos olet myynyt kryptovaluuttasi. Jos valuuttasi arvo on laskenut, mutta omistat ne edelleen, et voi vähentää tappioita.

Ansiotulovero

Jos olet ansainnut kryptoa työllä, matkat tyypillisiä tuloveroja aivan kuin silloin, jos sinulle maksettaisiin euroilla. Olet verovelvollinen palkastasi ja muusta tulosta, kuten louhinnasta. Kryptovaluutan arvo sen vastaanottamishetkellä tulee ilmoittaa Verohallinnolle.

Ansiotuloveromäärät

| Tuloveroluokka (€) | Kokonaisvero alarajalla (€) | Veroprosentti alarajan yläpuolella |

|---|---|---|

| 0–20 500 | 0,00 | 12,64 % |

| 20 500–30 500 | 2 591,20 | 19,00 % |

| 30 500–50 400 | 4 491,20 | 30,25 % |

| 50 400–88 200 | 10 510,95 | 34,00 % |

| 88 200–150 000 | 23 362,95 | 42,00 % |

| 150 000– | 49 318,95 | 44,00 % |

Lähde: Verohallinto

Eri kryptovaluuttojen transaktiotyyppien verokohtelu

Tiettyihin transaktioihin liittyy tiettyjä verotussääntöjä. Alla on viiteluettelo, jossa selitämme kutakin yksityiskohtaisemmin. Jokaisella tapahtumalla on oma veroluokitus ja vastaava Divly-tunniste asiakkaille, jotka käyttävät palveluamme veroraportoinnin automatisointiin.

| Maksutavan tyyppi | Veroluokitus | Divly-tunniste |

|---|---|---|

| Krypton ostaminen | ei mitään | Osta |

| Krypton myyminen | Pääomatulovero | Myy |

| Krypton vaihtaminen kryptoksi | Pääomatulovero | Kaupattu krypto |

| Initial Coin Offering (ICO) | Pääomatulovero | Kaupattu krypto |

| Tuotteiden & palvelujen ostaminen kryptolla | Pääomatulovero | Tuotteet/palvelut |

| Kaupankäyntimaksujen maksu kryptolla | Pääomatulovero | Maksu sisältyy kauppaan |

| Siirtomaksujen maksu kryptolla | Pääomatulovero | Maksu sisältyy siirtoon |

| Kryptojen siirtäminen omien lompakkojen välillä | ei mitään | Siirto |

| Menetetty tai varastettu krypto | ei mitään* | Menetetty/varastettu |

| Krypton antaminen | ei mitään | Annettu lahjaksi |

| Krypton saaminen lahjana | lahjaverot | Saatu lahja |

| Krypton lahjoittaminen | ei mitään* | Lahjoitus |

| Airdrop | Pääomatulovero | Airdrop |

| Hard Fork | ei mitään | Fork |

| Louhinta | Ansiotulovero | Louhinta |

| Staking | Pääomatulovero | Staking-palkinto |

| Tulot (esim. freelancing, palkka, palkinnot, online-pelit) | Ansiotulovero | Tulo |

| Cashback | Pääomatulovero | Palkinto |

| Kryptojen antaminen lainaksi | Pääomatulovero | Saatu korko |

| Kryptojen lainaaminen | Pääomatulovero | Korko maksettu |

| Marginaalit, futuurit ja johdannaiset | Pääomatulovero | Toteutunut voitto/tappio |

| Luo ja myy NFT | Ansiotulovero | Tulo |

| myydä edelleen nft | Pääomatulovero | tuonti NFT:nä |

Krypton Ostamisen verotus

Kryptovaluuttojen ostaminen on verotonta. Sinun on kuitenkin pidettävä kirjaa maksamastasi hinnasta hankintahintalaskelmaa varten. Jos ostit kryptovaluutan ulkomaisessa valuutassa (kuten USD tai SEK), sinun tulee vaihtaa se euroiksi kyseisen päivän vaihtokurssin mukaan.

Kryptovaluuttoja ostaessasi voit lisätä hankintahintaan kaupankäyntimaksun. Kaupankäyntimaksun lisääminen auttaa vähentämään verojasi.

Ostohinnan laskeminen kaupankäyntikuluilla

Harkitaan yksinkertaista Ethereum-ostotransaktiota siihen liittyvällä kaupankäyntimaksulla alla olevan taulukon mukaisesti:

| Tyyppi | Määrä | Hinta | Maksut |

|---|---|---|---|

| Osto | 1 ETH | 1 000 € | 10 € |

Tässä esimerkissä on yhden Ethereumin osto hintaan 1 000 €, johon kuuluu kaupankäyntimaksu 10 €. Ostohinnan laskemiseksi meidän on lisättävä kaupankäyntimaksu alkuperäiseen hintaan:

Ostohinta = 1 000 € + 10 € = 1 010 €

Sisällyttämällä kaupankäyntimaksun voimme määrittää Ethereumin oikean ostohinnan, joka on tässä tapauksessa 1 010 €. Tämä arvo on tärkeä voiton tai tappion laskemiseksi omaisuutta myytäessä myöhemmin.

Krypton Myymisen verotus

Kryptovaluuttojen myynti edellyttää aina pääomatuloveroilmoituksen tekemistä voitosta tai tappiosta riippumatta. Jälleen kerran on erittäin tärkeää laskea myyntihinta paikallisessa valuutassa myyntihetkellä. Kun myyt kryptovaluuttaa, voit vähentää myyntihinnasta kaupankäyntimaksun. Tämä vähentää verojasi.

Järjestys, jossa myyt kryptovaluutat, on se järjestys, jossa hankit ne, ellet pysty todistamaan toisin.

Voiton laskeminen kaupankäyntikuluilla ja hankintahinnoilla

Jatkaen edellisestä esimerkistä oletetaan, että myyt ostetun Ethereumin ja otat huomioon molempien transaktioiden kaupankäyntimaksut. Transaktiohistoria on tiivistetty alla olevassa taulukossa:

| Tyyppi | Määrä | Hinta | Maksut |

|---|---|---|---|

| Osto | 1 ETH | 1 000 € | 10 € |

| Myynti | 1 ETH | 2 000 € | 30 € |

Tässä esimerkissä on ostotransaktio, jonka hankintahinta on 1 010 € (1 000 € + 10 €) ja ostotransaktio, jonka kaupankäyntimaksu oli 30 €. Voiton laskemiseksi meidän on vähennettävä sekä hankintameno että kaupankäyntimaksu myyntihinnasta:

Voitto = 2 000 € (myyntihinta) – 1 010 € (hankintameno) – 30 € (kaupankäyntimaksu)

Tuotto = 960 €

Kun otetaan huomioon sekä kaupankäyntimaksu että hankintahinta, voimme tarkasti laskea tuoton Ethereum-myynnistä 960 €:oon. Tämä menetelmä takaa, että kaikki asiaankuuluvat kustannukset otetaan huomioon.

Kryptokaupan verotus

Suomessa yhden kryptovaluutan vaihtaminen toiseksi on verotettava tapahtuma. Maksat pääomatuloveroa voitoista, joita sait myymästäsi kryptovaluutasta. Voiton tai tappion laskemiseksi kannattaa käyttää ostetun kryptovaluutan markkina-arvoa euroina. Jos esimerkiksi myit 1 BTC:n hintaan 10 ETH:ta, myyntihinta on 10 ETH:n arvo euroissa.

Viimeiseksi sinun täytyy tilittää ostamasi Ethereumin hankintameno. Tämä on sama kuin yllä oleva arvo eli 10 ETH:ta euroissa kauppapäivänä.

Jos et pysty määrittämään kummankaan kryptovaluutan markkina-arvoa, ostettu krypto perii myydyn krypton hankintamenon, eikä voittoa tai tappiota ole. Tämä tapahtuma on kuitenkin edelleen ilmoitettava veroviranomaisille.

Initial Coin Offering (ICO) Verotus

ICO on lohkoketjuyritysten tapa myydä valmiiksi louhittuja kryptovaluuttoja mahdollisille sijoittajille. Kun sijoitat kryptosi (yleensä Ethereum) uuteen projektiin, se puolestaan tarjoaa kyseistä projektia edustavan tokenin.

Verotuksessa ICO toimii samalla tavalla kuin krypton vaihtaminen toiseksi kryptoksi. Periaatteessa maksat kryptovaluuttaa vastineeksi uuden projektin tokenista. Noudatat samaa periaatetta, jossa myyt kryptoa ICO-tokenin arvosta paikallisessa valuutassa. Lähettämääsi kryptoon sovelletaan pääomatuloveroa, ja uuteen tokeniin lisätään hankintameno samaan hintaan.

Tuotteiden & Palvelujen Ostaminen Kryptolla -Verotus

Sinun täytyy maksaa pääomatuloveroa käyttäessäsi kryptovaluuttaa ostamaan tuotteen (kuten uusi tietokone, Amazon-lahjakortti) tai palvelun (kuten VPN). Kryptovaluutoilla ostaminen tapahtuu samalla tavalla kuin kryptovaluuttojen myynti. Myyntihinta on se, mitä tuote tai palvelu maksaa euroissa. Voit määrittää voiton vähentämällä tästä summasta myydyn kryptovaluutan hankintahinnan.

Voiton laskeminen kryptovaluutalla ostetuille tuotteille

Harkitaan tilannetta, jossa käytät kryptovaluuttaa ostamaan tuotteen, kuten uuden kannettavan tietokoneen. Transaktion tiedot ovat seuraavat:

| Tyyppi | Määrä | Hinta |

|---|---|---|

| Osto | 3 BNB | 300 € |

| Vaihto | 3 BNB | 700 € (tietokoneen arvo) |

Tässä esimerkissä olet käyttänyt BNB:tä ostamaan kannettavan tietokoneen, jonka arvo on 700 €. Voiton laskemiseksi meidän on vähennettävä BNB:n hankintahinta kannettavan tietokoneen arvosta:

Voitto = 700 € (kannettavan tietokoneen arvo) – 300 € (BNB:n hankintahinta)

Voitto = 400 €

Tässä tapauksessa ilmoitat 400 €:n voiton veroviranomaiselle.

Cashback-hyvityksien Verotus

Voit saada cashback-hyvitystä käyttäessäsi kryptoluottokorttia, kuten Crypto.com-korttia. Jos saat cashback-hyvityksen kryptovaluuttana, se on verotettavaa pääomatuloveroa.

Sinun tulee ilmoittaa kryptovaluutan arvo vastaanottohetkellä. Jos myyt myöhemmin cashback-hyvityksestä saamasi kryptovaluutan, maksat veroa myyntipäivän ja hankintapäivän välisestä arvonlisäyksestä.

Maksujen maksaminen kryptolla

Tyypillisesti kun käyt kauppaa kryptovaluutoilla kryptovaluuttojen kanssa, joudut myös maksamaan kaupankäyntimaksun kryptoina. Näissä tapauksissa sinun on muunnettava kaupankäyntimaksun maksamiseen käytetty kryptovaluutta euroiksi ja maksettava siitä pääomatulovero. Kaupankäyntimaksut vaikuttavat myös ostetun kryptovaluutan hankintahintaan.

Kryptojen siirtäminen omien lompakkojen välillä

Kryptojen siirto lompakkojen välillä ei ole verotettava tapahtuma (tämä sisältää krypton lähettämisen pörssitilille). On tärkeää seurata näitä siirtoja asianmukaisesti, jotta et maksa tarpeettomia veroja!

Vaikka kryptovaluutan siirtäminen lompakkojen välillä ei ole verotettavaa, kaikki maksut verotetaan, jos maksat niitä kryptovaluutalla.

Menetetyn Tai Varastetun Krypton Verotus

Jos kryptovaluutta varastetaan, et maksa siitä veroja. Et kuitenkaan voi vähentää varastettua omaisuutta, ellet ole yritys.

Krypton antaminen/saaminen lahjana -Verotus

Verotuksessa saadun lahjan ostohinta tai hankintameno on veroviranomaisen määrittämä arvo. Päättelemme tämän tarkoittavan vastaanotetun krypton markkina-arvoa.

Jos saat kryptovaluutan lahjana ja myyt sen vuoden sisällä, voit periä lahjoittajan hankintakulut. Maksat sitten veroja myyntihinnan ja lahjoittajan hankintahinnan välisestä erosta.

Jos saamiesi lahjojen kokonaisarvo samalta lahjoittajalta on yli 5 000 € kolmen vuoden ajalta, sinun on maksettava lahjaveroa. Lahjan antajasta riippuen sinulta veloitetaan erilaisia veroja. Ero on lähimpien sukulaisten ja muiden kuin lähimpien sukulaisten välillä.

Veroluokka: lähimmät sukulaiset

| Markkina-arvoon (€) | Vero alarajalla (€) | Verot yli alarajan (%) |

|---|---|---|

| €5,000-€24,999 | € 100 | 8% |

| €25,000-€54,999 | €1,700 | 10% |

| €55,000-€199,999 | €4,700 | 12% |

| €200,000-€999,999 | €22,100 | 15% |

| €1,000,000+ | €142,100 | 17% |

Veroluokka: muut kuin lähimmät sukulaiset

| Markkina-arvoon (€) | Vero alarajalla (€) | Verot yli alarajan (%) |

|---|---|---|

| €5,000-€25,000 | € 100 | 19% |

| €25,000-€55,000 | €3,900 | 25% |

| €55,000-€200,000 | €11,400 | 29% |

| €200,000-€1,000,000 | €53,450 | 31% |

| €1,000,000+ | €301,450 | 33% |

Lähde: Verohallinto

Lahjaveroilmoitus tulee tehdä kolmen kuukauden kuluessa lahjan vastaanottamisesta. Voit tehdä sen Verohallinnon OmaVero-verkkoportaalissa.

Krypton lahjoittamisen Verotus

Verohallinto ei anna konkreettista tietoa kryptovaluutalla maksetuista lahjoituksista. Voimme kuitenkin olettaa, että säännökset ovat suhteessa fiat-lahjoituksiin.

Suomessa rahalahjoitukset ovat verovähennyskelpoisia vain yrityksille, ja lahjoituksen tarkoituksena on oltava tieteellisen tutkimuksen, taiteen tai suomalaisen kulttuuriperinnön tukeminen.

Airdrop Verotus

Airdrop ia pidetään tyypillisesti lahjana tokenin haltijalta tai lohkoketjulta. Airdropit ovat yleensä erittäin pieni summa.

Airdropseille ei vielä ole konkreettisia säännöksiä. Verohallinta on kuitenkin ilmoittanut meille, että airdrop-tulot on parasta ilmoittaa, kunnes määräykset ovat selvempiä. Päivitämme tätä opasta Suomen kryptoverosäännösten kehittyessä.

Jos saat airdropin, koska pidät hallussasi toista kryptovaluuttaa, sitä tulee pitää pääomatulona, aivan kuten staking-palkintoja.

Fork Verotus

Hardfork tapahtuu, kun lohkoketju jakaantuu. Tässä tapauksessa sinulle lahjoitetaan kryptoa forkatun kryptovaluutan omistajuutesi mukaan. Sinun ei tarvitse maksaa veroja, kun saat ylimääräistä kryptovaluuttaa hard forkista. Maksat veroja kuitenkin, kun myyt vastaanotetun valuutan. Voit olettaa sen hankintahinnan olevan 0 €. Siksi sinua verotetaan kokonaismarkkina-arvosta myydessäsi niitä.

Louhinnan Verotus

Sinun on maksettava ansiotuloveroa louhinnasta saaduista tuloista. Sinun on ilmoitettava louhinnasta saamasi tulot euroina, kun vastaanotat kryptoa.

Voit myös laskea louhinnasta saadut tulot päivittäin tai kuukausittain tämän ajanjakson keskimääräisen valuuttakurssin perusteella. Sinun on kuitenkin oltava yhdenmukainen tämän ajanjakson kanssa ympäri vuoden.

Voit vähentää louhinnasta aiheutuneet menot tuloistasi. Voit ilmoittaa vain sen osan tuloista, joita käytetään suoraan louhintaan. Tietokoneeseen tai laitteeseen käytetty energia, joka ei ole suoraan mukana louhinnassa, ei ole verovähennyskelpoista.

Louhintalaitteiden ostohinta on vähennyskelpoista. Jos tätä laitetta käytetään ajoittain henkilökohtaisiin tarkoituksiin, voit silti vähentää kulut. Vähennettävä summa riippuu siitä, kuinka usein laitetta käytetään muihin tarkoituksiin.

Voit vähentää 25 %, jos pystyt todistamaan, että käytät laitteita satunnaisesti louhintatulojen ansaitsemiseen.

Voit vähentää 50 %, jos pystyt todistamaan, että käytät laitteita säännöllisesti louhintatulojen ansaitsemiseen.

Voit vähentää 100 %, jos pystyt todistamaan, että laitteiden päätarkoituksena on louhintatulojen hankkiminen.

Jos louhintalaitteistoa voidaan käyttää yli kolme vuotta, sinun tulee vähentää kulut poistoina laitteiston käyttöiän ajalta. Tämä määrä tulee olla enintään 25 % ostohinnasta vuodessa.

Staking Verotus

Staking on vaihtoehto louhimiselle, joka edistää pääomatuloasi ja jota pidetään luovutusvoittona. Erona louhintaan on se, että stakingia pidetään palkkiona kryptovarojen omistamisesta. Staking-tulot on ilmoitettava euroina sillä hetkellä, kun saat tokenit. Tätä arvoa pidetään myös hankintakustannuksena.

Kryptoista saatujen korkojen verotus

Erityisesti kryptojen lainauksesta saaduille koroille ei ole konkreettisia ohjeita. On turvallisinta olettaa, että se toimii samalla tavalla kuin fiat-lainaaminen. Lainanannosta ansaittu korko verotetaan pääomatulona. Saadun koron arvo on ilmoitettava euroina vastaanottohetkellä.

Kryptojen Lainaaminen

Korkokulut ovat vähennyskelpoisia, jos lainalla on tarkoitus tuottaa tuloa, kuten korkotuloa. Korkokulut ovat täysin vähennyskelpoisia pääomatuloistasi. Jos kulut ylittävät pääomatulosi, 30 % kuluistasi voidaan hyvittää ansiotuloistasi. Asuntolainan korkokulut ovat 5 % vähennyskelpoisia.

Muista aktiviteeteista saatujen tulojen verotus

Verotettava ansiotulo sisältää palkat ja edut tai saadun kompensaation; tähän sisältyy myös kryptovaluutta.

Verohallinto on määrittänyt peleistä saatujen virtuaalivaluuttapalkintojen verottamisen. Joissakin online-peleissä voit ansaita ainutlaatuista valuuttaa (kolikot, jalokivet jne.). Sinun on maksettava veroja muuntaessasi tätä valuuttaa treidattavaksi kryptovaluutaksi, fiat-valuutaksi tai muuksi omaisuudeksi (kotiuttaessasi pelistä). Kotiuttaessasi sinun tulee käyttää markkina-arvoa verotettavan tulon määrittämiseen.

Pelissä tekemäsi tappiot eivät ole vähennyskelpoisia verotuksessa. Näitä tappioita pidetään virkistystoiminnan tappioina ja elinkustannuksina. Jos pelaat onnenpelejä, tulot voivat olla verovapaita, jos lotto kuuluu ETA-maahan.

Lisäksi Coinbase Earnin kaltaisista toimista ansaitut kryptovaluutat katsotaan tuloiksi. Jos olet saanut palkkion ystävän suosittelemisesta, julkaisun jakamisesta tai muista tarvittavista toimista, sinun on ilmoitettava siitä tuloverossa.

Marginaalien, Futuurien Ja Johdannaisten Verotus

Verohallinto on ilmoittanut, että kryptojohdannaisiin sovelletaan arvopaperi- ja johdannaissäännöksiä.

Marginaalikauppaan kuuluu rahan lainaaminen vivutettujen positioiden saamiseksi kryptovaluutoissa. Usein kauppojen tulos esitetään toteutuneena voittona tai tappiona marginaalimaksujen jälkeen. Toteutuneista voitoista on maksettava pääomatuloveroa.

Veroviranomainen ei ole vielä antanut virallista kantaa kryptovaluuttojen marginaali- tai futuurikaupasta. Tulkintamme mukaan kryptojohdannaiset luokitellaan verotuksessa "muiksi johdannaissopimuksiksi", koska ne eivät ole säänneltyjä johdannaisia. Siksi niihin ei sovelleta pääomatuloverosääntöjä. Tästä syystä näistä transaktioista aiheutuneita tappioita ei pitäisi ilmoittaa veroilmoituksissa, koska niitä ei voida vähentää voitosta!

NFT Verotus

NFT:t ovat ei-vaihdettavia tokeneita. Nämä ovat ainutlaatuisia digitaalisia tunnisteita, joita ei voi kopioida tai jakaa. NFT:t mahdollistavat digitaalisen omaisuuden (yleensä digitaalinen taide) myynnin ja siirron. Koska NFT:eillä on ainutlaatuiset tunnisteet, NFT:n omistajuus voidaan vahvistaa.

Verohallinto julkaisi kesäkuussa 2022 NFT-ohjeistuksensa. NFT:eitä verotetaan kahdella tavalla riippuen yhteydestäsi NFT:hen.

Jos olet NFT:n luoja tai taiteilija, kaikki sen myynnistä saamasi tulot ja myöhempien myyntien palkkiot verotetaan ansiotuloina. Toteutunut tulo on saadun kryptovaluutan arvo euroina myyntipäivänä.

Taiteilijana voit vähentää taidetta tuottaessasi aiheutuneet kustannukset. Tämä sisältää NFT-markkinapaikan maksun ja piirto-ohjelmiston hinnan. Nämä kulut ilmoitetaan samassa osiossa kuin louhintakulut: “Tulonhankkimismenot”.

NFT:n jälleenmyyntiä käsitellään samalla tavalla kuin kryptovaluuttakauppaa. Maksat veroja NFT:n jälleenmyynnistä saadusta voitosta.

NFT-transaktion veroesimerkki

NFT-transaktioiden verovaikutusten ymmärtäminen voi olla hankalaa. Tässä on esimerkki, joka selventää, miten voitot lasketaan verotuksessa:

| Tyyppi | ETH Määrä | Arvo euroina |

|---|---|---|

| Osto NFT | 1 ETH | 2 000 € |

| Myynti NFT | 2 ETH | 5 000 € |

Tässä tapauksessa ostit NFT:n 1 ETH:lla, jonka arvo oli ostohetkellä 2 000 euroa. Myöhemmin myit NFT:n 2 ETH:lla, jonka arvo myyntihetkellä oli 5 000 euroa.

Laskenta:

Verotettava voitto ei ole vain 1 ETH, jonka arvo olisi 2 500 euroa. Sen sijaan se on ETH:n myyntihetken ja ostohinnan euroarvon välinen ero.

Verotettava voitto = 5 000 € (myyntihinta) – 2 000 € (ostohinta)

Verotettava voitto = 3 000 €

Ilmoita siis verotuksessa tästä transaktiosta 3 000 € luovutusvoitto.

Miten lasken kryptovaluuttaveroni?

Suomessa on kolme tapaa laskea kryptovaluuttaverot. Alla kerromme parhaista tavoista käyttää näitä tapoja.

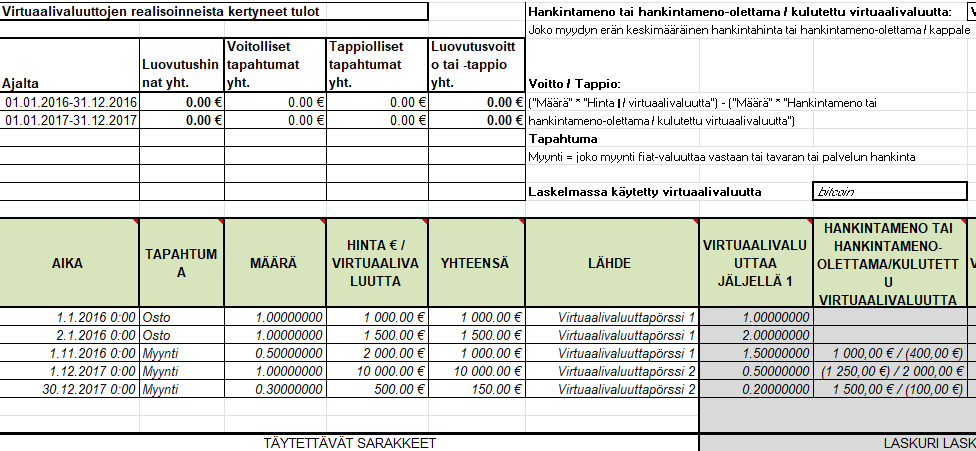

Verohallinnon Excel-lomakkeen käyttäminen

Verohallinto tarjoaa veronmaksajille useita verolaskureita, mukaan lukien kryptovaluutoille. Voit käyttää Excel-tiedostoa vain yhdelle valuutalle kerrallaan. Joudut syöttämään jokaisen tehdyn transaktion tälle valuutalle. Jokaiselle transaktiolle syötät seuraavat tiedot:

-

Transaktion päivämäärä ja aika

-

Transaktiotyyppi (osto tai myynti)

-

Ostetun tai myydyn valuutan määrä

-

Arvo kryptovaluuttaa kohden

-

Transaktion kokonaisarvo, maksut vähennettynä

-

(valinnainen) käyttämäsi pörssi.

Tiedoston täyttämisen jälkeen napsautat painiketta Käynnistä makro ja Excel-tiedosto laskee tämän valuutan voitot ja tappiot.

Excel-tiedoston käyttäminen voi olla erittäin aikaavievä prosessi. Prosessi on seuraava kullekin kryptovaluutalle.

-

Etsi kaikki tätä kryptovaluuttaa koskevat tapahtumat kaikista pörsseistä.

-

Lajittele ne päivämäärän mukaan.

-

Muunna päivämäärä oikeaan muotoon.

-

Käytä tätä opasta määrittelemään, voidaanko transaktiota pitää ostona vai myyntinä veroviranomaisen näkökulmasta.

-

Etsi kunkin kryptovaluutan markkina-arvo päivänä, jolloin transaktio toteutettiin.

-

Vähennä kaupankäyntimaksut myyntihinnoista.

-

Syötä kaikki nämä tiedot vastaaviin kenttiin

Ja toista tämä prosessi kunkin kryptovaluutan kohdalla.

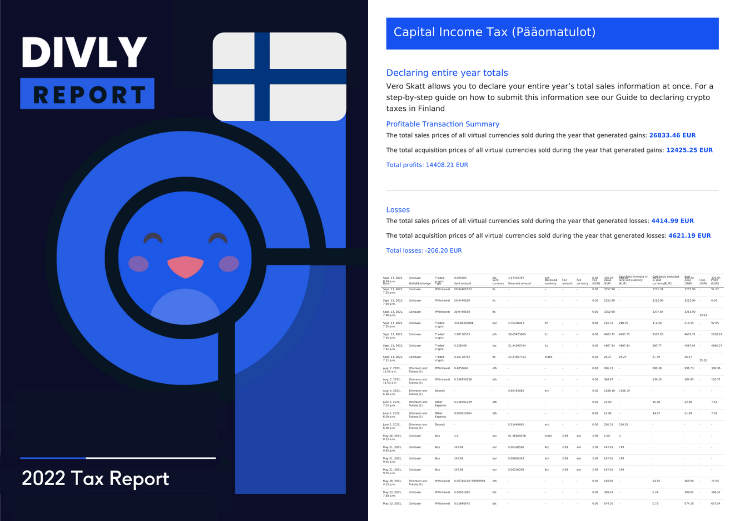

Divlyn käyttäminen kryptoverojen automatisointiin

Paljon nopeampi tapa on käyttää Divlyn kryptovaluutta vero laskuria. Sen sijaan, että syöttäisit kaikki transaktiot manuaalisesti, voit ladata transaktiohistoriasi tai liittää Divlyn pörssiisi ja Divly tekee kaikki laskennat puolestasi. Voit myös nähdä yleiskatsauksen koko osakesalkustasi yhdessä paikassa.

Divly on ainoa ensiluokkainen kryptovaluuttaverolaskuri, joka toteuttaa hankintameno-olettaman Suomessa. Divly käyttää automaattisesti hankintameno-olettamaa silloin, kun se alentaa verojasi.

On helppoa luokitella transaktioita väärin, jos teet kaiken manuaalisesti. Voi olla erityisen vaikeaa seurata pörssien välillä siirtämiäsi kryptovaluuttoja. Divly tunnistaa pörssien väliset siirrot automaattisesti, jotta niitä ei sekoiteta verotettaviksi kryptovaluuttojen myynneiksi tai uusiksi ostoiksi.

Lisäksi Divly ilmoittaa, jos se epäilee, että olet unohtanut transaktion. Näin on helppo varmistaa, että olet ladannut kaiken.

Divly tarjoaa kaiken tarvitsemasi kryptovaluuttaverojen ilmoittamiseen Suomessa

Erikoistuneen kryptoverolakimiehen käyttäminen

Monimutkaisissa veroasioissa on parasta kääntyä verolakimiehen puoleen. He voivat tarjota personoituja henkilökohtaista veroneuvontaa ja/tai tehdä veroilmoituksen puolestasi. Divly on tehnyt yhteistyötä Nordic Law’n, johtavan Web3-lakitoimiston kanssa ja luonut kannattavan yhteistyön kryptoveromaailmassa. Tämän lisäksi Divlyn käyttäjät saavat 10 % alennuksen Nordic Law’n tarjoamista kryptoveropalveluista.

Miten ilmoitan kryptovaluutta verot?

Kun kaikki verolaskelmat on tehty ja Verohallinnon veroportaali on auki, verot on ilmoitettava toukokuun määräpäivään mennessä. Voit lähettää verosi verkossa tai postitse. Keskitymme ensisijaisesti verkkoportaaliin tässä oppaassa. Voit soittaa Verohallintoon, arkisin klo 9.00-16.15 ja heinäkuussa 9.00-15.00 numeroon 029 497 050.

Kryptoverojesi ilmoittamiseksi voit käyttää OmaVero-verkkoveroportaalia.

Vaiheet kryptovaluuttaverojen ilmoittamiseen OmaVerossa ja Divlyssä

Vaihe 1

Kirjaudu sisään OmaVeroon

Vaihe 2

Selaa alas kohtaan Henkilön tulovero ja Esitäytetty veroilmoitus 2023 ja valitse sitten Tarkista esitäytetty veroilmoitus. Veroilmoituksen muokkaamiseksi napsauta Korjaa esitäytetyn veroilmoituksen tietoja.

Step 3

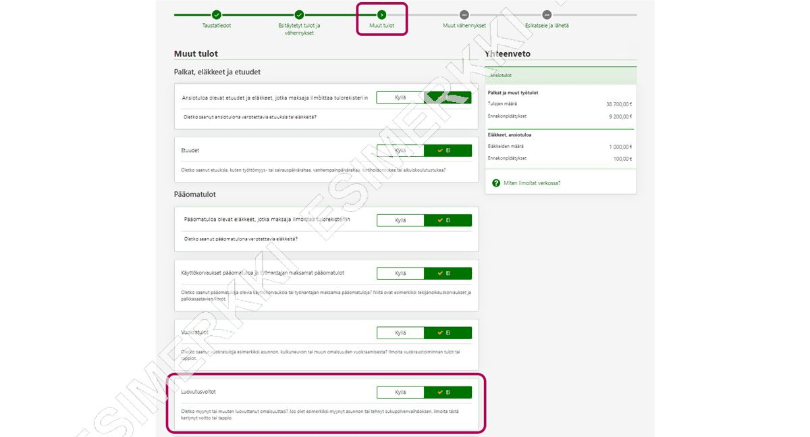

Täällä näet viisi otsikkoa, joihin voit siirtyä veroilmoituksesi tekemiseksi. Kryptovaluuttoihin liittyviä osioita ovat Esitäytetyt tulot ja vähennykset ja Muut tulot

Vaihe 4

Kohdassa Esitäytetyt tulot ja vähennykset näet aiemmin ilmoittamasi tiedot kryptovaluutoista kohdassa Pääomatulot. Tässä voit tarvittaessa muokata tietoja.

Vaihe 5

Jos et vielä ole ilmoittanut kryptotransaktioitasi, siirry kohtaan Muut tulot. Tämä on tärkeää niille, jotka ilmoittavat kryptotransaktioitaan ensimmäistä kertaa.

Vaihe 6

Jos haluat ilmoittaa kryptovaluutoista saamasi luovutusvoitot, selaa alas kohtaan Pääomatulot ja valitse Kyllä kohdassa Luovutusvoitot.

Tärkeää:Varmista, että teet seuraavat vaiheet kahdesti. **Kerran kaikista voitollisista myynneistä** ja **kerran kaikista tappiollisista myynneistä**. Divlyn tarjoamassa PDF-tiedostossa nämä tiedot ovat valmiina jaettuna sen mukaan, oletko saanut voittoa vai tappiota.

Vaihe 7

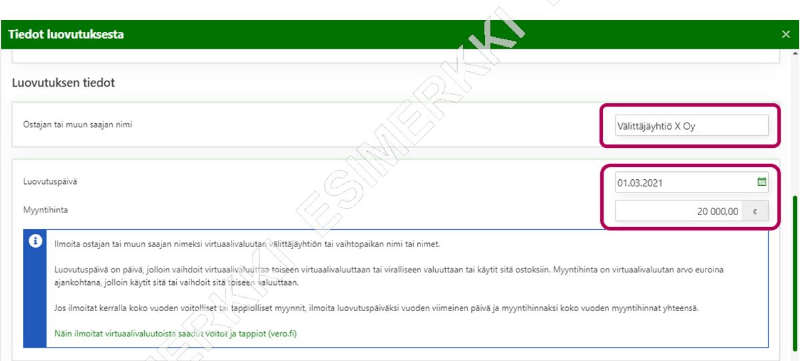

Napsauta Lisää uusi luovutus ja Virtuaalivaluutat. Sinua pyydetään täyttämään, millä kryptovaluutoilla olet käynyt kauppaa. Jos olet käynyt kauppaa useilla valuutoilla, voit myös täyttää useita.

Vaihe 8

Syöttäessäsi tietoja transaktioistasi sinun on sisällytettävä ostajan tai muun saajan nimi, mikä on käyttämiesi kryptopörssien ja lompakkojen nimi. Luovutuspäivä on vuoden viimeinen päivä 31.12.2023, ja Myyntihinta tulee olla jokaisen transaktion yhdistetty myyntihinta, josta olet saanut voittoja/tappioita. Divly tarjoaa nämä tiedot puolestasi.

Vaihe 9

Kohdassa Hankintatiedot ja kulut voit syöttää 1.1.2023 hankintapäiväksi riippumatta siitä, milloin kryptovaluutat todellisuudessa hankittiin. Hankintahinta tai poistamaton hankintameno tulee ilmaista kaikkien myytyjen valuuttojen kokonaishankintahinta. Voit syöttää kaikki muut myyntikulut kenttään Myyntikulut.

Vaihe 10

Lopuksi sinun on liitettävä PDF-tiedosto, joka sisältää transaktiohistoriasi ja luovutusvoittolaskelmat. Voit tehdä tämän selaamalla alas kohtaan Liitteet, valitsemalla Lisää tiedosto ja valitsemalla sitten Virtuaalivaluuttojen liite. Täältä voit ladata Divlyn tarjoaman laskentatiedoston.

Louhinta-, Staking- ja Airdop-tulojen ilmoittaminen

OmaVerossa louhintatulot on ilmoitettava kohdassa Muut ansiotulot. Voit syöttää louhintakulut kohdissa Vähennykset – Tulonhankkimiskulut – Muiden kuin palkkatulojen tulonhankkimismenot

Huomaa, että kryptojen steikkaamisesta saadut tulot on ilmoitettava Muuna pääomatulona ja kaikki vähennykset on ilmoitettava samassa paikassa. Todennäköinen paikka ilmoittaa airdrop-voitot on myös kohdassa Muu pääomatulo. Päivitämme nämä tiedot, kun Verohallinto päivittää säännöksiään.

Ilmoituksen tekeminen paperilla

Tässä emme käy läpi perusteellisesti verojen ilmoittamisesta paperilla. Jos kuitenkin haluat ilmoittaa verot paperilla, sinun on otettava huomion kaksi lomaketta. Lomake 9 on luovutusvoitoille ja tappioille ja Lomake 50A louhintatuloille.

Tätä opasta päivitetään ja ylläpidetään säännöllisesti paikallisen veroviranomaisen (Verohallinto) tekemien muutosten ja uudentyyppisten transaktioiden huomioon ottamiseksi. Jos löydät virheitä tai vanhentuneita tietoja, ilmoitathan siitä meille lähettämällä sähköpostia osoitteeseen [email protected] tai verkkosivustomme oikeassa alakulmassa olevan tukichatin kautta.

Kaikki antamamme verotustiedot eivät ole veroneuvontaa, taloudellista neuvontaa, kirjanpitoneuvontaa tai oikeudellista neuvontaa, eikä sinun tai muun osapuolen tule käyttää niitä veroseuraamusten välttämiseksi. Pyydä veroasiantuntijalta neuvoja tilanteestasi. Emme tee mitään takuita tai lupauksia tässä annettujen tietojen oikeellisuudesta. Kaikki tähän sisältyvä on meidän mielipiteemme eikä tosiasia.

FI

FI