100

Hat jemand eine Erklärung zu Ledger abgegeben?

Gesamtpunktzahl: 100/100

Hat jemand eine Erklärung zu Ledger abgegeben?

Gesamtpunktzahl: 100/100

Krypto-Steuern auf Ledger: Hier bist du richtig

Die Steuererklärung für Kryptowährungen kann schnell überwältigend wirken. Die Regeln sind oft unklar und offizielle Leitfäden beantworten selten alle wichtigen Fragen.

Gleichzeitig erhalten Finanzbehörden zunehmend Einblick in Kryptodaten – vor allem über Börsen, Broker und Zahlungsdienstleister. Wenn du Ledger nutzt, verwaltest du deine Coins selbst, aber Ein- und Auszahlungen zu Börsen, Käufe über Partnerdienste in Ledger Live oder der Verkauf auf Handelsplattformen können nachvollzogen werden und unterliegen gesetzlichen Meldepflichten.

Genau dafür gibt es Divly. Wir haben ein Tool entwickelt, das dich Schritt für Schritt durch die korrekte und stressfreie Steuererklärung führt – im Einklang mit den lokalen Vorschriften. In diesem Leitfaden zeigen wir dir ganz konkret, wie du deine mit Ledger verwalteten Transaktionen vollständig und richtig meldest.

Wann sollte ich meine Kryptowährungen deklarieren?

Krypto-Transaktionen sind in Deutschland private Veräußerungsgeschäfte. Deine Gewinne unterliegen deinem persönlichen Einkommensteuersatz (bis zu 45%). Verkaufst oder tauschst du Coins innerhalb eines Jahres und liegst mit deinen gesamten Gewinnen aus allen privaten Veräußerungsgeschäften im Kalenderjahr über 600 €, musst du Steuern zahlen (Freigrenze: bei Überschreiten ist der gesamte Gewinn steuerpflichtig). Hältst du deine Coins länger als ein Jahr, sind Veräußerungsgewinne in der Regel steuerfrei.

Auch wenn du deine Coins mit einer Ledger-Hardware-Wallet verwahrst, gelten diese Regeln. Steuerlich relevant sind unter anderem:

- Käufe/Verkäufe und Swaps über Ledger Live und Partner-Dienste

- Staking-Erträge und Airdrops

- Mining- und Lending-Erträge

Staking-, Airdrop- und Mining-Erträge sind zum Zeitpunkt des Erhalts als Einkommen zu versteuern; ein späterer Verkauf dieser Coins kann zusätzlich zu einem privaten Veräußerungsgewinn oder -verlust führen.

Mehr Infos findest du in unseren deutschen Guides: https://divly.com/de/guides

Die wichtigsten Abgabefristen findest du im Steuerportal des BZSt. In der Regel ist der 31. Juli des Folgejahres der letzte Abgabetermin.

Wie führe ich meine Steuererklärung für Ledger durch?

Um deine Steuern für Ledger zu vervollständigen, gibt es drei Hauptschritte. Zuerst musst du deine Transaktionshistorie herunterladen, dann kannst du Steuersoftware wie Divly verwenden, um alle Berechnungen deiner Kapitalerträge durchzuführen, und schließlich kannst du die Ausgabe deiner Steuersoftware nutzen, um deine Kryptosteuern zu deklarieren.

Schritt 1: Wie man die Transaktionshistorie von Ledger exportiert

Ledger Live ermöglicht es Benutzern, ihre Transaktionen über eine CSV-Datei zu exportieren, die alle Chains umfasst. Du kannst auch deine Transaktionen aggregieren, indem du jede Chain einzeln über APIs importierst.

Automatischer Import

Divly kann Transaktionsinformationen aus vielen verschiedenen Blockchains importieren. Verwende diese Methode, wenn du jede Wallet-Adresse separat importieren möchtest.

- Kopiere deine öffentliche Wallet-Adresse und füge sie in Divly ein.

- Wähle die entsprechende Blockchain aus (z. B. Ethereum, Solana, Bitcoin usw.).

- Klicke auf Walletadresse speichern und importieren. Divly importiert deine Transaktionen und berechnet deine Steuern.

Dateiimport

Du kannst Transaktionen aus Ledger in Divly importieren, indem du eine CSV-Datei herunterlädst und importierst. Achte darauf, die CSV-Datei jedes Mal herunterzuladen, wenn du die neuesten Transaktionen einbeziehen möchtest.

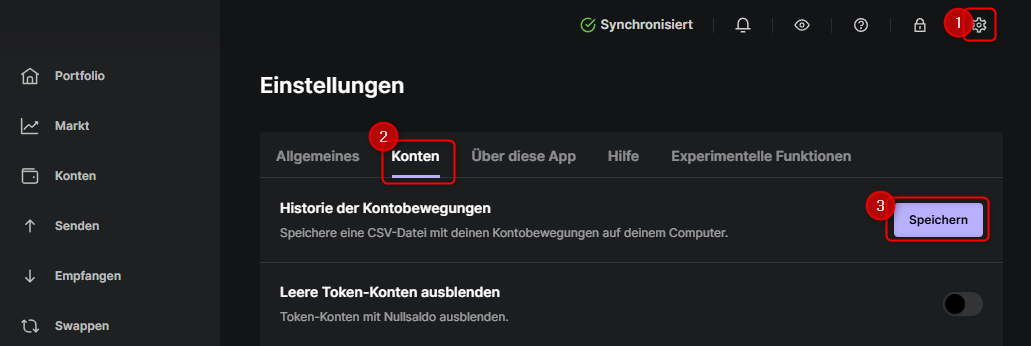

- Melde dich in der Anwendung Ledger Live auf deinem Computer an.

- Klicke in der Navigationsleiste oben rechts auf das Einstellungen-Symbol, das wie ein Zahnrad aussieht.

- Klicke im Untermenü auf Konten.

- Klicke neben Historie der Kontobewegungen auf die Schaltfläche Speichern.

- Wähle alle deine Konten aus und klicke auf Speichern. Wähle einen Speicherort auf deinem Computer aus, und die CSV-Datei wird heruntergeladen.

- Lade die CSV-Datei in Divly hoch. Divly importiert die Transaktionen und berechnet deine Steuern.

Schritt 2: Berechne deine Ledger Steuern

Nachdem du deine Transaktionshistorie von Ledger Live exportiert hast, musst du deine Kryptowährungsgewinne und -verluste berechnen. Dies kann manuell mit Tabellenkalkulationswerkzeugen, über Steuerplattformen wie Divly, die automatisierte Berechnungen anbieten, oder durch die Beauftragung eines Steuerberufers erfolgen.

Schritt 3: Die Steuerformulare beim Finanzamt einreichen

Schließlich musst du deine Steuerberechnungen aus deinen Aktivitäten in Ledger Live den Steuerbehörden melden. Wenn du Divly verwendest, kannst du einen angepassten, automatisierten Steuerbericht herunterladen. Dieser Bericht leitet dich an, was und wo du basierend auf dem Land deiner Kontoregistrierung deklarieren sollst.

Divly & Ledger: Die Wahl für Deutschland

Divly & Ledger: Die Wahl für Deutschland

Divly ist speziell für Deutschland entwickelt, mit Fokus auf höchste Genauigkeit. Anders als generische Tools erstellen wir automatisch einen konformen, lokalisierten Steuerbericht, den du für deine Steuererklärung beim Finanzamt nutzen kannst – inklusive Anleitung für ELSTER.

-

Direkter Ledger-Import (Ledger Live CSV): Einfacher Import deiner Ledger-Transaktionen, der sich nahtlos mit deinen anderen Wallets und Konten kombinieren lässt.

-

Genauigkeit der Berechnungen: Präzise Steuerberechnung mit Gewinn/Verlust und der richtigen Bewertungsmethode (z. B. FIFO).

-

Berichte für Deutschland: Einfacher Download der relevanten Berichte für Anlage SO und Anlage KAP – inklusive Erklärung, wie du die Werte beim Finanzamt über ELSTER angibst.

Häufig gestellte Fragen (FAQ) zu Ledger und Steuern

Wenn du es unterlässt, deine Kryptowährungstransaktionen, die du über Ledger getätigt hast, in Deutschland zu deklarieren, könntest du mit Verspätungszuschlägen und weiteren Strafen konfrontiert werden. Dies gilt insbesondere, wenn eine gesetzliche Meldepflicht besteht.

Die Nichtdeklaration von Krypto-Gewinnen oder -Verlusten kann zu finanziellen Nachteilen führen, wie dem Verlust von möglichen Steuerrückerstattungen oder der Unfähigkeit, Verluste mit zukünftigen Gewinnen zu verrechnen.

Ja, das ist möglich. Wenn du zur Abgabe einer Steuererklärung verpflichtet bist und dies bisher versäumt hast, erlaubt das deutsche Steuerrecht die nachträgliche Einreichung.

Dies kann helfen, Strafen zu vermeiden und ermöglicht den Zugang zu potenziellen Steuerrückerstattungen. Für detaillierte Informationen kannst du Divlys Leitfaden zur nachträglichen Krypto-Steuererklärung konsultieren.

Normalerweise ist der 31. Juli des auf das zu deklarierende Jahr folgenden Jahres die Frist für die Steuererklärung (sofern kein Steuerberater beauftragt wurde).

Wenn deine Einreichung verspätet ist, aber innerhalb von 17 Monaten nach der Steuerfrist erfolgt, liegt die Verhängung eines Säumniszuschlags im Ermessen des zuständigen Sachbearbeiters.

Das bedeutet, dass der Sachbearbeiter die Befugnis hat, basierend auf den Einzelheiten deines Falls zu entscheiden. Divly kann dir bei der Berechnung der Vorjahre helfen.

Ja. Kryptowährungstransaktionen sind private Veräußerungsgeschäfte, daher unterliegen deine Gewinne dem Einkommenssteuersatz von bis zu 45%.

Wenn du mit Kryptowährungen, die du innerhalb eines Jahres nach dem Kauf verkauft hast, mehr als 600 € Gewinn gemacht hast, musst du Steuern zahlen – neben dem Handel auch auf Kryptowährungen, die du durch Mining, Staking und Leihen verdient hast.

Hinweis: Die hier bereitgestellten steuerbezogenen Informationen sind keine Steuerberatung, Finanzberatung, Buchhaltungsberatung oder Rechtsberatung und können nicht zur Vermeidung von Steuerstrafen verwendet werden. Du solltest die Beratung eines Steuerfachmanns bezüglich deiner spezifischen Umstände suchen. Wir übernehmen keine Haftung für die Richtigkeit der bereitgestellten Informationen. Alle hierin enthaltenen Informationen sind unsere Meinung und keine Feststellung von Fakten.

DE

DE