100

Hat jemand eine Erklärung zu Bitstamp abgegeben?

Gesamtpunktzahl: 100/100

Hat jemand eine Erklärung zu Bitstamp abgegeben?

Gesamtpunktzahl: 100/100

Krypto-Steuern auf Bitstamp: Hier bist du richtig

Krypto-Steuern zu erledigen kann überwältigend sein. Die Regeln sind oft unklar, und offizielle Leitfäden beantworten nicht alle wichtigen Fragen.

Gleichzeitig erhält das Finanzamt zunehmend Zugriff auf Daten von Krypto-Börsen, einschließlich großer Plattformen wie Bitstamp. Immer mehr Börsen sind verpflichtet, Informationen über deine Transaktionen zu teilen.

Genau deshalb gibt es Divly. Wir haben ein Tool entwickelt, das dich Schritt für Schritt durch die Steuererklärung führt – vollständig im Einklang mit den lokalen Vorschriften, ohne Stress oder Unsicherheit. In diesem Leitfaden zeigen wir dir genau, wie du deine auf Bitstamp getätigten Transaktionen richtig meldest.

Eine kurze Einführung zu Bitstamp?

Bitstamp, gegründet im Jahr 2011, zählt zu den ältesten Kryptowährungsbörsen der Welt. Es hat sich durch Zuverlässigkeit und Benutzerfreundlichkeit sowohl bei Anfängern als auch bei erfahrenen Tradern einen Namen gemacht. Bitstamp bietet eine Plattform, auf der Nutzer verschiedene Kryptowährungen wie Bitcoin, Ethereum und Litecoin in einer sicheren und benutzerfreundlichen Umgebung handeln können.

Steuerliche Behandlung von Bitstamp-Transaktionen

Unabhängig davon, ob du Bitstamp oder Bitstamp Pro verwendest, hängt die steuerliche Relevanz von den Transaktionstypen auf deinem Konto ab.

Gewinne aus Kryptowährungen unterliegen deinem persönlichen Einkommensteuersatz von bis zu 45%. Allerdings sind Gewinne steuerfrei, wenn du deine Krypto länger als ein Jahr hältst oder wenn deine jährlichen Gewinne unter 600 Euro liegen.

Steuerpflichtige Transaktionen

- Verkauf und Handel von Krypto: Beim Verkauf deiner Kryptowährung gegen eine Fiat-Währung oder deren Verwendung zum Kauf von Produkten oder Dienstleistungen sowie beim Handel von Krypto zu Krypto musst du Steuern auf die Differenz zwischen dem Erwerbs- und dem Verkaufspreis zahlen. Beachte dabei, dass deine ersten 600 Euro Gewinn steuerfrei sind.

- Earn Stake (Staking) und Earn Lend (Zinsen): Einkommen aus Staking und Zinsen musst du als "Sonstige Einkünfte" (§ 22 EStG) angeben und es wird mit deinem Einkommensteuersatz auf den Wert zum Zeitpunkt des Erhalts besteuert. Einkünfte unter 256 Euro sind steuerfrei.

Steuerfreie Situationen

- Weniger als 600 Euro Gewinn: Wenn deine gesamten Gewinne aus Kryptowährungen unter 600 Euro liegen, bist du steuerfrei.

- Erste 256 Euro aus Staking und Lending: Diese ersten 256 Euro sind steuerfrei.

- Übertragung von Krypto zwischen deinen Konten: Das Verschieben deiner Kryptowährungen zwischen deinen eigenen Wallets oder Börsen löst keine Steuern aus.

- Überweisung von Fiat von deiner Krypto-Börse auf dein Bankkonto: Keine Steuern fallen an.

- Verkauf von Krypto, die länger als ein Jahr gehalten wurde: Steuerfrei.

Verluste geltend machen

Wenn du eine Kryptowährung, die du weniger als ein Jahr besitzt, mit Verlust verkaufst, kannst du diesen Verlust mit anderen Gewinnen verrechnen. Du kannst diesen Verlust mit Einkommen aus dem Vorjahr verrechnen oder unbegrenzt vortragen, was zu einer Steuererstattung führen kann.

Werden die Bitstamp-Steuern automatisch erledigt?

Leider nicht. Du musst deine Bitstamp-Transaktionen selbst angeben. Aber keine Sorge, wir zeigen dir genau, wie das geht.

Wie erkläre ich meine Bitstamp-Steuern

Um deine Bitstamp-Steuererklärung korrekt abzuschließen, gibt es drei wesentliche Schritte:

- Transaktionshistorie von Bitstamp finden

- Gewinn- oder Verlustberechnungen durchführen

- Kryptowährungen in der Steuererklärung angeben

Wir führen dich durch diese Schritte, um sicherzustellen, dass du alles richtig machst. Es ist ratsam, einen Krypto-Steuerrechner wie Divly zu nutzen, um die Steuererklärung zu erleichtern. Die folgenden Anweisungen sind auf Divly zugeschnitten, können aber auch verwendet werden, wenn du die Berechnungen selbst durchführst.

So exportieren Sie Ihren Bitstamp-Transaktionsverlauf

Sobald du weißt, ob du Krypto-Steuern deklarieren musst, musst du deine Transaktionen zusammenstellen, um die Steuern berechnen zu können.

Es gibt zwei Methoden, um deine Daten von Bitstamp zu exportieren. Du kannst entweder eine CSV-Datei mit deinem Transaktionsverlauf herunterladen oder alles automatisch mit der Bitstamp-API exportieren.

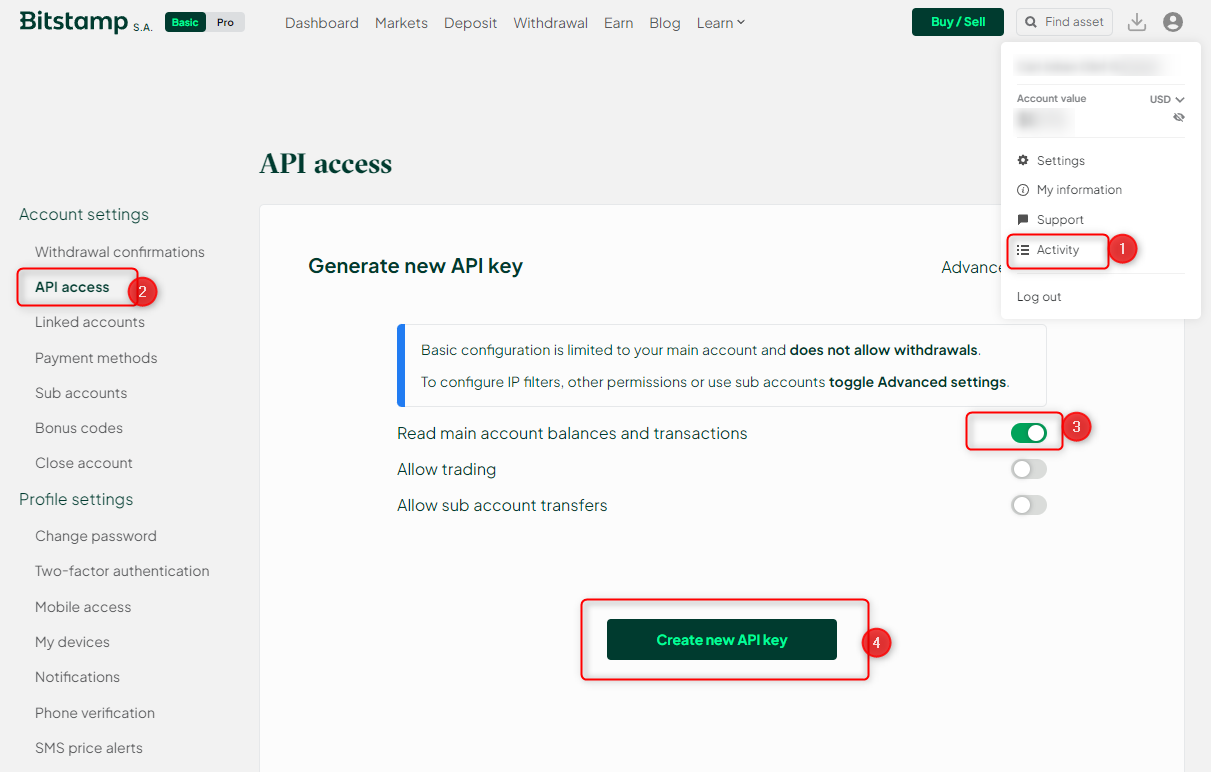

Automatic import

Du kannst Transaktionen von Bitstamp in Divly importieren, indem du unsere API-Integration verwendest. Nachdem du die API-Schlüssel bereitgestellt hast, kann Divly deine neuesten Transaktionen abrufen, sobald du auf "Import Transactions" auf der Wallet-Seite klickst.

- Melde dich bei Bitstamp an.

- Klicke in der Navigationsleiste oben rechts auf das Kontosymbol und wähle Settings aus dem Dropdown-Menü.

- Navigiere im Seitenmenü zu API access.

- Klicke in der rechten oberen Ecke auf den Button New API key.

- Aktiviere den Schieberegler für Read main account balances and transactions. Bitte stelle sicher, dass der Rest deaktiviert bleibt, da Divly nur Lesezugriff benötigt. Klicke auf Create new API key.

- Autorisiere mit deinem 2FA und klicke dann auf den Button, um den API-Key zu aktivieren.

- Eine E-Mail wird an dich gesendet, in der du gebeten wirst, die Erstellung des API-Keys zu bestätigen. Klicke in der E-Mail auf Active API key.

- Kopiere und füge die API-Schlüssel in Divly ein, um deine Transaktionen abzurufen.

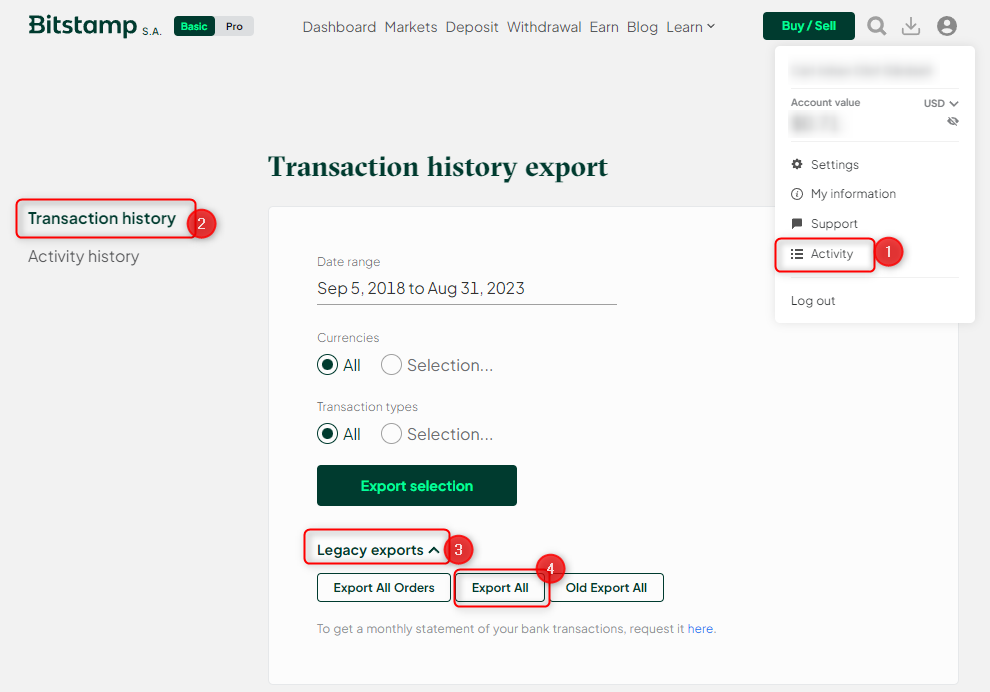

File import

Du kannst Transaktionen von Bitstamp in Divly importieren, indem du eine CSV-Datei herunterlädst und importierst. Stelle sicher, dass du die CSV-Datei jedes Mal herunterlädst, wenn du die neuesten Transaktionen einbeziehen möchtest.

- Melde dich bei Bitstamp an.

- Klicke in der Navigationsleiste oben rechts auf das Kontosymbol und wähle History aus dem Dropdown-Menü.

- Klicke auf der linken Seite auf Transaction History, um alle deine Transaktionen zu sehen.

- Klicke auf den Button Open export options, der rechts über der Liste der Transaktionen zu finden ist.

- Klicke unter Legacy exports auf den Button Export All. Die CSV-Datei wird heruntergeladen.

- Ziehe die CSV-Datei dorthin, wo Upload CSV steht. Divly wird die Transaktionen importieren.

API-Einrichtung

Dateiexport

Gewinn- oder Verlustberechnungen durchführen

Sobald du deine Bitstamp-Transaktionshistorie hast, kannst du alle notwendigen Informationen zur Steuererklärung abrufen. Du musst detaillierte Informationen über deine Transaktionen im Jahr angeben. Dazu gehören:

- Krypto-Einkommen: Alle Einkünfte aus Mining, Staking oder Lending müssen deklariert werden. Dazu solltest du den Marktwert zum Zeitpunkt des Erhalts der neuen Kryptowährung angeben.

- Verkaufspreise: Melde die gesamten Verkaufspreise aller Kryptowährungs-Verkäufe/Trades für Vermögenswerte, die weniger als ein Jahr gehalten wurden.

- Anschaffungskosten: Melde die gesamten Kaufpreise aller Kryptowährungen, die du verkauft/getradet hast und die innerhalb eines Jahres nach dem Kauf verkauft/getradet wurden.

Divly kann all diese Informationen automatisch für dich ermitteln. Es ist jedoch auch möglich, diese Daten manuell mithilfe von Tools wie CoinMarketCap und CoinGecko sowie deiner Transaktionshistorie zu erfassen.

Die größte Herausforderung besteht oft darin, die Anschaffungskosten zu bestimmen. Wenn du eine Kryptowährung über mehrere Transaktionen gekauft und verkauft hast, kann es schwierig werden zu bestimmen, welche Käufe zu welchen Verkäufen gehören und somit die Kaufkosten festzulegen. Verwende stets das FIFO-Prinzip (First-in-First-out). Das bedeutet, dass die zuerst erworbenen Kryptowährungen auch die ersten sind, die verkauft werden.

Alternativ kannst du deine Transaktionshistorie auch einem Steuerberater vorlegen, der die Arbeit für dich erledigt.

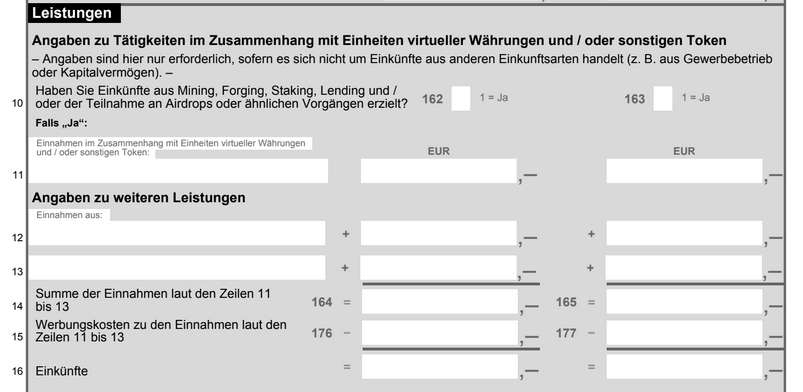

Kryptowährungen in der Steuererklärung angeben

Um deine Kryptowährungen korrekt in der Steuererklärung anzugeben, musst du zwei Hauptformulare ausfüllen: Anlage SO und, falls du Futures oder andere Derivate gehandelt hast, auch Anlage KAP.

Anlage SO

Unter "Leistungen" gibst du an, ob du Einkünfte aus Mining, Staking, Lending oder Airdrops hattest. Falls ja, setze eine 1 in Zeile 162.

Zeile 11: Hier trägst du die Art deines Einkommens ein. Falls du verschiedene Einkommensarten hast, kannst du deinen Divly-Bericht als Anhang beifügen.

Zeilen 12 & 13: Ergänze gegebenenfalls weitere relevante Einkünfte.

Zeile 14: Summiere dein Einkommen aus den Zeilen 11 bis 13.

Zeile 15: Melde alle einkommensbezogenen Ausgaben (Werbungskosten).

Zeile 16: Gib dein Einkommen nach Abzug der Ausgaben an (Zeile 14 - Zeile 15).

Zeilen 19 & 21: Gib deine Einnahmen aus dem Futures-Handel an.

Zeile 24: Gib deine Verluste aus dem Futures-Handel an.

Auf Seite 2 der Anlage SO musst du deine Krypto-Verkäufe und -Trades angeben.

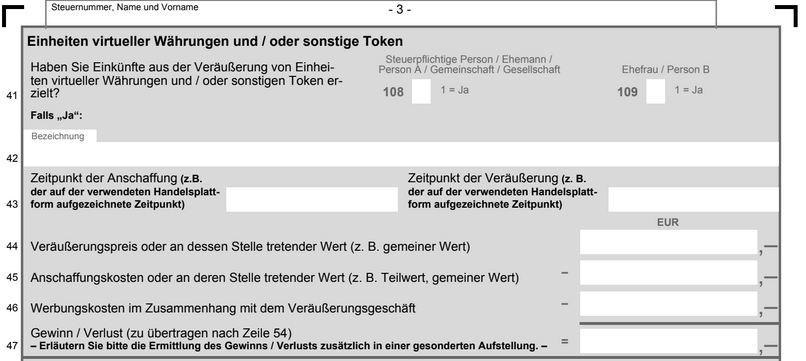

Setze eine 1 in Zeile 108, wenn du Einkommen aus dem Verkauf oder Handel von Kryptowährungen erzielt hast.

Zeile 42: Gib "Kryptowährung" oder den spezifischen Namen der gehandelten Kryptowährung an.

Zeile 43: Trage das Kauf- und Verkaufsdatum ein. Wenn du mehrere Transaktionen im Jahr hattest, kannst du stattdessen das Start- und Enddatum des Jahres (01.01.202X bis 31.12.202X) angeben.

Zeile 44: Trage die gesamten Verkaufspreise aller im Jahr verkauften/gehandelten Kryptowährungen ein.

Zeile 45: Trage die gesamten Kaufpreise aller im Jahr verkauften/gehandelten Kryptowährungen ein.

Zeile 46: Trage alle einkommensbezogenen Ausgaben (Werbungskosten) ein. Wenn du Divly für deine Steuern verwendest, sind diese bereits in den in Zeile 45 eingetragenen Anschaffungskosten enthalten.

Zeile 47: Trage deinen Gesamtgewinn oder -verlust ein (Zeile 44 - Zeile 45 - Zeile 46).

Summiere den Wert in Zeile 47 mit allen anderen Einkünften in Zeile 53 und trage dies in Zeile 54 ein.

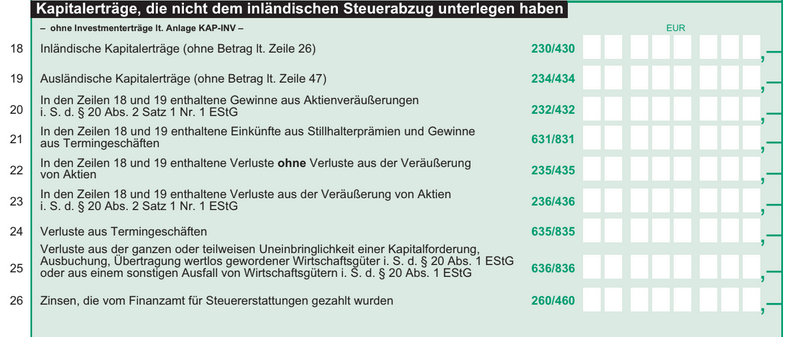

Anlage KAP

Falls du Futures handelst, musst du diese getrennt von anderen Krypto-Transaktionen deklarieren.

Häufig gestellte Fragen (FAQ) zu Bitstamp und Steuern

Ja, es ist sehr wahrscheinlich, dass das Finanzamt davon erfährt, dass du Kryptowährungen auf Bitstamp gehandelt hast.

Aufgrund der Richtlinie 2011/16/EU des Rates, bekannt als DAC8, werden ab dem 1. Januar 2026 alle Kryptowährungsbörsen verpflichtet sein, zusammengefasste Handelsdaten von EU-Bürgern zu melden. Diese Informationen werden dann an die Steuerbehörden des Landes übermittelt, in dem der jeweilige Bürger ansässig ist.

Wenn keine Steuererklärung für Kryptowährungen in Deutschland gemacht wird, können verschiedene Konsequenzen folgen, insbesondere bei gesetzlicher Pflicht zur Abgabe.

Versäumt man dies, können Verspätungszuschläge nach § 152 der Abgabenordnung anfallen. Diese Strafen können je nach Verzögerung und Situation variieren, wobei in manchen Fällen eine rückwirkende Einreichung ohne Strafen möglich ist. Es ist wichtig, Verpflichtungen fristgerecht nachzukommen, um finanzielle Nachteile zu vermeiden.

Ja, es ist möglich, deine Kryptowährungen für vergangene Jahre zu deklarieren.

Wenn du bisher noch keine Deklaration vorgenommen hast, kannst du durch eine nachträgliche Korrektur deiner Steuererklärung möglicherweise Strafen vermeiden oder verringern. Dies wird besonders wichtig, da die DAC-8-Richtlinie sicherstellt, dass das Finanzamt über deine Kryptowährungstransaktionen informiert wird.

Deine Bitstamp-Steuern müssen zusammen mit deiner regulären Steuererklärung deklariert werden.

Für das Jahr 2023 beispielsweise ist der Abgabetermin für die Steuererklärung der 2. September 2024. Es ist wichtig, alle relevanten Informationen über deine Krypto-Transaktionen bis zu diesem Datum korrekt und vollständig an das Finanzamt zu übermitteln, um mögliche Strafen zu vermeiden.

Hinweis: Die hier bereitgestellten steuerbezogenen Informationen sind keine Steuerberatung, Finanzberatung, Buchhaltungsberatung oder Rechtsberatung und können nicht zur Vermeidung von Steuerstrafen verwendet werden. Du solltest die Beratung eines Steuerfachmanns bezüglich deiner spezifischen Umstände suchen. Wir übernehmen keine Haftung für die Richtigkeit der bereitgestellten Informationen. Alle hierin enthaltenen Informationen sind unsere Meinung und keine Feststellung von Fakten.

DE

DE