100

Nem skatteindgivelse med Ledger

Samlet score: 100/100

Nem skatteindgivelse med Ledger

Samlet score: 100/100

Kryptoskat på Ledger: Du er landet det rigtige sted

At indberette skat af kryptovaluta kan føles uoverskueligt. Reglerne er ikke altid krystalklare, og den officielle vejledning efterlader ofte vigtige spørgsmål ubesvarede.

Samtidig får Skattestyrelsen mere og mere indsigt i kryptoaktiviteter. Selv hvis du bruger Ledger, ligger dine handler og overførsler på blockchainen og kan spores. Derudover er flere børser og betalingspartnere begyndt at dele oplysninger om transaktioner.

Det er præcis derfor, Divly findes. Vi har lavet et værktøj, der trin for trin hjælper dig med at indberette korrekt og i overensstemmelse med de danske regler—uden stress og usikkerhed. I denne guide viser vi dig præcis, hvordan du rapporterer transaktioner, der er foretaget med Ledger.

Hvornår skal du betale skat af dine krypto-transaktioner?

I Danmark beskattes kryptovaluta som personlig indkomst, hvilket betyder, at dine gevinster kan blive beskattet med op til 53%, afhængigt af din samlede indkomst. Dog skal du ikke betale de 8% i arbejdsmarkedsbidrag.

Beskatning af gevinster og tab

- Hvis du sælger kryptovaluta med gevinst, skal du betale skat af fortjenesten.

- Har du tabt penge på handel med krypto, kan du trække 26% af dine tab fra dine gevinster, hvilket kan reducere din samlede skattebyrde.

Staking-reward beskattes ved modtagelse

- Hvis du modtager staking-rewards, skal du betale skat på modtagelsestidspunktet baseret på værdien på det tidspunkt.

- Staking-rewards beskattes som personlig indkomst og skal indberettes i rubrik 20 på din årsopgørelse.

- Hvis du senere sælger de modtagne rewards, skal du også betale skat af en eventuel fortjeneste eller kan fratrække et eventuelt tab.

NFT-beskatning

- NFTs (unikke digitale aktiver) beskattes efter et aktiv-til-aktiv-princip.

- Skatten beregnes ud fra forskellen mellem købspris og salgspris, forudsat at købsprisen kan identificeres.

Sådan indberetter du dine skatter for Ledger

Processen er enkel og består af tre trin: Først eksporterer du din transaktionshistorik. Derefter bruger du Divly til at beregne dine gevinster og tab. Til sidst overfører du resultaterne til din selvangivelse.

Trin 1: Eksporter din transaktionshistorik fra Ledger Live

Ledger Live giver dig mulighed for at eksportere dine transaktioner enten via en CSV-fil eller ved at importere dem automatisk via API fra hver enkelt blockchain.

Automatisk import (anbefalet metode)

Divly gør det nemt at importere dine transaktioner direkte fra blockchainen. Ved at tilføje din Wallet Address til Divly bliver alle dine transaktioner – inklusiv native tokens – automatisk hentet.

- Åbn Ledger Live og log ind.

- Find din offentlige Wallet Address for den relevante blockchain.

- Kopiér Wallet Address og indsæt den i Divly. Bemærk: Del aldrig dine private nøgler med nogen!

- I Divly skal du vælge den blockchain, din wallet hører til, og derefter klikke på Gem wallet-adresse og importer.

- Dine transaktioner vil nu blive hentet direkte fra blockchainen.

Filimport (CSV-upload)

Hvis du foretrækker at importere dine transaktioner manuelt, kan du downloade en CSV-fil fra Ledger Live og uploade den til Divly. Husk at hente en ny CSV-fil, hver gang du vil opdatere dine data.

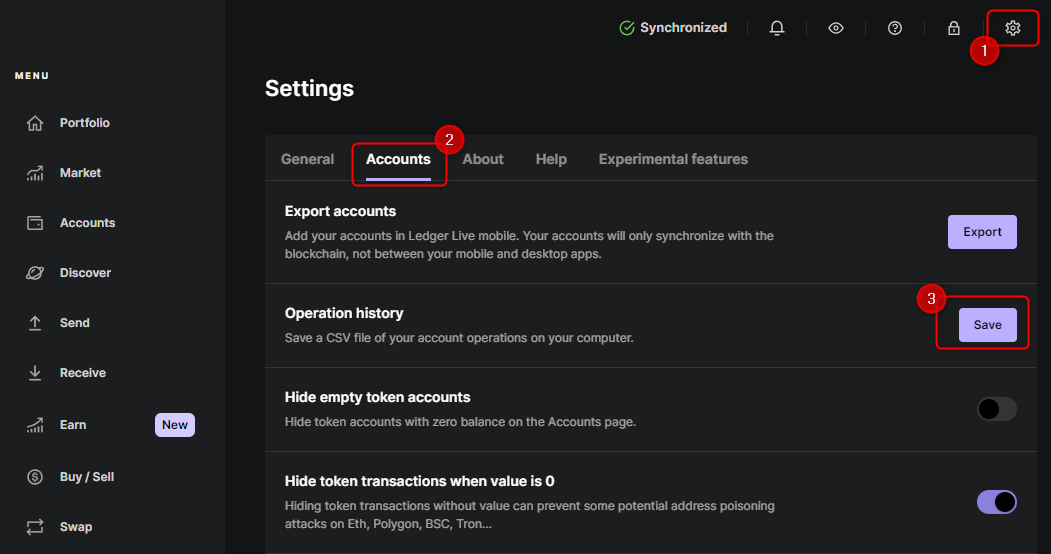

- Åbn Ledger Live på din computer og log ind.

- Klik på Indstillinger (tandhjulsikonet) i den øverste navigationsmenu.

- Vælg Accounts i undermenuen.

- Klik på knappen Save ved siden af Operations history.

- Vælg alle dine konti og klik på Save. Vælg en placering på din computer, og filen bliver downloadet som en CSV.

- Træk og slip CSV-filen i Divly, hvor der står Upload CSV. Divly vil derefter automatisk importere dine transaktioner.

Trin 2: Beregn dine Ledger-skatter med Divlys skatteberegner

Når du har hentet din transaktionshistorik, kan du bruge Divlys kryptoskatteberegner til automatisk at beregne dine gevinster, tab og skattepligtige beløb i det format, der kræves af Skattestyrelsen.

Divly gør processen hurtig og enkel – du slipper for manuel beregning og får alle de nødvendige tal klar til din selvangivelse på få minutter. Systemet tager højde for relevante skatteregler og sørger for, at du får en korrekt opgørelse uden besvær.

Trin 3: Indberet dine oplysninger til Skattestyrelsen

Når du har beregnet dine gevinster og tab, skal du indberette dem i din årsopgørelse på Skattestyrelsens hjemmeside.

Sådan indberetter du gevinster i rubrik 20:

- Gå til TastSelv Borger og log ind.

- Vælg den korrekte årsopgørelse eller oplysningsskemaet.

- Gå til rubrik 20 (Anden personlig indkomst). Hvis du ikke har udfyldt denne rubrik før, kan du finde den under Anden indkomst og derefter Fradrag.

- Indtast summen af dine samlede handelsgevinster.

- Klik på Næste nederst på siden.

- Klik på Godkend for at gemme dine oplysninger.

Sådan indberetter du tab i rubrik 58:

- Gå til TastSelv Borger og log ind.

- Vælg den korrekte årsopgørelse eller oplysningsskemaet.

- Gå til rubrik 58 (Øvrige lønmodtagerudgifter).

Hvis rubrik 58 ikke er synlig i din årsopgørelse, skal du kontakte Skattestyrelsen for at få den åbnet. Du kan finde deres kontaktinformation her: Skat.dk kontakt. - Indtast dine samlede tab.

- Klik på Næste nederst på siden.

- Klik på Godkend for at gemme dine oplysninger.

Har du brug for ekstra hjælp?

Skattestyrelsen har en video-guide om, hvordan du indberetter din kryptoskat. Du kan finde den her: Skat.dk – Sådan indberetter du kryptogevinst og -tab.

Divly & Ledger: Valget for Danmark

Divly & Ledger: Valget for Danmark

Divly er lavet til Danmark og gør kryptoskat enkelt. I stedet for generiske værktøjer laver vi automatisk lokale skatterapporter, som Skattestyrelsen forventer.

-

Direkte import af transaktioner: Importér hurtigt dine handler fra Ledger Live (CSV) og kombiner dem med dine andre wallets/børser.

-

Præcis skatteberegning: Nøjagtig beregning af gevinst/tab efter danske regler og korrekt opgørelsesmetode – inkl. gebyrer, staking og airdrops.

-

100% dansk indberetning: Vi følger alle lokale danske krav, så du slipper for gætværk.

Ofte stillede spørgsmål (FAQ)

Du finder de vigtige datoer for årsopgørelsen på Skattestyrelsens hjemmeside. Normalt er fristen for at indberette ændringer (herunder krypto) den 1. maj.

Du kan læse mere om fristerne på skat.dk.

Ja, Skattestyrelsen kan få indsigt i din kryptoaktivitet.

Fra 1. januar 2026 træder EU-reglerne under DAC8 i kraft. Det betyder, at kryptoplatforme i EU/EØS – og dem der betjener kunder her – skal rapportere kunders transaktionsdata til de lokale skattemyndigheder. Skattestyrelsen indhenter i forvejen oplysninger fra børser som led i skattekontrol.

Lader du være med at indberette, kan det blive dyrt. Skattestyrelsen vil opkræve den manglende skat plus renter. I alvorlige sager, hvor du bevidst har undladt at oplyse indtægter, kan der også komme en bøde for skatteunddragelse.

Hvordan undgår man det? Hvis du selv opdager fejlen og retter din årsopgørelse via TastSelv, før Skattestyrelsen går i gang med en kontrol, kan du ofte undgå bøde og nøjes med at betale restskat og renter. Læs mere i vores guide: Skatteguide for Danmark.

Eventuelle skatterelaterede oplysninger, vi giver, udgør ikke skatterådgivning, finansiel rådgivning, regnskabsrådgivning eller juridisk rådgivning og kan ikke bruges til at undgå bøder eller andre sanktioner for dig eller andre. For din specifikke situation bør du søge rådgivning hos en skatteekspert. Vi giver ingen garantier for nøjagtigheden af materialet på denne hjemmeside. Alt i denne artikel er vores mening og ikke en gengivelse af faktuelle oplysninger.

DA

DA