Tasse crypto su Coinmotion: sei nel posto giusto

Dichiarare le tasse sulle criptovalute può sembrare travolgente. Le regole non sono sempre chiare e le linee guida ufficiali spesso non rispondono a tutte le domande importanti.

Nel frattempo, l’Agenzia delle Entrate sta ottenendo sempre più accesso ai dati provenienti dagli exchange, inclusi quelli di piattaforme come Coinmotion. Un numero crescente di exchange è tenuto a condividere informazioni sulle tue transazioni.

È proprio per questo che esiste Divly. Abbiamo creato uno strumento che ti guida passo dopo passo nella dichiarazione delle tasse, in piena conformità con le normative locali, senza stress né incertezze. In questa guida, ti mostreremo esattamente come riportare le transazioni effettuate su Coinmotion.

Tassazione della tua attività crypto su Coinmotion

In Italia, i guadagni che ottieni vendendo, scambiando o semplicemente detenendo criptovalute su Coinmotion vengono considerati come Redditi Diversi (cioè redditi occasionali). Se durante l’anno superi un profitto totale di 2.000 €, dovrai pagare il 26% di imposta sulle plusvalenze per i guadagni che eccedono questa soglia. Inoltre, devi anche versare un’imposta annuale dello 0,2% sul valore complessivo delle criptovalute che detieni.

Eventi imponibili per gli utenti Coinmotion in Italia

Non tutte le operazioni che fai su Coinmotion sono soggette a tassazione. È importante sapere quali movimenti fanno scattare l’obbligo fiscale e quali invece no.

Attività tassabili:

- Vendita di crypto in valuta fiat: ogni volta che converti criptovalute in euro (o altre valute tradizionali), se realizzi un guadagno dovrai pagarci le tasse.

- Scambio tra crypto con funzioni diverse: se passi, ad esempio, da una stablecoin a un token DeFi, questa operazione è considerata un evento tassabile.

Attività non tassabili:

Secondo quanto previsto dall’articolo 67 del TUIR, lettera c-sexies e chiarito anche dall’Agenzia delle Entrate, lo scambio tra criptovalute che svolgono funzioni economiche simili (per esempio scambiare Bitcoin con Ethereum) non viene considerato un evento imponibile. Quindi niente tasse in questo caso.

Guadagni da staking o holding di crypto su Coinmotion

Se ricevi premi per lo staking o interessi semplicemente detenendo criptovalute su Coinmotion, questi importi vanno dichiarati come Redditi Diversi. In pratica, devi considerare il valore di mercato al momento in cui ricevi il premio o l'interesse. Anche su questi importi si applica l’aliquota del 26%.

Passo 1: Esportare lo Storico delle Transazioni da Coinmotion

Per poter calcolare correttamente le tue tasse sulle criptovalute, è essenziale esportare lo storico completo delle tue transazioni. Su Coinmotion, questo può essere fatto tramite l'esportazione di un file CSV direttamente dalla piattaforma. Attualmente Coinmotion non supporta l'importazione automatica tramite API o OAuth, quindi il metodo CSV è l’unico disponibile.

Importante: Assicurati di scaricare un nuovo file CSV ogni volta che vuoi aggiornare le tue transazioni più recenti. Solo così potrai avere un quadro preciso per la dichiarazione fiscale.

File import (CSV)

Puoi esportare facilmente lo storico delle tue transazioni da Coinmotion seguendo questi passaggi:

-

Accedi al tuo account su Coinmotion.

-

Clicca sull'icona del tuo account (in alto a destra) e seleziona Reporting (o Raportointi se stai usando la versione finlandese).

-

Scorri verso il basso fino a trovare la sezione Transaction statement (o Tapahtumaraportti).

-

Clicca sul pulsante Download transactions statement (o Lataa tapahtumaraportti). Questo scaricherà automaticamente un file CSV contenente tutte le tue transazioni crypto.

-

Trascina e rilascia il file CSV all’interno della sezione Upload CSV su Divly. Le transazioni verranno importate automaticamente.

Divly supporta sia il formato inglese che quello finlandese del file CSV di Coinmotion.

Passo 2: Calcola le tue tasse crypto con il calcolatore fiscale di Divly

Una volta scaricata la cronologia delle transazioni da Coinmotion, puoi importarla su Divly per calcolare automaticamente le plusvalenze, minusvalenze e gli importi imponibili secondo il formato richiesto dall'Agenzia delle Entrate.

Divly ti consente di risparmiare tempo prezioso, offrendo una panoramica chiara delle cifre da inserire nella dichiarazione. Inoltre, tiene traccia delle eventuali perdite fiscali compensabili negli anni successivi, aiutandoti a gestire la tua situazione fiscale in modo più efficiente.

In pochi minuti sarai pronto per passare al passo successivo della dichiarazione.

Passo 3: Come Dichiarare le tue Criptovalute su Coinmotion

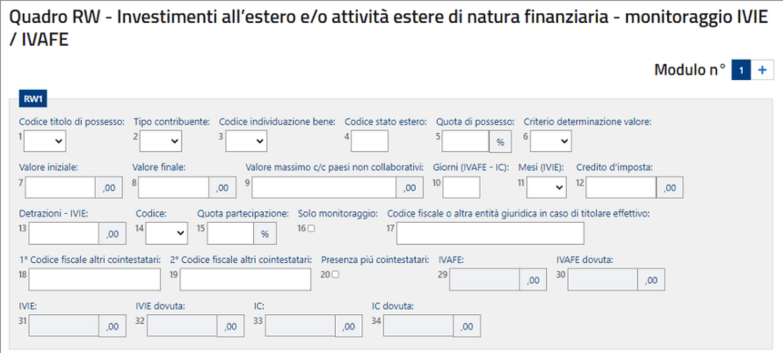

Dopo aver calcolato le tue tasse sulle criptovalute con Divly, è il momento di riportare correttamente queste informazioni nella dichiarazione dei redditi italiana. Se utilizzi Coinmotion, dovrai compilare il Quadro RW e, se hai realizzato plusvalenze, anche il Quadro RT. Vediamo insieme come fare.

Importante: Il Quadro RW va compilato solo se presenti il Modello Redditi Persone Fisiche (ex Unico). Se invece usi il Modello 730, dovrai compilare il Quadro W.

Come Compilare il Quadro RW per Coinmotion

Il Quadro RW serve a dichiarare il valore delle criptovalute detenute su piattaforme estere come Coinmotion, ai fini del monitoraggio fiscale e dell’eventuale imposta sul valore delle cripto-attività (IC).

Segui questi passaggi per compilare correttamente il Quadro RW:

- Campo 1 - Titolo di possesso: Inserisci 1 - Proprietà.

- Campo 3 - Codice individuazione bene: Inserisci 21 - cripto-attività.

- Campo 5 - Quota di possesso: Scrivi 100% se sei l’unico proprietario dei fondi su Coinmotion.

- Campo 6 - Criterio di valutazione: Seleziona 1 - valore di mercato.

- Campo 7 - Valore iniziale: Inserisci il valore del portafoglio Coinmotion all’inizio dell’anno oppure alla data di acquisto se successiva.

- Campo 8 - Valore finale: Riporta il valore del tuo portafoglio alla fine dell’anno.

- Campo 10 - Numero giorni di possesso: Indica il numero di giorni (es. 365 se detenuto tutto l’anno), tenendo conto delle date di acquisto e vendita.

- Campo 14 - Collega al Quadro RT: Se hai realizzato plusvalenze, seleziona 3 per indicare che compilerai anche il Quadro RT.

- Campo 33 - Imposta sulle cripto-attività (IC): Calcola lo 0,2% del valore medio ponderato del tuo portafoglio Coinmotion.

- Campo 34 - Imposta dovuta: Riporta l’importo dell’IC da versare.

Ricorda: Coinmotion non trattiene l’imposta IC per te, quindi sei tenuto a dichiararla e pagarla in autonomia.

Come Compilare il Quadro RT per Coinmotion

Il Quadro RT va compilato se hai ottenuto guadagni vendendo o scambiando criptovalute su Coinmotion. Serve a calcolare le plusvalenze soggette a tassazione al 26%.

Devi fare riferimento alla Sezione II-B del Quadro RT, dedicata alle cripto-attività:

- RT 31 - Totale dei corrispettivi:

Riporta il totale delle vendite cripto-to-fiat, scambi crypto-crypto con plusvalenza, e eventuali ricompense o guadagni ricevuti su Coinmotion (staking, interessi, ecc.). - RT 32 - Totale dei costi o valore di acquisto:

Indica il costo di acquisto delle criptovalute che hai venduto, includendo le eventuali commissioni sostenute.

La differenza tra questi due campi (RT 31 - RT 32) rappresenta la tua plusvalenza netta. Questa sarà tassata al 26%, salvo eventuali esenzioni o crediti. Se hai registrato una perdita, potrai riportarla per compensare futuri guadagni.

Consigli Utili

- Coinmotion è considerata a tutti gli effetti una piattaforma estera. Questo significa che sei obbligato a effettuare il monitoraggio attraverso il Quadro RW se detieni anche un solo euro in cripto lì.

- Utilizza un software come Divly per ottenere un report fiscale preciso e con il calcolo corretto delle plusvalenze e dell’imposta IC.

Seguendo questi passaggi, potrai dormire sonni tranquilli sapendo di aver dichiarato correttamente le tue attività su Coinmotion al Fisco italiano.

Divly & Coinmotion: La scelta migliore per l’Italia

Divly & Coinmotion: La scelta migliore per l’Italia

Divly è pensato apposta per il mercato italiano. Invece di uno strumento complicato, ricevi subito il report di cui hai bisogno per la dichiarazione dei redditi – perfettamente allineato alle tue transazioni Coinmotion.

-

Importazione diretta da Coinmotion: Collega facilmente il tuo account o carica un CSV e importa le tue transazioni insieme agli altri wallet.

-

Quadri RT e RW: Compila facilmente i Quadri RT e RW grazie ai valori già calcolati e organizzati da Divly.

-

100% Italia: Applichiamo tutte le regole fiscali locali, così non devi indovinare nulla.

Domande frequenti (FAQ)

Sì. Negli ultimi anni le regole sono diventate più rigide. Anche se l’Agenzia delle Entrate non entra direttamente nel tuo account Coinmotion né nello storico completo di ogni operazione, oggi ha più strumenti per controllare e chiedere informazioni sulle attività in cripto.

Dal 18 maggio 2022, gli exchange e i wallet provider che lavorano con clienti in Italia, come Coinmotion, devono registrarsi presso l’Organismo Agenti e Mediatori (OAM) e inviare report periodici sulle attività degli utenti.

I report possono includere dati come saldo totale in euro e criptovalute, numero e valore delle conversioni, trasferimenti e altre operazioni. In caso di controlli o sospetti, le autorità fiscali possono richiedere queste informazioni all’OAM.

Con la direttiva DAC8, in vigore da gennaio 2026, piattaforme come Coinmotion dovranno anche segnalare direttamente i dati delle transazioni dei clienti alle autorità fiscali dell’UE. Per evitare sanzioni, ricordati di dichiarare correttamente le operazioni fatte su Coinmotion secondo le regole fiscali italiane.

Il Modello Redditi Persone Fisiche va inviato entro il 31 ottobre. L’invio è solo online: puoi usare il sito dell’Agenzia delle Entrate, i servizi digitali disponibili oppure un intermediario abilitato (commercialista o CAF).

L’Agenzia mette a disposizione modelli, istruzioni e strumenti utili come Redditi PF Web e RedditiOnLine PF, che ti aiutano a compilare e inviare la dichiarazione e a predisporre il modello F24 per pagare le imposte.

La dichiarazione cartacea, quando è ammessa, si presenta in posta in un periodo che di solito va dal 30 aprile al 30 giugno. Le scadenze possono cambiare ogni anno, quindi controlla sempre lo scadenzario aggiornato sul sito dell’Agenzia delle Entrate.

Nota: Le informazioni fiscali fornite in questo articolo non costituiscono consulenza fiscale, finanziaria, contabile o legale e non possono essere utilizzate per evitare sanzioni fiscali. Ti consigliamo di consultare un professionista fiscale riguardo alla tua situazione specifica. Non ci assumiamo alcuna responsabilità per l'accuratezza delle informazioni fornite. Tutte le informazioni contenute in questo documento rappresentano la nostra opinione e non sono dichiarazioni di fatto.

IT

IT