Questa guida copre gli elementi essenziali per dichiarare il tuo account Bitstamp ai fini fiscali e gestire la tassazione delle criptovalute.

Che cos’è Bitstamp?

Bitstamp, fondato nel 2011, è uno dei più longevi exchange di criptovalute al mondo. Si è guadagnato una reputazione per la sua affidabilità e facilità d'uso, rivolgendosi sia ai trader principianti che a quelli esperti. Bitstamp offre una piattaforma sicura e user-friendly dove gli utenti possono scambiare diverse criptovalute, tra cui Bitcoin, Ethereum e Litecoin.

Come vengono tassate le transazioni su Bitstamp in Italia?

In Italia, i profitti derivanti dalle transazioni su Bitstamp sono tassati al 26% se superano i 2000€ annui. Questo si applica quando si vendono criptovalute per valuta fiat o le si utilizza per acquisti.

Gli scambi tra criptovalute con "caratteristiche equivalenti" (ad esempio, da Bitcoin a Ethereum) non sono tassati, come chiarito dall'Agenzia delle Entrate. Allo stesso modo, lo scambio di un NFT con un altro non è un evento tassabile, ma gli scambi tra cripto e NFT sono tassabili.

I redditi derivanti dalle attività di staking su Bitstamp sono tassabili in base al valore delle ricompense al momento della ricezione.

Posso detrarre le mie perdite dalle tasse?

Sì, le perdite superiori a 2000€ possono essere riportate per un massimo di quattro anni per ridurre i guadagni tassabili futuri. Queste perdite devono essere riportate nella dichiarazione dei redditi per poter beneficiare della detrazione.

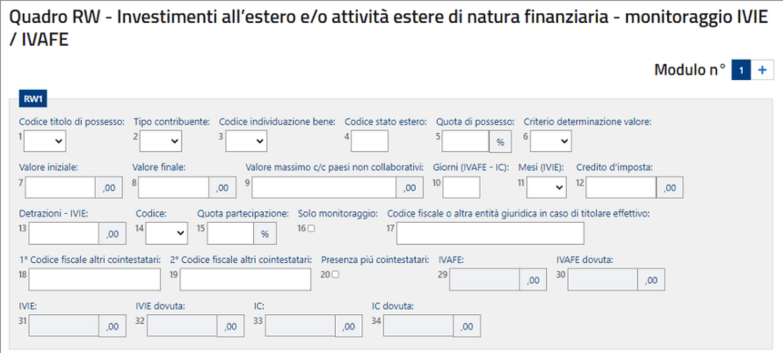

Come dichiarare il conto Bitstamp nel Quadro RW o Quadro W

Quadro RW è una sezione obbligatoria nella dichiarazione dei redditi italiana per chi detiene asset all'estero, comprese le criptovalute. Viene utilizzato per monitorare gli investimenti all'estero e calcolare l'Imposta sul valore delle cripto-attività.

Note:Se stai presentando la dichiarazione dei redditi utilizzando il Modello 730 anziché il Redditi PF, dovrai compilare il Quadro W al posto del Quadro RW, poiché il Quadro RW è parte integrante del Redditi PF.

Chi deve completare il Quadro RW per Bitstamp?

Se possiedi criptovalute su Bitstamp, sei tenuto a completare il modulo Quadro RW, indipendentemente dal fatto che tu abbia guadagnato reddito o effettuato transazioni. Questo obbligo si applica a tutti coloro che detengono criptovalute, sia che siano conservate su exchange esteri come Bitstamp, sia in wallet privati.

L'unica eccezione a questa regola è se i tuoi asset cripto sono gestiti tramite un intermediario che si occupa della dichiarazione fiscale per tuo conto.

Cosa dichiarare nel Quadro RW?

Quando riporti i tuoi asset su Bitstamp nel Quadro RW, devi includere i seguenti elementi:

-

Valore Iniziale degli Investimenti: Questo è il valore delle tue criptovalute all'inizio dell'anno o al momento dell'acquisizione, se acquistate durante l'anno.

-

Valore Finale degli Investimenti: Questo si riferisce al valore del tuo portafoglio cripto alla fine dell'anno, inclusi i valori di eventuali asset venduti o ceduti durante l'anno.

-

Periodo Medio di Detenzione: Rappresenta il tempo medio in cui hai detenuto i tuoi asset cripto, ponderato per il valore di ciascun investimento.

Come Calcolare i Valori Iniziale e Finale

Il valore iniziale dovrebbe riflettere il valore all'inizio dell'anno o il valore di acquisizione per qualsiasi cripto acquistata durante l'anno. Il valore finale include sia il valore residuo dei tuoi asset alla fine dell'anno sia i valori di eventuali vendite o cessioni effettuate durante l'anno.

Comprendere il Periodo Medio di Detenzione

Calcolare il periodo medio di detenzione per le criptovalute può essere complesso, specialmente se fai trading attivo o guadagni ricompense da staking. Il periodo medio ponderato di detenzione tiene conto del valore relativo di ciascuna criptovaluta nel tuo portafoglio. Ad esempio, se detieni 1.000€ in Bitcoin e 10€ in Ethereum, il periodo di detenzione del Bitcoin avrà un'influenza molto maggiore sulla media rispetto a quello dell'Ethereum.

Anche se potresti optare per semplificare dichiarando un periodo medio di detenzione di 365 giorni per tutti gli asset, questo potrebbe aumentare la tua responsabilità fiscale. Un periodo di detenzione più breve potrebbe ridurre l'Imposta sul valore delle cripto-attività, mentre dichiarare 365 giorni potrebbe aumentare significativamente le tue tasse.

Raccomandazioni per la Compilazione del Quadro RW

Compilare il Quadro RW può diventare opprimente, specialmente se fai trading attivo o guadagni ricompense da staking su Bitstamp. Gestire i calcoli per il valore iniziale, il valore finale e il periodo medio di detenzione richiede precisione, soprattutto per i trader attivi.

Raccomandiamo vivamente di utilizzare un software fiscale specializzato in criptovalute per aiutarti nella compilazione del Quadro RW. Data la complessità dei calcoli, l'utilizzo di tali strumenti è il modo più efficiente per garantire accuratezza ed evitare costosi errori.

Come compilare il Quadro RW?

- Casella 1: Seleziona 1 Proprietà

- Casella 2: Lascia vuoto

- Casella 3: Indica 21 Crypto-attività per specificare il tipo di asset che stai dichiarando.

- Casella 4: Lascia vuoto perché non è applicabile agli asset cripto.

- Casella 5: Inserisci 100% se sei l'unico proprietario delle criptovalute.

- Casella 6: Seleziona 1 - Valore di mercato per dichiarare il valore di mercato dei tuoi asset.

- Casella 7: Inserisci il Valore Iniziale, che è il valore totale del tuo portafoglio su Bitstamp al 1° gennaio, più il valore di eventuali cripto acquisite durante l'anno.

- Casella 8: Inserisci il Valore Finale, che è il valore totale del tuo portafoglio su Bitstamp alla fine dell'anno, più il valore di eventuali asset venduti durante l'anno.

- Casella 10: Indica il periodo medio di detenzione delle tue criptovalute che sono state acquistate, vendute o detenute durante l'anno.

- Casella 14: Se hai realizzato plusvalenze tassabili, seleziona 3 Compilazione Quadro RT.

- Casella 33: A partire dalla dichiarazione del 2024, è richiesto anche il pagamento dell'Imposta sul valore delle cripto-attività (IC). Questa tassa è dello 0,2% sul valore dei tuoi investimenti, adeguato per il periodo di detenzione degli asset.

- Casella 34: Dichiara l'importo dovuto per l'IC dopo aver applicato eventuali crediti d'imposta indicati nella casella 12.

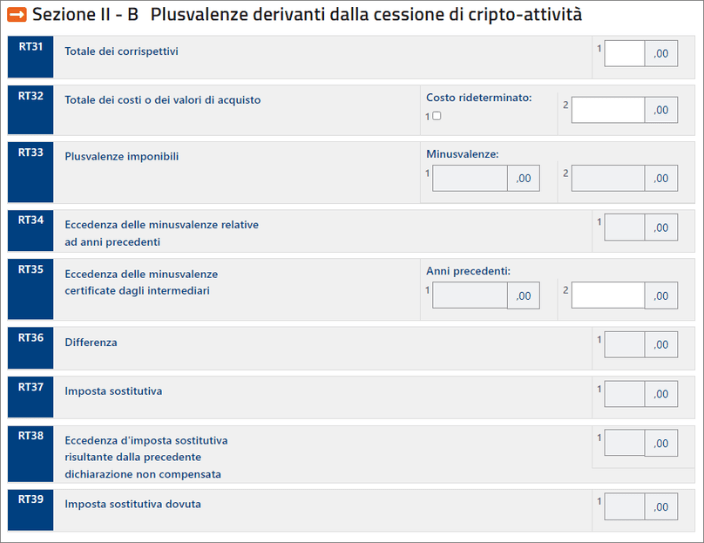

Come dichiarare il conto Bitstamp nel Quadro RT

Quadro RT è la sezione della dichiarazione dei redditi italiana utilizzata per dichiarare le plusvalenze derivanti da attività finanziarie, inclusi i guadagni dalla vendita di criptovalute o i redditi ottenuti tramite il possesso di criptovalute, come le ricompense da staking.

Chi deve compilare il Quadro RT?

Devi compilare il Quadro RT se il tuo reddito da criptovalute supera i 2000€. Questo include i profitti derivanti dalla vendita o dallo scambio di criptovalute. Se le tue perdite superano i 2000€, è consigliabile compilare il Quadro RT per poter compensare tali perdite con i guadagni futuri.

Cosa devo dichiarare nel Quadro RT?

Quando dichiari le tue transazioni in criptovalute su Bitstamp tramite il Quadro RT, dovrai riportare due valori chiave: il Totale dei corrispettivi e il Totale dei costi o dei valori di acquisto.

Totale dei corrispettivi: Questo è l'importo totale del reddito guadagnato dalle tue transazioni in criptovalute, includendo:

-

Il valore totale di tutte le vendite da cripto a fiat.

-

Il valore di mercato di tutte le ricompense da staking o i redditi ricevuti al momento della ricezione.

Questo valore rappresenta il tuo reddito lordo dalle attività su Bitstamp.

Totale dei costi o dei valori di acquisto: Questo valore copre i costi associati all'acquisizione e al possesso delle tue criptovalute. Puoi includere le commissioni di transazione pagate durante l'acquisto e la vendita di cripto. Una parte fondamentale di questo calcolo è determinare il valore di acquisto per le criptovalute che hai venduto.

Come Calcolare il Valore di Acquisizione?

Calcolare il valore di acquisizione può essere complesso, specialmente se hai acquistato la stessa criptovaluta più volte a prezzi diversi. Le normative fiscali italiane richiedono l'uso del metodo LIFO (Last-In, First-Out) per determinare il valore di acquisizione. Questo metodo implica che, quando vendi criptovaluta, le unità acquistate più di recente sono considerate vendute per prime.

Ecco come calcolare il valore di acquisizione utilizzando il metodo LIFO:

-

Identifica la criptovaluta venduta: Inizia identificando l'acquisto più recente della criptovaluta che stai vendendo.

-

Applica il metodo LIFO: Utilizza il costo di acquisizione del tuo acquisto più recente per determinare il valore ai fini fiscali. Se vendi più di quanto hai acquistato nell'ultima transazione, continua a risalire agli acquisti precedenti.

-

Scambi cripto-cripto: Se la criptovaluta è stata acquisita tramite uno scambio (ad esempio, scambiando Bitcoin per Ethereum), il valore di acquisizione si trasferisce dalla criptovaluta che è stata scambiata. Devi risalire al costo di acquisizione dell'asset cripto originale utilizzato nello scambio.

Esempio di LIFO

Supponiamo che tu abbia acquistato 1 Bitcoin per 40.000€ a marzo e un altro Bitcoin per 45.000€ a settembre. Quando vendi 1 Bitcoin a dicembre, con il metodo LIFO, dovrai dichiarare il valore di acquisizione come 45.000€ (dall'acquisto di settembre).

Esempio di Cripto-cripto

Se utilizzi 0,05 Bitcoin, che hai originariamente acquistato per 50€, per acquistare Ethereum e successivamente vendi quell'Ethereum, il costo di acquisizione che devi dichiarare per l'Ethereum è 50€. Questo significa che il valore del Bitcoin che hai usato per acquisire l'Ethereum si trasferisce come costo di acquisizione dell'Ethereum.

Come compilare il Quadro RT per Bitstamp?

Quando dichiari i redditi derivanti dalle criptovalute su Bitstamp in Italia, devi completare il Quadro RT, in particolare la Sezione II - B Plusvalenze derivanti dalla cessione di cripto-attività. Questa sezione copre le plusvalenze derivanti dalla vendita di criptovalute.

Ecco come compilare i campi rilevanti:

Campi chiave da compilare

-

RT 31 - Totale dei corrispettivi:

Questo campo rappresenta il totale dei proventi dalle vendite di criptovalute su Bitstamp. Dovresti riportare il reddito totale generato da tutte le tue transazioni cripto-fiat e dai redditi derivanti dallo staking durante l'anno. -

RT 32 - Totale dei costi o dei valori di acquisto:

Qui devi inserire il totale dei costi di acquisizione. Include i costi di acquisto delle criptovalute che hai venduto.

Utilizzo di un Calcolatore Fiscale

Se stai utilizzando un calcolatore fiscale specializzato per l'Italia come Divly, il software calcolerà automaticamente per te il Totale dei corrispettivi e il Totale dei costi o dei valori di acquisto, semplificando il processo di compilazione del Quadro RT.

Come usare Divly per le tue Tasse su Bitstamp

Utilizzare un calcolatore fiscale per criptovalute come Divly può semplificare notevolmente il processo di dichiarazione delle tue transazioni su Bitstamp alle autorità fiscali italiane. Divly calcola automaticamente ciò che deve essere dichiarato nel Quadro RW e nel Quadro RT, garantendo precisione e riducendo la complessità. Tutto ciò di cui hai bisogno è lo storico delle tue transazioni su Bitstamp.

Passo 1: Esportare lo Storico delle Transazioni da Bitstamp

Bitstamp non fornisce documenti fiscali specifici, quindi è tua responsabilità calcolare e presentare le tasse sulle criptovalute. Divly automatizza questo processo, ma per farlo, dovrai fornire il tuo storico delle transazioni da Bitstamp. Puoi facilmente esportare queste informazioni come file CSV o connetterti tramite API.

Automatic import

Puoi importare le transazioni da Bitstamp in Divly utilizzando la nostra integrazione API. Dopo aver fornito le chiavi API, Divly sarà in grado di recuperare le tue transazioni più recenti ogni volta che clicchi su "Import Transactions" nella pagina del portafoglio.

-

Accedi a Bitstamp.

-

Nella barra di navigazione in alto a destra, clicca sull'icona dell'account e seleziona Settings dal menu a tendina.

-

Nel menu laterale, naviga verso API access.

-

Nell'angolo in alto a destra, clicca sul pulsante New API key.

-

Attiva l'interruttore per Read main account balances and transactions. Assicurati di lasciare disabilitate le altre opzioni, Divly ha bisogno solo dell'accesso in lettura. Clicca su Create new API key.

-

Autorizza utilizzando la tua 2FA e poi clicca sul pulsante per attivare la chiave API.

-

Ti verrà inviata un'email chiedendoti di confermare la creazione della chiave API. Clicca su Active API key nell'email.

-

Copia e incolla le chiavi API in Divly per recuperare le tue transazioni.

File import

Puoi importare le transazioni da Bitstamp in Divly scaricando e importando un file CSV. Assicurati di scaricare il file CSV ogni volta che vuoi includere le transazioni più recenti.

-

Accedi a Bitstamp.

-

Nella barra di navigazione in alto a destra, clicca sull'icona dell'account e seleziona History dal menu a tendina.

-

Sul lato sinistro, clicca su Transaction History per vedere tutte le tue transazioni.

-

Clicca sul pulsante Open export options che si trova a destra sopra l'elenco delle transazioni.

-

Sotto Legacy exports, clicca sul pulsante Export All. Il file CSV verrà scaricato.

-

Trascina e rilascia il file CSV dove c'è scritto Upload CSV. Divly importerà le transazioni.

Passo 2: Calcolare le Tasse sulle Criptovalute

Una volta ottenuto lo storico delle tue transazioni su Bitstamp, dovrai calcolare le tue tasse e formattarle secondo i requisiti fiscali italiani. Hai tre opzioni principali per farlo:

-

Calcolo manuale in Excel: Adatto a chi ha una buona conoscenza della normativa fiscale e delle transazioni in criptovalute, ma può richiedere molto tempo ed essere soggetto a errori.

-

Utilizzare Divly: Questa opzione automatizza l'intero processo per una tariffa ragionevole. Divly calcolerà le tue tasse in base al tuo storico delle transazioni e ti fornirà un rapporto chiaro, pronto per essere inviato.

-

Assumere un professionista fiscale: Ideale se preferisci una guida diretta, ma può essere costoso, soprattutto per portafogli più complessi.

Data la complessità delle normative fiscali italiane sulle criptovalute, consigliamo di utilizzare Divly o di consultare un professionista fiscale per evitare potenziali errori.

Passo 3: Dichiarare le tue Transazioni su Bitstamp alle Autorità Fiscali

Dopo aver utilizzato Divly, potrai scaricare un rapporto fiscale automatizzato, specificamente adattato per l'Italia. Questo rapporto includerà tutti i dettagli necessari per compilare il Quadro RW e il Quadro RT, insieme a istruzioni passo-passo. Il rapporto indicherà chiaramente gli importi da dichiarare e le sezioni specifiche dei moduli dove devono essere inseriti.

Se hai ulteriori domande sulla dichiarazione delle tue tasse su Bitstamp, puoi contattare il nostro team di supporto cliccando sull'icona della chat in basso a destra del nostro sito web. Siamo qui per aiutarti!

Domande Frequent

L'Agenzia delle Entrate ha accesso a Bitstamp?

Al momento, le autorità fiscali italiane non hanno accesso diretto al tuo account o allo storico delle transazioni su Bitstamp. Tuttavia, sono in arrivo cambiamenti significativi con la prossima direttiva DAC8 dell'Unione Europea, che dovrebbe entrare in vigore a gennaio 2026.

Con la DAC8, le piattaforme di scambio di cripto-asset come Bitstamp saranno tenute a segnalare le informazioni dei loro clienti europei alle autorità fiscali dell'UE. Questo includerà dati sulle transazioni e dettagli sugli account, permettendo alle autorità di monitorare meglio i redditi legati alle criptovalute. Per evitare sanzioni future, è fondamentale iniziare a dichiarare correttamente le tue transazioni su Bitstamp ora, assicurandoti di rispettare le leggi fiscali esistenti prima che la DAC8 venga applicata.

Bitstamp è legale in Italia?

Sì, Bitstamp è un exchange di criptovalute legale e regolamentato in Italia. Bitstamp è registrato presso l'Organismo Agenti e Mediatori (OAM) dal luglio 2022.

Tuttavia, rimane tua responsabilità riportare accuratamente le tue transazioni su Bitstamp alle autorità fiscali italiane come richiesto dalla legge.

Nota: Le informazioni fiscali fornite in questo articolo non costituiscono consulenza fiscale, finanziaria, contabile o legale e non possono essere utilizzate per evitare sanzioni fiscali. Ti consigliamo di consultare un professionista fiscale riguardo alla tua situazione specifica. Non ci assumiamo alcuna responsabilità per l'accuratezza delle informazioni fornite. Tutte le informazioni contenute in questo documento rappresentano la nostra opinione e non sono dichiarazioni di fatto.

IT

IT