94

Hat jemand eine Erklärung zu KuCoin abgegeben?

Gesamtpunktzahl: 94/100

Hat jemand eine Erklärung zu KuCoin abgegeben?

Gesamtpunktzahl: 94/100

Krypto-Steuern auf KuCoin: Hier bist du richtig

Das Einreichen deiner Krypto-Steuern kann sich überwältigend anfühlen. Die Regeln sind oft unklar, und offizielle Informationen beantworten nicht alle wichtigen Fragen.

Gleichzeitig erhält das Finanzamt zunehmend Zugriff auf Daten von Kryptobörsen – auch von Plattformen wie KuCoin. Immer mehr Börsen sind verpflichtet, Informationen zu deinen Transaktionen zu teilen.

Genau deshalb gibt es Divly. Wir haben ein Tool entwickelt, das dich Schritt für Schritt sicher und im Einklang mit den lokalen Vorschriften durch deine Steuererklärung führt – ohne Stress oder Unsicherheit. In diesem Leitfaden zeigen wir dir genau, wie du deine auf KuCoin getätigten Transaktionen korrekt meldest.

Wir helfen dir gerne bei deinen KuCoin-Steuern

Du bist bei uns genau richtig, wenn du Unterstützung bei der Steuererklärung für deine KuCoin-Transaktionen benötigst. Wir zeigen dir, wie du deine Krypto-Steuern einfach und korrekt deklarieren kannst, damit du sorgenfrei ins neue Steuerjahr starten kannst.

Sind Transaktionen auf KuCoin steuerpflichtig?

Der Handel mit KuCoin ist in Deutschland steuerpflichtig. Gewinne werden zum persönlichen Einkommensteuersatz (0%-45%) versteuert. Gewinne sind steuerfrei, wenn sie unter der Freigrenze von 600€ pro Jahr liegen oder nach einer einjährigen Haltedauer realisiert werden.

Steuerpflichtige Transaktionen

- Verkauf und Handel von Kryptowährungen: Wenn du Kryptowährungen verkaufst, sei es gegen Fiat-Währungen, zur Bezahlung von Waren oder Dienstleistungen oder beim Tausch von Krypto zu Krypto, musst du Steuern auf die Differenz zwischen dem Kauf- und Verkaufspreis zahlen.

- Einnahmen aus Staking und Zinsen: Erträge aus Staking und Lending sind als "Sonstige Einkünfte" (§ 22 EStG) zu deklarieren und werden mit deinem Einkommensteuersatz zum Zeitpunkt des Erhalts versteuert.

Steuerfreie Situationen

- Gewinne unter 600 Euro: Liegen deine gesamten Gewinne aus Kryptowährungen unter 600 Euro im Jahr, bist du von der Steuer befreit.

- Erste 256 Euro aus Staking und Lending: Die ersten 256 Euro, die du durch Staking und Lending verdienst, sind steuerfrei.

- Übertragungen zwischen eigenen Konten: Das Verschieben von Kryptowährungen zwischen deinen eigenen Wallets oder Börsenkonten löst keine Steuerpflicht aus.

- Überweisungen von Fiat-Geld von der Krypto-Börse auf dein Bankkonto: Diese Transaktionen sind steuerfrei.

- Verkauf von Kryptowährungen nach einer Haltefrist von über einem Jahr: Wenn du deine Kryptowährungen länger als ein Jahr hältst, sind die daraus resultierenden Verkäufe steuerfrei.

Welche Möglichkeiten habe ich, um meine Krypto-Steuern zu berechnen?

Es gibt verschiedene Optionen, um deine Krypto-Steuern zu berechnen:

- Steuersoftware: Nutze spezialisierte Krypto-Steuersoftware wie Divly. Diese Tools übernehmen die Berechnungen automatisch für dich und erleichtern das Ausfüllen der Steuerformulare.

- Steuerberater: Ein Steuerberater kann dir bei der Berechnung und Erklärung deiner Krypto-Steuern helfen.

- Manuelle Berechnung: Wenn du dich mit den Steuervorschriften auskennst und Excel oder ähnliche Programme gut beherrschst, kannst du deine Steuern auch selbst berechnen.

Die drei Schritte zur Erklärung deiner Krypto-Steuern

Es gibt drei Hauptschritte, um deine Steuererklärung abzuschließen:

- Besorge dir deine KuCoin-Transaktionshistorie: Alle Steuerberechnungen basieren auf einer vollständigen Transaktionshistorie von KuCoin. Du kannst entweder die KuCoin-API oder CSV-Dateien verwenden. Die API liefert jedoch nur Informationen der letzten sechs Monate, was nicht für alle optimal ist. Da KuCoin deine gesamte Transaktionshistorie nicht in einer Datei bereitstellt, ist es wichtig, die folgenden Schritte genau zu befolgen, um alle Daten zu erhalten.

- Steuerberechnungen durchführen (automatisch mit Divly): Wenn du einen Steuerrechner wie Divly oder einen Steuerberater nutzt, wird dieser Schritt automatisch für dich erledigt. Wenn du dich mit den Steuervorschriften und Excel auskennst, kannst du die Berechnungen auch selbst durchführen.

- Gib deine Krypto in der Anlage SO an: In der Anlage SO kannst du alle privaten Veräußerungsgeschäfte, einschließlich Krypto-Trades, sowie andere Einkünfte wie Einkommen aus Staking und Lending angeben.

Schritt 1: Besorge dir deine KuCoin-Transaktionshistorie

Die folgenden Schritte zeigen dir, wie du deine Transaktionshistorie entweder über die API oder CSV-Dateien abrufen und in Divly hochladen kannst. Auch wenn du einen Steuerberater nutzt oder deine Krypto-Gewinne selbst berechnest, kannst du diese Schritte verwenden, um Zugriff auf deine Transaktionshistorie über die CSV-Dateien zu erhalten.

Automatischer Import

Du kannst deine Transaktionen in Divly importieren, indem du das KuCoin API verwendest.

- Melde dich bei KuCoin an.

- Klicke oben rechts auf das Kontosymbol und navigiere zu API Management.

- Klicke auf den Button Create API und wähle API-based trading.

- Gib einen API Name wie 'Divly' ein.

- Gib ein API-Passwort deiner Wahl ein.

- Stelle bei API-Beschränkungen sicher, dass nur General angekreuzt ist. Lasse alle anderen Kästchen unmarkiert! Divly benötigt ausschließlich Lesezugriff.

- Wähle bei IP-Restriktion No.

- Klicke auf den Button Next und führe die Sicherheitsüberprüfung durch.

- Füge die API-Schlüssel in Divly ein, um deine Transaktionsdaten abzurufen.

Dateiimport

Sie können Transaktionen von KuCoin in Divly importieren, indem Sie eine ZIP-Datei herunterladen und importieren. Stellen Sie sicher, dass Sie die ZIP-Datei jedes Mal neu herunterladen, wenn Sie die neuesten Transaktionen einbeziehen möchten.

- Melden Sie sich bei KuCoin an.

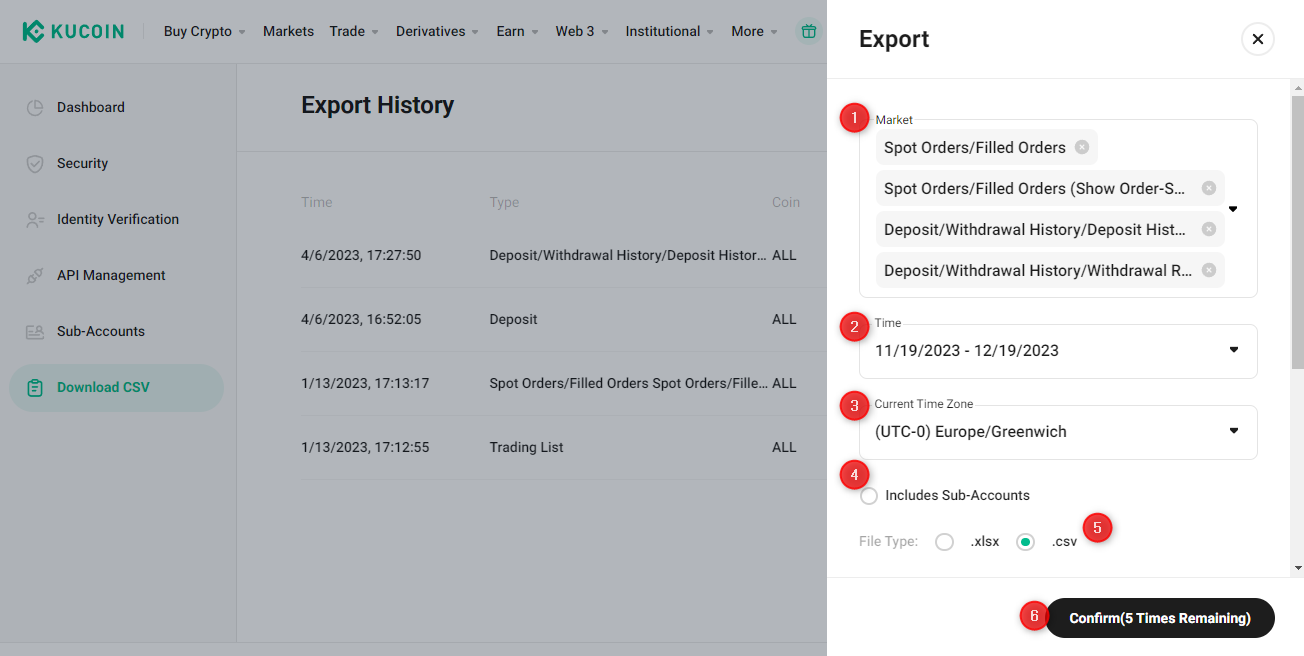

- Navigieren Sie zu Ihrem Dashboard und klicken Sie in der linken Seitenleiste auf Export History. Klicken Sie anschließend oben rechts auf die Schaltfläche Export.

- Wählen Sie im Dropdown-Menü Market alles aus (Account Statement können Sie ignorieren).

- Wählen Sie den Time-Zeitraum aus, der für Ihre Transaktionshistorie relevant ist. Sie können jeweils bis zu 1 Jahr herunterladen. Erstellen Sie mehrere Dateien, wenn Sie über mehrere Jahre gehandelt haben.

- Wählen Sie unter Current Time Zone die Option (UTC-0) Europe/Greenwich.

- Wenn Sie Unterkonten haben, aktivieren Sie das Kontrollkästchen Includes Sub-Accounts.

- Wählen Sie den Dateityp .csv und klicken Sie unten auf die Schaltfläche Confirm (X Times Remaining).

- Es kann einige Zeit dauern, bis die Datei erstellt wurde. Klicken Sie auf Download, sobald die Datei bereit ist.

- Laden Sie die ZIP-Dateien in Divly hoch (eine pro Jahr). Divly importiert die Transaktionen und berechnet Ihre Steuern.

Schritt 2: Steuerberechnungen durchführen (Automatisch mit Divly)

Bevor du deine Anlage SO ausfüllen kannst, musst du alle Informationen sammeln, die das Finanzamt von dir verlangt. Die wichtigsten Infos sind:

- Krypto-Einkommen: Alle Einnahmen aus Staking oder Lending müssen angegeben werden. Gib den Marktwert zum Zeitpunkt des Erhalts der neuen Kryptowährung an.

- Verkaufspreise: Melde die gesamten Verkaufspreise aller Kryptowährungen, die weniger als ein Jahr gehalten wurden.

- Anschaffungskosten: Melde die gesamten Kaufpreise aller Kryptowährungen, die du innerhalb eines Jahres nach dem Kauf wieder verkauft/getradet hast.

Divly kann all diese Informationen automatisch für dich ermitteln. Du kannst die Daten aber auch manuell mit Tools wie CoinMarketCap und CoinGecko sowie deiner Transaktionshistorie erfassen.

Die größte Herausforderung ist oft die Bestimmung der Anschaffungskosten. Wenn du eine Kryptowährung in mehreren Transaktionen gekauft und verkauft hast, kann es schwierig sein, die passenden Käufe den Verkäufen zuzuordnen und die Kaufkosten festzulegen. Nutze das FIFO-Prinzip (First-in-First-out). Das bedeutet, dass die zuerst erworbenen Kryptowährungen auch zuerst verkauft werden.

Alternativ kannst du deine Transaktionshistorie auch einem Steuerberater vorlegen, der das für dich erledigt.

Schritt 3: Deine Krypto-Steuern angeben

Du kannst die meisten deiner Krypto-Transaktionen in der Anlage SO angeben. Falls du KuCoin-Futures verwendet hast, musst du zusätzlich die Anlage KAP ausfüllen. Wir zeigen dir, wie du beide Formulare korrekt ausfüllst.

Diese Informationen kannst du über Dienste wie ELSTER oder andere für das deutsche Steuersystem geeignete Plattformen einreichen.

Anlage SO

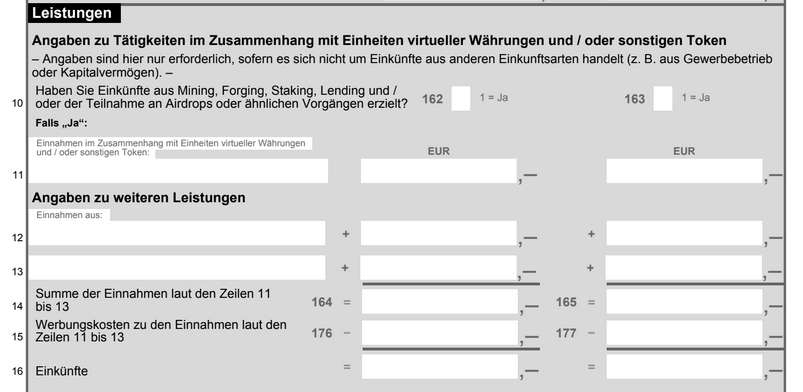

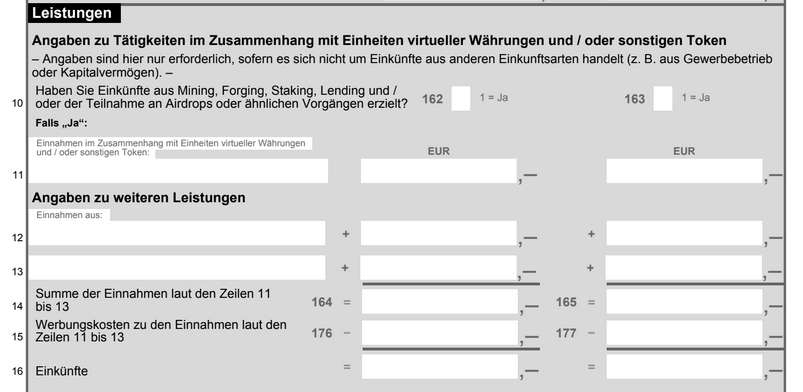

Unter "Leistungen" wird nach deinen Einkünften aus Mining, Staking, Lending oder Airdrops gefragt.

- Zeile 162: Falls du solche Einnahmen hattest, setze eine 1 in Zeile 162.

- Zeile 11: Trage die Art deiner Einkünfte ein. Bei verschiedenen Einkommensarten kannst du auf deinen Divly-Bericht verweisen und diesen beilegen.

- Zeilen 12 & 13: Ergänze eventuell weitere relevante Einkünfte.

- Zeile 14: Addiere die Beträge aus den Zeilen 11 bis 13.

- Zeile 15: Melde alle einkommensbezogenen Ausgaben (Werbungskosten).

- Zeile 16: Trage dein Nettoeinkommen ein (Zeile 14 - Zeile 15).

Unter "Leistungen" wird nach deinen Einkünften aus Mining, Staking, Lending oder Airdrops gefragt.

Auf Seite 2 der Anlage SO gibst du deine Krypto-Verkäufe und -Trades an.

- Setze eine 1 in Zeile 108, wenn du Einkommen aus dem Verkauf oder Handel von Kryptowährungen hattest.

- Zeile 42: Gib "Kryptowährung" oder den spezifischen Namen der gehandelten Kryptowährung an.

- Zeile 43: Trage das Kauf- und Verkaufsdatum ein. Bei mehreren Transaktionen im Jahr kannst du das Start- und Enddatum des Jahres (01.01.202X bis 31.12.202X) angeben.

- Zeile 44: Trage die gesamten Verkaufspreise aller im Jahr verkauften/gehandelten Kryptowährungen ein.

- Zeile 45: Trage die gesamten Kaufpreise aller im Jahr verkauften/gehandelten Kryptowährungen ein.

- Zeile 46: Trage alle einkommensbezogenen Ausgaben (Werbungskosten) ein. Wenn du Divly nutzt, sind diese bereits in den in Zeile 45 eingetragenen Anschaffungskosten enthalten.

- Zeile 47: Berechne deinen Gesamtgewinn oder -verlust (Zeile 44 - Zeile 45 - Zeile 46).

Addiere den Wert in Zeile 47 mit allen anderen Einkünften in Zeile 53 und trage das Ergebnis in Zeile 54 ein.

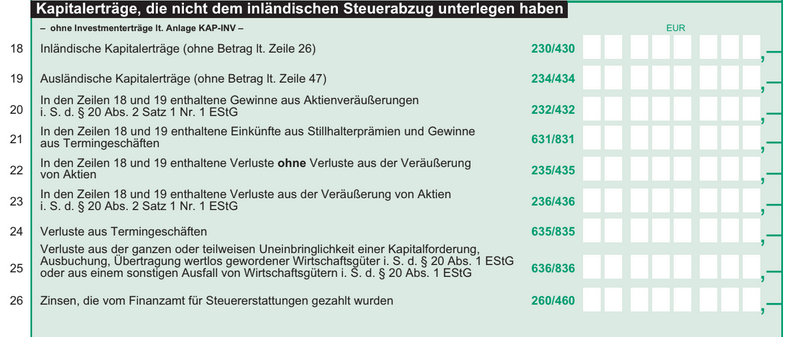

Anlage KAP

Wenn du Futures handelst, müssen diese separat von anderen Krypto-Transaktionen angegeben werden.

- Zeilen 19 & 21: Gib deine Einnahmen aus dem Futures-Handel an.

- Zeile 24: Gib deine Verluste aus dem Futures-Handel an.

Häufig gestellte Fragen (FAQ) zu KuCoin und Steuern

Aktuell meldet KuCoin keine Daten an das Finanzamt.

Allerdings werden ab 2026 alle in der EU tätigen Börsen Kundendaten an die EU-Steuerbehörden übermitteln.

KuCoin stellt keinen Steuerbericht zur Verfügung.

Du kannst jedoch deine Krypto-Steuern mithilfe von Krypto-Steuersoftware wie Divly problemlos deklarieren.

Das Finanzamt kann auf verschiedene Weise über deine Kryptowährungen informiert werden, besonders durch die im Rahmen der DAC-8-Richtlinie eingeführten Meldepflichten.

Ab Januar 2026 sind Kryptobörsen, die Kunden in der EU bedienen, dazu verpflichtet, Kundendaten an die Steuerbehörden der EU-Mitgliedstaaten zu übermitteln. Diese Vorschrift soll die Transparenz im Kryptomarkt erhöhen und Steuerhinterziehung bekämpfen.

Daher werden Transaktionen und Kontostände bei diesen Börsen nicht mehr verborgen bleiben können, und das Finanzamt wird Zugang zu diesen Informationen haben. Für Kryptowährungsnutzer ist es daher wichtig, ihre Transaktionen korrekt in der Steuererklärung anzugeben.

In Deutschland können bei verspäteter Abgabe der Steuererklärung Strafen anfallen. Das Finanzamt kann gemäß § 152 der Abgabenordnung Säumniszuschläge verhängen, insbesondere wenn die Erklärung 18 Monate nach der Frist eingereicht wird.

Ist die Einreichung innerhalb von 17 Monaten, entscheidet der Sachbearbeiter über die Verhängung von Zuschlägen. Diese Strafen sind dazu gedacht, pünktliche Zahlungen und die Einhaltung von Fristen zu fördern.

Bei vernünftigen Gründen für die Verspätung kann eine mildere Behandlung erfolgen. Der Säumniszuschlag berechnet sich mit 0,25 % pro Monat auf die Differenz zwischen festgesetzter Einkommensteuer und Vorauszahlungen, wobei eine Mindestgebühr von 25 Euro pro Monat gilt.

Ja, in Deutschland ist es möglich, Steuern für Vorjahre nachträglich zu deklarieren.

Wenn du nicht zur Abgabe einer Steuererklärung verpflichtet bist, bietet das Steuersystem eine Frist von vier Jahren für die Einreichung. Dies bedeutet, dass du Steuererklärungen für die letzten vier Jahre einreichen kannst. Dies bietet Flexibilität und die Möglichkeit, zu viel gezahlte Steuern zurückzufordern.

Hinweis: Die hier bereitgestellten steuerbezogenen Informationen sind keine Steuerberatung, Finanzberatung, Buchhaltungsberatung oder Rechtsberatung und können nicht zur Vermeidung von Steuerstrafen verwendet werden. Du solltest die Beratung eines Steuerfachmanns bezüglich deiner spezifischen Umstände suchen. Wir übernehmen keine Haftung für die Richtigkeit der bereitgestellten Informationen. Alle hierin enthaltenen Informationen sind unsere Meinung und keine Feststellung von Fakten.

DE

DE